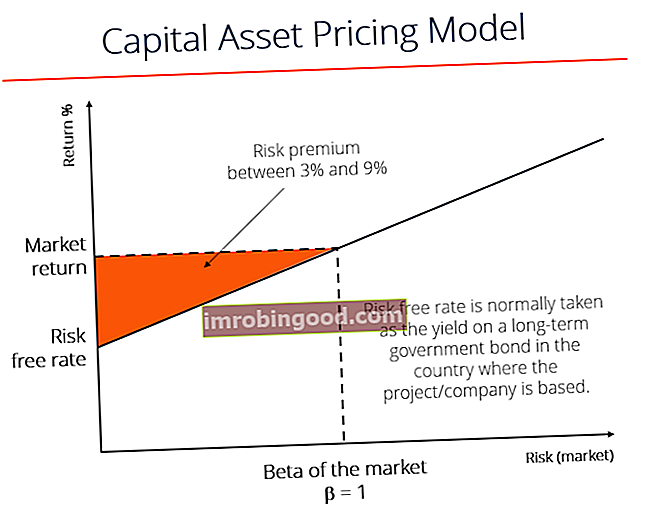

Pääomavarojen hinnoittelumalli (CAPM) on malli, joka kuvaa odotetun tuoton odotetun tuoton suhdetta Odotettu tuotto Odotettu sijoituksen tuotto on sen sijoittajalle tarjoaman mahdollisen tuoton todennäköisyysjakauman odotettu arvo. Sijoitetun pääoman tuotto on tuntematon muuttuja, jolla on erilaiset todennäköisyyksiin liittyvät arvot. ja riski sijoittaa arvopaperiin. Se osoittaa, että arvopaperin odotettu tuotto on yhtä suuri kuin riskitön tuotto plus riskipreemio Osakeriskipreemio Osakeriskipreemia on oman pääoman / yksittäisen osakkeen tuoton ja riskittömän tuottoprosentin ero. Se on korvaus sijoittajalle korkeamman riskin ottamisesta ja sijoittamisesta omaan pääomaan riskittömien arvopapereiden sijaan. , joka perustuu beeta-vapauttamattomaan beetaan / omaisuuserään beetaan Vastaamaton beeta (omaisuuserä-beeta) on yrityksen tuoton volatiliteetti ottamatta huomioon yrityksen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä plus verotettu oikaistu velka kyseisen arvopaperin omaan pääomaan. Alla on esimerkki CAPM-konseptista.

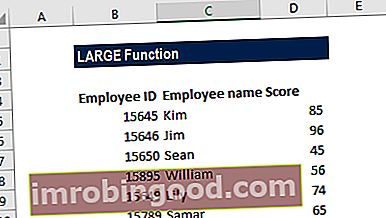

Kuva: Finance's Math for Corporate Finance -kurssi.

CAPM-kaava ja laskenta

CAPM lasketaan seuraavan kaavan mukaan:

Missä:

Ra = Arvopaperin odotettu tuotto

Rrf = riskitön korko

Ba = vakuuden beeta

Rm = markkinoiden odotettu tuotto

Huomaa: “Risk Premium” = (Rm - Rrf)

CAPM-kaavaa käytetään omaisuuden odotettujen tuottojen laskemiseen. Se perustuu systemaattisen riskin (joka tunnetaan myös nimellä hajauttamattomana riskinä) ajatukseen, että sijoittajille on maksettava korvaus riskipreemiona Markkinariskipreemia Markkinariskipreemio on lisätuotto, jonka sijoittaja odottaa pitävänsä riskialtista markkinoiden salkun riskittömien omaisuuserien sijaan. . Riskipreemia on korkeampi tuotto kuin riskitön korko. Sijoittaessaan sijoittajat haluavat korkeamman riskipreemion ottaessaan riskialttiimpia sijoituksia.

Odotettu paluu

Edellä oleva Ra-merkintä kuvaa pääoman odotettua tuottoa ajan myötä, kun otetaan huomioon kaikki muut yhtälön muuttujat. "Odotettu tuotto" on pitkän aikavälin oletus siitä, kuinka sijoitus tulee olemaan koko sen elinkaaren ajan.

Riskitön korko

”Rrf” -merkintä koskee riskitöntä korkoa, joka on tyypillisesti yhtä suuri kuin Yhdysvaltain 10 vuoden valtionlainan tuotto. Riskittömän koron on vastattava maata, jossa sijoitus tehdään, ja joukkovelkakirjalainan maturiteetin on vastattava sijoituksen aikahorisonttia. Ammattimainen käytäntö on kuitenkin tyypillisesti käyttää 10 vuoden korkoa riippumatta siitä, koska se on eniten noteerattu ja likvidein joukkovelkakirjalaina.

Saat lisätietoja tutustumalla Finanssin korkosijoituskursseihin.

Beeta

Beeta (jota CAPM-kaavassa merkitään ”Ba”) on osake-osuuden riskin (tuoton volatiliteetti) mitta, joka heijastuu mittaamalla sen hintamuutosten vaihtelua suhteessa kokonaismarkkinoihin. Toisin sanoen se on osakkeen herkkyys markkinariskille. Esimerkiksi jos yrityksen beeta on 1,5, arvopaperilla on 150% markkinoiden keskiarvon volatiliteetista. Jos beeta on kuitenkin yhtä kuin 1, arvopaperin odotettu tuotto on yhtä suuri kuin markkinoiden keskimääräinen tuotto. Beeta -1 tarkoittaa, että arvopaperilla on täydellinen negatiivinen korrelaatio markkinoiden kanssa.

Lisätietoja: lue lisää varallisuuden beetasta tai oman pääoman beetasta Unlevered Beta / Asset Beta Unlevered Beta (Asset Beta) on yrityksen tuottojen volatiliteetti ottamatta huomioon yrityksen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä plus verotettu oikaistu velka omaan pääomaan.

Markkinariskipreemio

Yllä olevista CAPM-komponenteista voimme yksinkertaistaa kaavaa, jolla "markkinoiden odotettu tuotto vähennettynä riskittömällä korolla" voidaan vähentää yksinkertaisesti "markkinariskipreemiona". Markkinariskipreemio Markkinariskipreemio Markkinariskipreemio on lisätuotto, jonka sijoittaja odottaa pitävänsä riskialtista markkinaportfoliota riskittömien omaisuuserien sijaan. edustaa riskittömän koron ylittävää lisätuottoa, joka vaaditaan korvaamaan sijoittajat sijoittamisesta riskialttiimpaan omaisuusluokkaan Omaisuusluokka Omaisuusluokka on ryhmä vastaavia sijoitusvälineitä. Eri sijoitusvarojen luokat tai tyypit - kuten korkosijoitukset - ryhmitellään yhteen niiden taloudellisen rakenteen perusteella. Niillä käydään yleensä kauppaa samoilla rahoitusmarkkinoilla ja niihin sovelletaan samoja sääntöjä ja määräyksiä. . Toisin sanoen, mitä epävakaammat markkinat tai omaisuuslajit ovat, sitä korkeampi on markkinariskipreemia.

CAPM-videon selitys

Alla on lyhyt videoesitys pääoman hinnoittelumallin toiminnasta ja sen merkityksestä taloudellisessa mallinnuksessa ja arvostuksessa yritysrahoituksessa. Saat lisätietoja tutustumalla Finance's Financial Analyst -kursseihin.

Miksi CAPM on tärkeää

CAPM-kaavaa käytetään laajalti finanssialalla. On elintärkeää laskettaessa painotettua keskimääräistä pääomakustannusta WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen (WACC), kun CAPM laskee oman pääoman kustannukset.

WACC: tä käytetään laajasti taloudellisessa mallinnuksessa Mikä on taloudellinen mallinnus Taloudellinen mallinnus suoritetaan Excelissä yrityksen taloudellisen suorituskyvyn ennustamiseksi. Katsaus taloudelliseen mallintamiseen, miten ja miksi malli rakennetaan. . Sitä voidaan käyttää sijoituksen tulevien kassavirtojen nykyarvon (NPV) löytämiseen ja sen yritysarvon laskemiseen edelleen. Yritysarvo Yritysarvo eli yrityksen arvo on yrityksen koko arvo, joka on sama kuin sen oma pääoma-arvo, plus nettovelka plus kaikki vähemmistöosuudet, joita käytetään arvostuksessa. Se tarkastelee koko markkina-arvoa eikä vain oman pääoman arvoa, joten kaikki omistusosuudet ja saamiset sekä velasta että omasta pääomasta sisältyvät. ja lopuksi sen oman pääoman arvo.

CAPM-esimerkki - Odotetun tuoton laskeminen

Lasketaan osakkeen odotettu tuotto CAPM (Capital Asset Pricing Model) -kaavan avulla. Oletetaan, että seuraavat tiedot tiedetään varastosta:

- Se käy kauppaa NYSE: llä ja sen toiminta perustuu Yhdysvaltoihin

- Yhdysvaltojen 10 vuoden kassan nykyinen tuotto on 2,5%

- Yhdysvaltain osakkeiden keskimääräinen historiallinen vuotuinen tuotto on 7,5%

- Osakkeen beeta on 1,25 (eli sen keskimääräinen tuotto on 1,25x yhtä epävakaa kuin S & P500 kahden viime vuoden aikana)

Mikä on CAPM-kaavan mukaisen suojauksen odotettu tuotto?

Jaetaan vastaus artikkelissa olevan kaavan avulla:

- Odotettu tuotto = Riskitön korko + [Beta x Market Return Premium]

- Odotettu tuotto = 2,5% + [1,25 x 7,5%]

- Odotettu tuotto = 11,9%

Lataa ilmainen malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Lisää resursseja

Toivomme, että tämä CAPM-kaavan talousopas on ollut hyödyllinen. Jatkaaksemme rahoitusanalyytikkona oppimista ja etenemistä finanssiurallasi olemme kehittäneet useita muita erittäin tärkeitä artikkeleita. Jos haluat lisätietoja, katso:

- WACC WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen

- Omaisuuserä beeta vapauttamaton beeta / omaisuus beeta vapauttamaton beeta (omaisuus beeta) on yrityksen tuoton volatiliteetti ottamatta huomioon sen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä plus verotettu oikaistu velka omaan pääomaan

- Arvostusmenetelmät Arviointi Arvioinnilla tarkoitetaan prosessia yrityksen tai omaisuuden nykyarvon määrittämiseksi. Se voidaan tehdä käyttämällä useita tekniikoita. Analyytikot, jotka haluavat

- Vertailukelpoinen yritysanalyysi Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhdelukuja ja käytetään niitä toisen liiketoiminnan arvon johtamiseen

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista