Myyntivoiton tuotto (CGY) on sijoituksen tai arvopaperin osakepääoman markkinoiden (ECM) hinnan nousu. Oman pääoman markkinat ovat pääomamarkkinoiden osajoukko, jossa rahoituslaitokset ja yritykset ovat vuorovaikutuksessa kaupan rahoitusvälineiden kanssa prosentteina ilmaistuna.

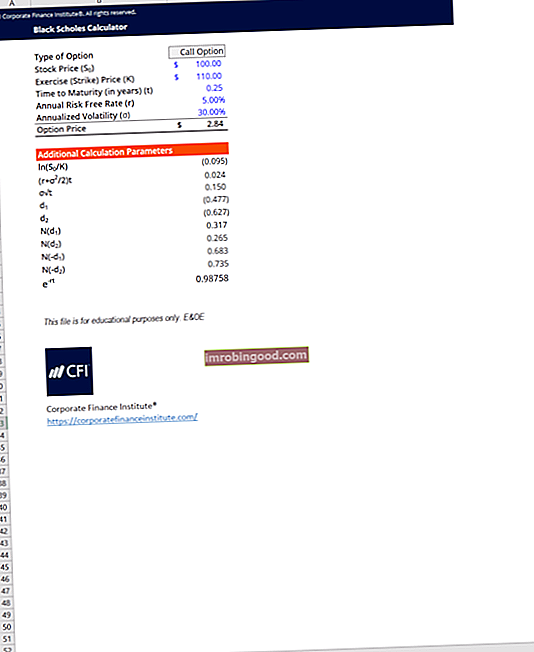

Pääoman voiton tuoton kaava

CGY = (nykyinen hinta - alkuperäinen hinta) / alkuperäinen hinta x 100

Myyntivoitto on osa sijoituksen kokonaistuottoa, joka syntyy arvopaperin markkinahinnan nousun seurauksena.

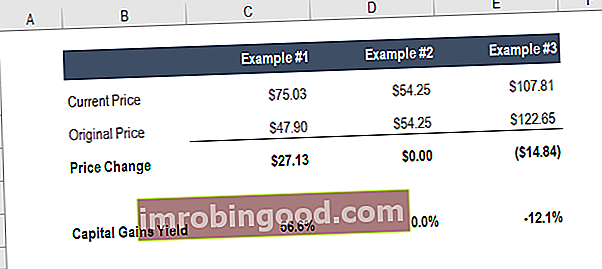

Alla on kuvakaappaus kaavasta, jota käytetään CGY: n laskemiseen (samat numerot kuin yllä olevassa esimerkissä).

Pääomavoiton tuoton laskeminen

Harkitse seuraavaa esimerkkiä. John ostaa osakkeen yrityksestä XYZ 100 dollarin markkinahintaan. Yhden vuoden aikana yrityksen XYZ osakkeen markkinahinta nousee 150 dollariin. Vuoden lopussa yritys XYZ antaa sijoittajilleen osinkoa 5 dollaria osakkeelta.

Edellä mainitun sijoituksen myyntivoitto on (150-100) / 100 = 50%.

Huomaa myös, että:

Edellä mainitun sijoituksen osinkovoitto on 5/100 = 5%.

Sijoituksen kokonaistuotto on siis 55%.

Saat lisätietoja käynnistämällä taloudellisen analyysin kurssimme verkossa!

Lataa ilmainen malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Tulojen tulkinta

Vertailukelpoisen yritysanalyysin tekeminen on vaikeaa Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhdelukuja ja käytetään niitä johdettaessa toisen yrityksen arvo sanottavan paljon sijoituksesta pelkästään sen pääoman tuotto. Olemme nähneet, kuinka on mahdollista, että sijoituksen kokonaisvoitto on suurempi kuin pääoman voitto. Emme kuitenkaan ole kommentoineet tämän eron suuruutta.

Analysoimme edellisen esimerkin laajennusta. Toisin kuin John, joka investoi yritykseen XYZ, Mark sijoitti ABC-yhtiöön, jonka markkinahinta oli vuoden alussa 100 dollaria osakkeelta. Vuoden lopussa yhtiön ABC: n markkinahinta on 105 dollaria osakkeelta. Lisäksi yritys ABC jakaa osinkoa 50 dollaria osakkeelta.

Markkin sijoituksen pääoman voitto on (105-100) / 100 = 5%, mikä on paljon vähemmän kuin John saa 50%.

Markin osinkotuotto on kuitenkin 50/100 = 50%, mikä on suurempi kuin mitä John saa.

Mitä sijoitusta pidettäisiin parempana?

Sekä Johnin sijoitus XYZ: ään että Markin sijoitus ABC: hen tuottaa yhteensä 55%: n voiton. Siten yksinään on vaikea tulkita paljon investoinneista pelkästään sen pääoman tuotto. Itse asiassa on mahdollista, että sijoitus tuottaa positiivisen kokonaistuoton (kokonaisvoitto) huolimatta pääomatappion kirjaamisesta.

Tarkastellaan tapausta, jossa yrityksen ABC hinta laskee 100 dollarista 95 dollariin, mutta ABC jakaa osinkoa 60 dollaria osakkeelta. Kokonaisvoitto pysyisi 55 prosentissa (5% pääomatappio ja 60% osinkovoitto).

Käytännössä jokainen osinkona maksettava dollari on dollari, jota yritys ei voi sijoittaa takaisin liiketoimintaansa. Siksi yritys XYZ nähdään yrityksenä, jolla on suuri kasvupotentiaali, koska sen XYZ: n voitot ohjataan takaisin yrityksen kasvuun eikä jaeta osakkeenomistajille, kun taas ABC: n katsotaan olevan yritys, jolla on pieni kasvupotentiaali, koska sen voitot jaetaan osakkeenomistajille eikä sitä käytetä yrityksen kasvuun.

Katso ilmainen oppaamme tulla maailmanluokan rahoitusanalyytikkona. Analyytikko Trifecta®-opas Lopullinen opas siitä, miten olla maailmanluokan finanssianalyytikko. Haluatko olla maailmanluokan rahoitusanalyytikko? Haluatko seurata alan johtavia parhaita käytäntöjä ja erottua joukosta? Analyytikko Trifecta -niminen prosessi koostuu analytiikasta, esityksestä ja pehmeistä taidoista.

Pääomavoiton (CGY) käytännön sovellukset

Koska pääoman tuotto lasketaan vain arvopaperin markkinahinnasta ajan mittaan, sitä voidaan käyttää analysoimaan arvopaperin markkinahinnan vaihteluastetta.

Aiemmin tarkastelimme kahta sijoitusta - Johnin sijoitus XYZ: ään ja Markin sijoitus ABC: hen. Molemmat näistä arvopapereista, XYZ ja ABC, ovat tuottaneet tuloja vastaavasti Johnille ja Markille. Siksi Johanneksen ja Markuksen on maksettava vero näistä tuloista.

Arvopaperin markkina-arvon muutoksella ei ole merkitystä verotuksessa ennen kuin se toteutuu myyntivoitona (tai -tappiona) myynnillä tai vaihdolla.

Jos 100 dollaria ostettu arvopaperi nousee 150 dollariin vuodessa, realisoitumattomasta myyntivoitosta ei makseta veroa. Mutta jos se myydään 170 dollaria kahden vuoden ajan ostamisen jälkeen, 70 dollarin ero on ilmoitettava myyntivoitona realisoituneina myyntivoittoina ja vero on maksettava siihen sovellettavan verokannan mukaan.

Oletetaan yksinkertaisuuden vuoksi, että molemmat tarkastellut investoinnit toteutettiin yhden vuoden ajan.

Jos pääomatuloista verotetaan 10% ja osinkotuotot Tuloverojen kirjanpito Tuloverot ja niiden kirjanpito on keskeinen osa yrityksen rahoitusta. Käsitteellinen käsitys tuloverojen kirjanpidosta antaa yritykselle mahdollisuuden ylläpitää taloudellista joustavuutta. Verot ovat monimutkainen kenttä, jota on helppo selata, ja hämmentää usein jopa taitavimpia finanssianalyytikkoja. 15%: lla, mikä sijoittaja Johnin tai Markin välillä on parempi?

| Johnin sijoitus XYZ: ään | Markin sijoitus ABC: hen |

| Pääoman voitto = 50 dollaria | Pääoman voitto = 5 dollaria |

| Myyntivoittovero = (10/100) * 50 = 5 dollaria | Myyntivoittovero = (10/100) * 5 = 0,50 dollaria |

| Osinkovoitto = 5 dollaria | Osinkovoitto = 50 dollaria |

| Osingon voittovero = (15/100) * 5 = 0,75 dollaria | Osingon voittovero = (15/100) * 50 = 7,50 dollaria |

| Kokonaisvoitto = 49,25 dollaria | Kokonaisvoitto = 47 dollaria |

Voimme nähdä, että kun on olemassa 10 prosentin myyntivoittovero ja 15 prosentin osinkovoittovero, Johnin sijoitus on parempi kuin Markin. Yleensä osinkovoittoa pidetään tavanomaisena tulona, joten sitä verotetaan yleensä progressiivisella verokannalla.

Liittyvät lukemat

Saat lisätietoja käynnistämällä taloudellisen analyysin kurssimme verkossa! Katso myös alla olevat rahoitusresurssit:

- Pääomavarojen hinnoittelumalli Pääomavarojen hinnoittelumalli (CAPM) Pääomavarojen hinnoittelumalli (CAPM) on malli, joka kuvaa odotetun tuoton ja arvopapeririskin suhdetta. CAPM-kaava osoittaa, että arvopaperin tuotto on yhtä suuri kuin riskitön tuotto plus riskipreemia kyseisen arvopaperin beetan perusteella

- Tuloverojen osinkotulojen kirjanpito Tuloverot ja niiden kirjanpito ovat keskeinen osa yrityksen rahoitusta. Käsitteellinen käsitys tuloverojen kirjanpidosta antaa yritykselle mahdollisuuden ylläpitää taloudellista joustavuutta. Verot ovat monimutkainen kenttä, jota on helppo selata, ja hämmentää usein jopa taitavimpia finanssianalyytikkoja.

- Kertyneet voitot

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista