FCFF eli Free Cash Flow to Firm on kassavirtalaskelma kassavirtalaskelmasta. Rahavirtalaskelma (jota kutsutaan myös kassavirtalaskelmaksi) on yksi kolmesta avainasemassa olevasta tilinpäätöksestä, jotka raportoivat tietyn ajanjakson aikana syntyneet ja käytetyt rahat. ajanjakso (esim. kuukausi, neljännes tai vuosi). Rahavirtalaskelma toimii siltana tuloslaskelman ja taseen välillä, joka on kaikkien rahoituksen tarjoajien käytettävissä (velanhaltijat, etuoikeutetut osakkeenomistajat Etuosakkeet) Etuosakkeet (etuoikeutetut osakkeet, etuoikeutetut osakkeet) ovat osakkeiden omistusluokka yrityksessä, jolla on etuoikeus yhtiön varoihin verrattuna kantaosakkeisiin. Osakkeet ovat vanhempia kuin kantaosakkeet, mutta ovat nuorempia suhteessa velkaan, kuten joukkovelkakirjoihin., kantaosakkeenomistajat, vaihtovelkakirjalaina Vaihtovelkakirjalaina Vaihtovelkakirjalaina on eräänlainen velkapaperi, joka sijoittaja, jolla on oikeus tai velvollisuus vaihtaa joukkovelkakirjalaina ennalta määrättyyn määrään liikkeeseenlaskevan yrityksen osakkeita tietyinä aikoina joukkovelkakirjan elinaikana. Vaihtovelkakirjalaina on hybridivakuussijoittaja jne.). Tätä voidaan kutsua myös vapauttamattomaksi vapaaksi kassavirraksi Vapauttamaton vapaa kassavirta Vapauttamaton vapaa kassavirta on yrityksen teoreettinen kassavirta, olettaen, että yritys on täysin velaton ilman korkokuluja. , ja se edustaa yrityksen käytettävissä olevaa ylimääräistä kassavirtaa, jos se olisi velaton. Yhteinen lähtökohta sen laskemiselle on nettotulos verojen jälkeen (NOPAT), NOPAT NOPAT tarkoittaa nettotulosta verojen jälkeen ja edustaa yrityksen teoreettista toimintatuloa. joka saadaan kertomalla Tulos ennen korkoja ja veroja (EBIT) EBIT Guide EBIT tarkoittaa tulosta ennen korkoja ja veroja ja on yksi viimeisistä tuloslaskelman välisummista ennen nettotuloja. Liikevoittoa kutsutaan joskus myös liiketoiminnan tuotoksi, ja sitä kutsutaan tälle, koska se saadaan vähentämällä kaikki toimintakulut (tuotanto- ja muut kuin tuotantokustannukset) myyntituloista. mennessä (1-veroaste). Siitä poistamme kaikki muut kuin käteisvarat aiheutuvat kulut ja poistamme CapExin vaikutukset ja nettokäyttöpääoman muutokset, koska painopiste on ydintoiminnoissa.

FCFF-luvun saavuttamiseksi rahoitusanalyytikkojen nimet oppaat rahoituspalvelujen nimityksiin. Tämä osa kattaa kaikki tärkeimmät rahoituksen nimitykset CPA: sta FMVA: han. Nämä merkittävät nimitykset kattavat kirjanpito-, rahoitus-, investointipankkitoiminnan, FP & A-, valtiovarainministeriö-, IR-, yritysten kehitys- ja taitojen, kuten taloudellisen mallinnuksen, uran, on kumottava työ, jonka kirjanpitäjät Kirjanpito Julkiset tilitoimistot koostuvat kirjanpitäjistä, joiden tehtävä on palvella yrityksiä, yksityishenkilöitä , hallitukset ja järjestöt laatimalla tilinpäätöksen, verot ovat tehneet. Tavoitteena on saada todelliset liiketoiminnan kassavirrat ja -virrat.

FCFF liiketoiminnan arvostuksessa

FCFF on tärkeä osa kaksivaiheista DCF-mallia DCF-mallikoulutuksen ilmainen opas. DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapauttamattomasta vapaasta kassavirrasta, joka on sisäinen arvostus Sisäinen arvo Yrityksen (tai minkä tahansa sijoitusvakuuden) sisäinen arvo on kaikkien odotettavissa olevien tulevien kassavirtojen nykyarvo, diskontattu sopivalla diskonttokorolla. . Toisin kuin suhteelliset arvostusmuodot, joissa tarkastellaan vertailukelpoisia yrityksiä, sisäisessä arvostuksessa tarkastellaan vain yrityksen sisäistä arvoa yksinään. menetelmä. Toisessa vaiheessa, jossa laskemme liiketoiminnan lopullisen arvon, voidaan käyttää FCFF: ää terminaalisen kasvunopeuden, terminaalisen kasvunopeuden kanssa. Terminaalisen kasvunopeuden on vakionopeus, jolla yrityksen odotettujen vapaiden kassavirtojen oletetaan kasvavan loputtomiin. . Tätä kasvuprosenttia käytetään ennustekauden jälkeen diskontatun kassavirran mallissa ennustejakson lopusta asti ja oletetaan, että yrityksen vapaa kassavirta jatkuu tai yleisemmin, voimme käyttää poistumiskerrointa ja olettaa liiketoiminnan on myyty.

DCF-analyysi on arvokas liiketoiminnan arvostustekniikka, koska se arvioi yrityksen sisäisen arvon tarkastelemalla liiketoiminnan rahanmuodostuskykyä. Päinvastoin, Comps Comps - Vertailukelpoiset kaupankäynnin kerrannaiset Analysoimalla vertailukelpoisia kaupankäynnin kerrannaisia (Comps) analysoidaan yrityksiä, joilla on samanlaiset toiminta-, rahoitus- ja omistusprofiilit, jotta saadaan hyödyllinen käsitys: toiminnasta, taloudesta, kasvuvauhdista, marginaalitrendeistä, pääomamenoista, arvostuskerroista, DCF oletukset ja vertailuarvot listautumisannille ja ennakkotapahtumien ennakkotapahtumien analyysille Ennakkotapahtumien analyysi on menetelmä yrityksen arvostuksessa, jossa aikaisempia yritys- ja yritysostoja käytetään vastaavan liiketoiminnan arvostamiseen tänään. Tätä arvostusmenetelmää kutsutaan yleisesti "ennakkotapauksiksi", jotta voidaan arvioida koko liiketoimintaa osana analyytikoiden yleisesti valmistamaa sulautumista / yritysostoa. Molemmat käyttävät suhteellista arvostusmenetelmää, joka on yleistä pääomasijoituksissa, rajoitettu pääsy tietoihin.

Esimerkki FCFF: n laskemisesta

Alla on lyhyt katsaus Business Valuation Modeling Course -kurssistamme, jolla on vaiheittainen opas DCF-mallin rakentamisesta. Osa kaksivaiheisesta DCF-mallista on laskea FCFF ennustetuille vuosille.

Kuva: Liiketoiminnan arvostuksen mallintamiskurssi

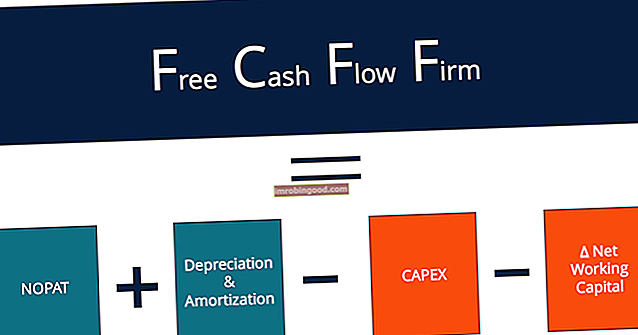

FCFF-kaava

FCFF = NOPAT + D & A - CAPEX - Δ Netto WC

NOPAT = Nettovoitto

D&A = Poistot ja poistot

CAPEX = Investoinnit

Δ Net WC = Muutokset nettokäyttöpääomassa

Joten, käyttämällä yllä olevan kuvan vuoden 2018 lukuja, meillä on NOPAT, joka vastaa liikevoittoa vähennettynä käteisveroilla, mikä on 29899. Lisäämme NOPATiin D&A: t, jotka ovat ei-käteiskustannuksia, ja saamme yhteensä 43 031. Vähennämme sitten CAPEXin muutokset, tässä tapauksessa 15 000, ja saamme välisumman 28 031. Lopuksi vähennetään kaikki nettokäyttöpääoman muutokset, tässä tapauksessa 3175, ja saamme FCFF-arvon 24,856.

3 vaihtoehtoista FCFF-kaavaa

Kun finanssianalyytikko FMVA® -sertifikaatti liittyy 350 600 + opiskelijaan, jotka työskentelevät Amazonin, J.P.Morganin ja Ferrarin kaltaisissa yrityksissä, mallintaa yritystä, heillä saattaa olla pääsy vain osittaisiin tietyistä lähteistä. Tämä pätee erityisesti pääomasijoituksiin, koska yksityisillä yrityksillä ei ole tiukkoja raportointivaatimuksia kuin julkisilla yrityksillä. Tässä on joitain muita vastaavia kaavoja, joita voidaan käyttää FCFF: n laskemiseen.

FCFF = NI + D & A + INT (1 - VEROKORU) - CAPEX - Δ Netto WC

Missä:

NI = nettotulo

D&A = Poistot

Int = Korkokulu

CAPEX = Pääomamenot

Δ Netto WC = Käyttöpääoman nettomuutos

FCFF = CFO + INT (1-veroaste) - CAPEX Missä:

CFO = toiminnan kassavirta

INT = korkokulu

CAPEX = Pääomamenot

Liikevoitto * (1 - veroprosentti) + D & A - Δ Netto WC - CAPEXMissä:

EBIT = Tulos ennen korkoja ja veroja

D&A = Poistot

CAPEX = Pääomamenot

Δ Netto WC = Käyttöpääoman nettomuutos

Vapauttamaton vs. pidätetty vapaa kassavirta

FCFF vs FCFE FCFF vs FCFE Ilmaisia kassavirtoja on kahdenlaisia: Vapaa kassavirta yritykselle (FCFF), jota kutsutaan yleisesti vapauttamattomaksi vapaaksi kassavirraksi; ja vapaa kassavirta omaan pääomaan (FCFE), jota kutsutaan yleisesti vapaaehtoiseksi vapaaksi kassavirraksi. On tärkeää ymmärtää ero FCFF: n ja FCFE: n välillä diskonttokorkona ja arvonlaskijana tai vapauttamaton vapaa kassavirta vs. pidätetty vapaa kassavirta. Näiden kahden välinen ero voidaan jäljittää siihen tosiasiaan, että vapaa kassavirta yritykselle sulkee pois korkomaksujen ja nettovelan kasvun / vähenemisen vaikutukset, kun taas nämä erät otetaan huomioon FCFE: ssä. Vapaa kassavirta omaan pääomaan Vapaa kassavirta omaan pääomaan (FCFE) Vapaa kassavirta omaan pääomaan (FCFE) on yrityksen tuottama rahamäärä, joka voidaan jakaa osakkeenomistajille. Se lasketaan liiketoiminnan rahana vähennettynä investoinneilla. Tämä opas antaa yksityiskohtaisen selvityksen siitä, miksi se on tärkeää ja kuinka se lasketaan, ja useat ovat myös suosittu tapa arvioida yrityksen suorituskykyä ja sen rahankeruukykyä yksinomaan pääomasijoittajille. Sitä käytetään erityisesti Leveraged Buyout (LBO) -malleissa.

Videon selitys kassavirralle

Katsomalla tämä lyhyt video ymmärrät nopeasti taloudellisen analyysin yleisesti havaittavat erityyppiset kassavirrat, mukaan lukien tulos ennen korkoja, verot, poistot ja poistot (EBITDA), kassavirta (CF), vapaa kassavirta (FCF), vapaa kassavirta yritys (FCFF) ja vapaa kassavirta omaan pääomaan (FCFE).

Lisäresurssit

Kiitos tämän ilmaisen kassavirran yritykselle -oppaan lukemisesta. Rahoituksella on toimialakohtainen kurssi, joka opastaa sinut rakentamaan kaivostoiminnan DCF-arvostusmallin. Mining Financial Model & Valuation Course on valinnainen FMVA-sertifikaatille. FMVA®-sertifiointi Liity 350 600+ opiskelijaan, jotka työskentelevät yrityksissä, kuten Amazon, J.P.Morgan ja Ferrari. Tässä on joitain muita rahoitusresursseja:

- Käyttökate Käyttökate Käyttökate (EBITDA) tai tulos ennen korkoja, veroja, poistoja ja poistoja on yrityksen voitto ennen näiden vähennysten tekemistä. Käyttökate keskittyy yrityksen operatiivisiin päätöksiin, koska siinä tarkastellaan yrityksen kannattavuutta ydinliiketoiminnasta ennen pääomarakenteen vaikutusta. Kaava, esimerkkejä

- EBIT EBIT Guide EBIT tarkoittaa tulosta ennen korkoja ja veroja ja on yksi viimeisistä tuloslaskelman välisummista ennen nettotuloja. Liikevoittoa kutsutaan joskus myös liiketoiminnan tuotoksi, ja sitä kutsutaan tälle, koska se saadaan vähentämällä kaikki toimintakulut (tuotanto- ja muut kuin tuotantokustannukset) myyntituloista.

- CAPM Capital Asset Pricing Model (CAPM) Pääomaisuuden hinnoittelumalli (CAPM) on malli, joka kuvaa odotetun tuoton ja arvopapeririskin välistä suhdetta. CAPM-kaava osoittaa, että arvopaperin tuotto on yhtä suuri kuin riskitön tuotto plus riskipreemia kyseisen arvopaperin beetan perusteella

- Unlevered Beta Unlevered Beta / Asset Beta Unlevered Beta (Asset Beta) on yrityksen tuottojen volatiliteetti ottamatta huomioon yrityksen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä plus verotettu oikaistu velka omaan pääomaan