Pienikapasiteettinen osake on julkisen kaupankäynnin kohteena olevan yrityksen osakekanta, jonka markkina-arvo Market Capitalization Market Capitalization (Market Cap) on viimeisin markkina-arvo yrityksen ulkona olevista osakkeista. Markkina-arvo on yhtä suuri kuin nykyinen osakekurssi kerrottuna ulkona olevien osakkeiden määrällä. Sijoittajayhteisö käyttää usein markkina-arvoa yritysten sijoittamiseen välillä 300–2 miljardia dollaria. Sana "korkki" tarkoittaa tällä termillä yrityksen markkina-arvoa.

Pienten, keskisuurten ja suurten yhtiöiden luokittelu on subjektiivista ja voi vaihdella välittäjien välillä. Markkinatyypit - Jälleenmyyjät, Välittäjät, Pörssit Markkinat sisältävät välittäjät, jälleenmyyjät ja pörssimarkkinat. Kukin markkinat toimivat erilaisilla kauppamekanismeilla, jotka vaikuttavat likviditeettiin ja hallintaan. Eri tyyppiset markkinat mahdollistavat erilaiset kaupankäyntiominaisuudet, jotka on kuvattu tässä oppaassa ja markkina-analyytikot.

Kuinka laskea markkina-arvo

Markkina-arvo määräytyy ulkona olevien osakkeiden lukumäärän perusteella. Painotettu keskimääräinen ulkona olevien osakkeiden lukumäärä Painotettu keskimääräinen osakkeiden keskiarvo tarkoittaa yhtiön osakkeiden lukumäärää, joka lasketaan sen jälkeen, kun osakekannan muutokset on tarkistettu raportointikaudella. Painotettujen keskimääräisten osakkeiden lukumäärää käytetään laskettaessa mittareita, kuten osakekohtainen tulos (EPS) yrityksen tilinpäätöksessä kerrottuna nykyisellä osakekurssilla.

Pienikokoiset osakkeet vs. Penny Stock

Pienikokoisten osakkeiden ja penniäkannan välillä kannattaa tehdä ero. Suurin osa pienten yhtiöiden osakkeista on penniäkään. Pienikokoisten osakkeiden osakekurssi voi helposti nousta yli 5 dollaria kukin (5 dollaria on SEC: n määrittämä penniäkannan raja-arvo). Lisäksi pienikapasiteettisten osakkeiden likviditeetti on suurempi kuin penniäkään.

Sijoittaminen pienyhtiöosakkeisiin

Jokainen sijoittaja voi helposti lisätä pienikokoisia osakkeita salkkuunsa. Kuten kaikilla muilla sijoitustyypeillä, sijoittamiseen pienikokoisiin osakkeisiin on kuitenkin hyviä ja huonoja puolia.

Edut sijoittamiseen pieni korkki varastot ovat:

1. Kasvupotentiaali

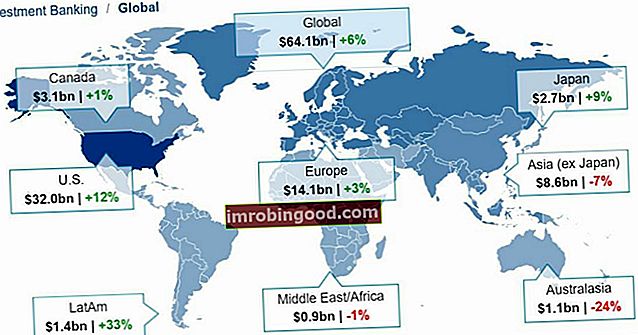

Suhteessa suurempiin yrityksiin pienyrityksillä on merkittävästi suurempi kasvupotentiaali. Suurimmalla osalla pienten yhtiöiden yrityksiä on suurempi kasvu tulevaisuuden kasvuun verrattuna suuriin yrityksiin, mikä tekee niistä houkuttelevia vaihtoehtoja sijoittajille. Alla olevasta kuvasta 1 pienikokoisten indeksien, kuten S & P600 ja Russell 2000, suhteelliset tuotot ylittävät merkittävästi S & P500-indeksituotot. Pienikapasiteettisten yritysten on helpompi kasvattaa merkittävästi niiden operatiivista ja taloudellista perustaa kuin useimpien suurikapasiteettisten osakkeiden tapauksessa.

Siksi oikean pienikokoisen osakkeen valinta voi muuttua kannattavaksi sijoitukseksi.

2. Suuri todennäköisyys tehottomuuteen markkinoilla

Tietoja pienten yhtiöiden osakkeista on vaikea löytää suuriin ja keskisuuriin yrityksiin verrattuna. Analyytikot kiinnittävät yleensä vähän huomiota näihin yrityksiin; näin ollen pienikapasiteettisten osakkeiden väärän hinnoittelun todennäköisyys on suuri. Tämä tilanne luo sijoittajille laajat mahdollisuudet hyödyntää markkinoiden hinnoittelun tehottomuutta ja ansaita suuri tuotto sijoituksilleen.

3. Rahoituslaitokset eivät nosta hintoja

Rahoituslaitosten, mukaan lukien sijoitus- ja hedge-rahastot, olisi noudatettava tiettyjä säännöksiä, jotka eivät salli niiden sijoittamista voimakkaasti pienikokoisiin osakkeisiin. Tästä syystä on epätodennäköistä, että osakekurssi nousee keinotekoisesti suurten rahoituslaitosten suurten investointien vuoksi.

Siitä huolimatta pienikokoisiin osakkeisiin sijoittamisessa on joitain haittoja:

1. Suuri riski

Sijoittaminen pienikokoisiin osakkeisiin sisältää suuremman riskin. Ensinnäkin pienyrityksillä voi olla epäluotettava ja viallinen liiketoimintamalli. Tässä tapauksessa, jos yrityksen johto ei kykene mukauttamaan liiketoimintamallia, se johtaa heikkoihin operatiivisiin ja taloudellisiin tuloksiin. Tämän lisäksi pienikapasiteettisilla yrityksillä on yleensä vähemmän mahdollisuuksia saada uutta pääomaa ja uusia rahoituslähteitä. Tästä syystä on todennäköisempää, että yritys ei pysty poistamaan aukkoja kassavirroissaan tai laajentamaan liiketoimintaa, koska se ei kykene toteuttamaan tarvittavia investointeja.

2. Matala likviditeetti

Pienikapasiteettiset osakkeet ovat vähemmän likvidejä kuin suuret. Alhainen likviditeetti johtaa siihen, että osaketta ei ole saatavana hyvällä hinnalla, tai osakkeiden myyminen edulliseen hintaan voi olla vaikeaa. Alhainen likviditeetti lisää myös osakkeen kokonaisriskiä.

3. Aikaa vievää

Sijoittaminen pienikokoisiin osakkeisiin voi olla aikaa vievää toimintaa. Koska rahoituslaitokset ja analyytikot eivät peitä pienikapasiteettisia osakkeita liian vähän, pienten yhtiöiden käytettävissä olevan tutkimuksen määrä on yleensä rajallinen. Sijoittajan, joka on halukas sijoittamaan pienikokoisiin osakkeisiin, tulisi käyttää huomattava määrä aikaa yrityksen tutkimiseen sen selvittämiseksi, onko sijoitus kohtuullinen.

Yhteenveto

Pienikapasiteettisia osakkeita ei tule pitää vilpillisinä tai heikkolaatuisina sijoituksina. Päinvastoin, pienikokoiset osakkeet voivat tarjota sijoittajille mahdollisuuden ansaita merkittävä tuotto sijoituksistaan. Tämän tyyppiseen sijoittamiseen on kuitenkin suhtauduttava varoen, koska pienikokoiset osakkeet ovat usein riskialttiita ja epävakaita.

Liittyvät lukemat

- Arvostusmenetelmät Arviointimenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa

- Vertailukelpoinen yritysanalyysi Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhdelukuja ja käytetään niitä toisen liiketoiminnan arvon johtamiseen

- Yritysarvo vs. oman pääoman arvo Yritysarvo vs. oman pääoman arvo Yritysarvo vs. oman pääoman arvo. Tämä opas selittää yrityksen arvon (yrityksen arvon) ja oman pääoman arvon välisen eron. Katso esimerkki kunkin laskemisesta ja laskimen lataamisesta. Yritysarvo = oman pääoman arvo + velka - käteinen. Opi merkitys ja miten kutakin käytetään arvostuksessa

- Painotettu keskimääräinen pääomakustannus WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen