Aliarvostettu omaisuus on sijoitus, joka voidaan ostaa alle sen sisäisen arvon. Esimerkiksi, jos yrityksen todellinen arvo on 11 dollaria osaketta kohti, mutta sen voi ostaa hintaan 8 dollaria osaketta kohden, sitä pidetään aliarvostettuna.

Luontainen arvo

Sijoitus on joko yli- tai aliarvostettu suhteessa sen sisäiseen arvoon. Koska omaisuuden sisäinen arvo on subjektiivinen, se tarkoittaa, että myös yli- / aliarvostaminen on subjektiivista.

Yksinkertaisesti sanottuna omaisuuden sisäinen arvo on hinta, jonka järkevä sijoittaja olisi halukas maksamaan omaisuuserästä. Se on yleisimmin nettovarallisuusarvo (NPV) kaikista tulevista kassavirroista, jotka omaisuuserä tuottaa. Lisätietoja aiheesta on rahoituksen oppaassa arvostusmenetelmistä. Arvostusmenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, pääomatutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa sekä taloudellisessa mallinnuksessa. Ilmainen taloudellisen mallinnuksen opas Tämä taloudellinen mallinnusopas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, kuljettajat, ennustaminen, näiden kolmen lausunnon linkittäminen, DCF-analyysi ja tarkemmin sanottuna DCF-mallit DCF-mallikoulutuksen ilmainen opas DCF-malli on erityinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapaasta kassavirrasta.

Aliarvostettu vs. yliarvostettu

Jos omaisuuserän arvo käydään kauppaa sen sisäisellä arvolla, sen sanotaan olevan kohtuullisesti arvostettu (plus tai miinus kohtuullinen marginaali). Kun omaisuus siirtyy merkittävästi pois tästä arvosta, se aliarvioidaan.

Arvo sijoittaminen

Sijoittajia, jotka ostavat osakkeita, jotka ovat niiden sisäisen arvon alapuolella, kutsutaan arvosijoittajiksi Stock Investing: Guide to Value Investing Ben Grahamin julkaiseman älykkään sijoittajan julkaisusta lähtien ns. Arvosijoittaminen on tullut yhdeksi kaikkein arvostetuimmat ja seuratut varastonvalintamenetelmät. ”Tai sijoittajat, jotka pitävät halvoista osakkeista. Vaikka arvosijoittaminen voi olla hyvä idea, yksi asia voi liittyä "arvolukkoihin", joka on heikkolaatuinen yritys, joka näyttää halpalta, mutta ei todellakaan ole arvokkaampi kuin markkinahinta.

Aliarvostettujen sijoitusten suhteet

Sijoittajat voivat käyttää useita tapoja löytää sijoituksia (tyypillisesti osakkeita), jotka ovat arvokkaampia kuin hinta, jonka heidän on maksettava niistä. Alla on esimerkkejä joistakin yleisimmin käytetyistä suhdeluvuista sen arvioimiseksi, onko osake yliarvostettu vai aliarvostettu:

Hinta / nettoarvo (P / NPV)

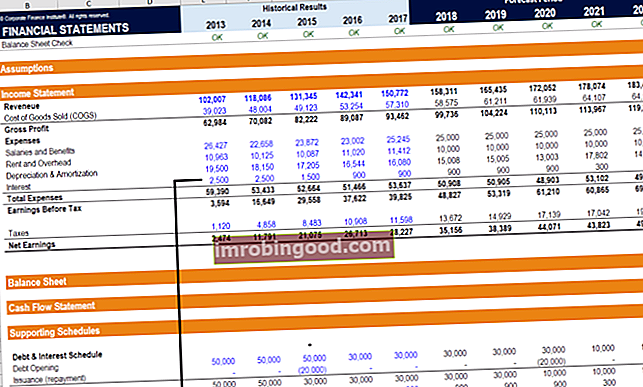

Hinta / NPV on paras (ts. Täydellisin) menetelmä yrityksen arvostamiseen. Hinta- / NPV-analyysin suorittamiseksi rahoitusanalyytikon on rakennettava rahoitusmalli ennustamaan yrityksen tulot, kulut ja kassavirrat tulevaisuuteen ja laskemaan nykyarvon (NPV) nykyarvon (NPV) nykyarvon (NPV) ) on kaikkien tulevaisuuden kassavirtojen (positiivisten ja negatiivisten) arvo koko sijoituksen elinkaaren aikana diskontattu nykyhetkeen. NPV - analyysi on eräänlainen luontainen arvostus, jota käytetään laajasti koko rahoituksessa ja kirjanpidossa yrityksen arvon, sijoitusvakuuden määrittämiseksi. Analyytikko vertaa sitten diskontatun kassavirran (DCF) mallin arvoa sijoituksen markkinahintaan. Saat lisätietoja tutustumalla Finanssin ilmaiseen taloudellisen mallinnuksen oppaaseen Free Financial Modeling Guide. Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muusta.

Muut suhteet

Jos analyytikoilla ei ole käytettävissään riittävästi tietoa (tai aikaa) taloudellisen mallin rakentamiseen, he voivat kääntyä muihin suhdelukuihin arvioidakseen yrityksen arvoa. Muita yleisiä suhteita ovat:

- Hinta / voitto (PE) -suhde Hintatulosuhde Hinnan voittosuhde (P / E-suhde) on suhde yrityksen osakekurssin ja osakekohtaisen tuloksen välillä. Se antaa sijoittajille paremman käsityksen yrityksen arvosta. P / E osoittaa markkinoiden odotukset ja on hinta, jonka sinun on maksettava nykyisten (tai tulevien) tulojen yksikköä kohti

- Hinta / kirja (PB) -suhde

- EV / EBITDA-suhde

- EV / tulosuhde

- Hinta / kassavirta (P / CF) -suhde

- Osinkotuotto ja maksusuhde

Yllä olevia suhdelukuja käytettäessä on tärkeää kiinnittää erityistä huomiota, jotta vältetään "arvolukot", kuten edellä keskusteltiin. Koska yrityksillä voi olla väliaikaisia vaihteluja tilinpäätöksessään, yllä olevat suhdeluvut saattavat vaikuttaa suotuisammilta tai epäedullisemmilta kuin pitkällä aikavälillä.

Yritykselle voi aiheutua kertaluonteisia kuluja tuloslaskelmaan tai sisällyttää taseeseen omaisuuserien arvon alentuminen, mutta ne eivät välttämättä kuvasta liiketoiminnan odotettua suorituskykyä.

Pitkät vs. lyhyet strategiat

Kun osaketta aliarvostetaan, se tarjoaa mahdollisuuden mennä "pitkäksi" ostamalla osakkeita. Kun osake on yliarvostettu, se tarjoaa mahdollisuuden mennä "lyhyeksi" myymällä osakkeitaan. Suojausrahastot ja hienostuneet sijoittajat voivat käyttää pitkien ja lyhyiden positioiden yhdistelmää lyödä vetoa yli / aliarvostetuista osakkeista. Saat lisätietoja tutustumalla Finanssin kauppaoppaisiin. Kaupankäynti ja sijoittaminen Rahoituksen kaupankäynti- ja sijoitusoppaat on suunniteltu itseopiskeluun, jotta voit oppia käymään kauppaa omassa tahdissasi. Selaa satoja artikkeleita kaupankäynnistä, sijoittamisesta ja tärkeistä aiheista, joita rahoitusanalyytikot tietävät. Tutustu omaisuusluokkiin, joukkovelkakirjojen hinnoitteluun, riskiin ja tuottoon, osakkeisiin ja osakemarkkinoihin, ETF: iin, vauhtiin, teknisiin.

Lisäresurssit

Finance on maailmanlaajuisen finanssimallinnus- ja arvostusanalyytikon (FMVA) ™ virallinen toimittaja. FMVA®-sertifiointi . Alla olevista lisäresursseista on hyötyä urasi jatkamiseksi:

- Nouseva ja laskeva Nouseva ja laskeva Yritysrahoituksen ammattilaiset viittaavat markkinoiden nouseviin ja laskeviin hintoihin positiivisten tai negatiivisten hintamuutosten perusteella. Karhumarkkinoiden katsotaan yleensä olevan olemassa, kun hintojen lasku on ollut 20% tai enemmän huipusta, ja härkämarkkinoiden katsotaan olevan 20% elpyminen markkinoiden pohjalta.

- Lyhyt kattaminen Lyhyt kattaminen Lyhyt suojaus, jota kutsutaan myös nimellä "katettavaksi ostaminen", tarkoittaa sijoittajan ostamia arvopapereita lyhyen aseman sulkemiseksi osakemarkkinoilla. Prosessi liittyy läheisesti lyhyeksi myyntiin. Itse asiassa lyhyet katteet ovat osa lyhyeksi myyntiä

- Signaling Signaling Signaling tarkoittaa toimintaa, jossa sisäpiiritietoja käytetään kaupankäyntiaseman aloittamiseen. Se tapahtuu, kun sisäpiiriläinen julkaisee tärkeitä tietoja yrityksestä, joka käynnistää osakkeiden ostamisen tai myymisen ihmisiltä, joilla ei yleensä ole sisäpiirintietoa. Sisäpiiriläisen toimintaa pidetään markkinoiden signaalina ulkopuolisille.

- Tuottokäyrä Tuottokäyrä Tuottokäyrä on graafinen esitys erääntyvien velkojen koroista. Se osoittaa tuoton, jonka sijoittaja odottaa ansaitsevansa, jos hän lainaa rahansa tiettynä ajanjaksona. Kaavio näyttää joukkovelkakirjan tuotto pystyakselilla ja erääntymisaika vaaka-akselin poikki.