Osakkeenomistajat Osakkeenomistaja Osakkeenomistaja voi olla henkilö, yritys tai organisaatio, jolla on osakkeita tietyssä yrityksessä. Osakkeenomistajan on omistettava vähintään yksi osake yhtiön osakkeesta tai sijoitusrahastosta, jotta hänestä tulee osittainen omistaja. sijoita julkisesti noteerattuihin yrityksiin pääoman arvonnousun ja tulojen saavuttamiseksi. Yhtiöllä on kaksi pääasiallista tapaa, jolla yritys palauttaa voiton osakkeenomistajille - käteisosinko ja osakkeiden takaisinosto Osakkeiden hankinta tarkoittaa, että julkisen yrityksen johto päättää ostaa takaisin aiemmin yleisölle myytyjä osakkeita. Yritys voi päättää ostaa osakkeensa lähettämällä markkinatiedot siitä, että sen osakekurssi todennäköisesti nousee, paisuttaa liikkeeseen laskettujen osakkeiden määrällä (esim. Osakekohtainen tulos tai osakekohtainen tulos) määriteltyjä taloudellisia mittareita tai yksinkertaisesti siksi, että se haluaa lisätä osakkeitaan oma pääomaosuus yrityksessä. . Syy, joka ajaa strategista päätöstä osingosta Osinko Osinko on osuus voitoista ja voittovaroista, jotka yhtiö maksaa osakkeenomistajilleen. Kun yritys tuottaa voittoa ja kertyä voittovoittoja, nämä voitot voidaan joko sijoittaa uudelleen liiketoimintaan tai maksaa osakkeenomistajille osinkona. vs. osakkeiden takaisinosto vaihtelevat yhtiöittäin ja perustuvat useisiin tekijöihin, kuten yhtiön nykyiseen osakekurssiin, pitkän aikavälin visioon, yhtiöön ja sen osakkeenomistajiin sovellettavaan verorakenteeseen, yrityksen haluamaan viestiin sidosryhmille. , sidosryhmä on mikä tahansa henkilö, ryhmä tai osapuoli, joka on kiinnostunut organisaatiosta ja sen toiminnan tuloksista. Yleisiä esimerkkejä, sijoitusmahdollisuudet jne.

Ennen kuin analysoimme päätöksentekoprosessia, tarkastellaan molempien termien perusteita:

Osingot Osingonjako on osuus voitoista ja voittovaroista, jotka yritys maksaa osakkeenomistajilleen. Kun yritys tuottaa voittoa ja kertyä voittovoittoja, nämä voitot voidaan joko sijoittaa uudelleen liiketoimintaan tai maksaa osakkeenomistajille osinkona.

Osingot jaetaan osana yhtiön verojen jälkeistä voittoa. Raharikkaat yritykset maksavat osinkoja pitääkseen osakkeenomistajien kiinnostuksen osakkeisiinsa, ja se on yleinen tapa palauttaa ylijäämäinen raha sijoittajille. Tämä on tärkeää myös sijoittajille, jotka etsivät säännöllisiä kassavirtoja. Kassavirta Kassavirta on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai lasku. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. CF-tyyppejä on monenlaisia, varsinkin niitä, jotka ovat niistä riippuvaisia. Osakkeenomistajien saamat osingot verotetaan eri tavoin, joten niistä tulee tärkeitä verosuunnittelun kannalta.

Osakkeiden takaisinosto Osakkeiden takaisinostolla tarkoitetaan, kun julkisen yrityksen johto päättää ostaa takaisin aiemmin yleisölle myytyjä yhtiön osakkeita. Yritys voi päättää ostaa osakkeensa lähettämällä markkinatiedot siitä, että sen osakekurssi todennäköisesti nousee, paisuttaa liikkeeseen laskettujen osakkeiden määrällä (esim. Osakekohtainen tulos tai osakekohtainen tulos) määriteltyjä taloudellisia mittareita tai yksinkertaisesti siksi, että se haluaa lisätä osakkeitaan oma pääomaosuus yrityksessä.

Osakkeiden takaisinosto on prosessi, jossa yritys ostaa omia osakkeitaan osakkeenomistajiltaan ja vähentää siten ulkona olevien osakkeiden kokonaismäärää. Laimennetut, laimennetut osakkeet. Täysin laimennettu osakekanta on niiden osakkeiden kokonaismäärä, jotka yrityksellä olisi, jos kaikki laimennetut arvopaperit muunnetaan osakkeiksi. seurassa. Osakkeenomistajille tarjottu takaisinostohinta on yleensä korkeampi kuin nykyinen markkinahinta, mikä kannustaa heitä osallistumaan prosessiin. Tämä prosessi on erityisen hyödyllinen, kun johto katsoo, että yhtiön osakekurssi on aliarvostettu Aliarvostettu Aliarvostettu omaisuus on mikä tahansa sijoitus, joka voidaan ostaa alle sen sisäisen arvon. Esimerkiksi, jos yrityksen todellinen arvo on 11 dollaria ja haluaa nostaa hintaa ylöspäin. Takaisinostojen avulla yhtiö voi myös siirtää taseen käyttämättömän käteisen ylijäämän osakkeenomistajille.

Yritykset laativat strategian Osinko vs osake takaisinosto, koska siihen liittyy tiettyjä lakisääteisiä vaatimuksia, uusien osakkeiden liikkeeseen laskemisen rajoituksia tietyksi ajaksi, vaatimuksen ylläpitää tietty velkaantumisaste, rahoituslähteet jne.

Miksi käteisosinko?

Käteisosinko tarjoaa säännöllisen kassavirran sijoittajille. Sen avulla osakkeenomistaja voi pysyä sijoitettuna yritykseen ja silti saada säännöllisiä kassavirtoja. Käteisosinko voi olla suuri kannustin sijoittajille, jotka luottavat suuresti sijoituksiinsa elinkustannusten kattamiseen. Kulut ovat eräänlainen menoerä, joka virtaa tuloslaskelmassa ja joka vähennetään tuloista nettotulojen saavuttamiseksi. Suoriteperusteisen kirjanpidon vuoksi kulut kirjataan niiden syntymishetkellä, ei välttämättä silloin, kun niistä maksetaan. , etenkin eläkkeellä olevat sijoittajat, joilla ei ehkä ole muuta tulonlähdettä Tulotuloilla tarkoitetaan rahaa, jonka yksityishenkilö ansaitsee palvelun tarjoamiseksi tai tuotteen vaihtoon. Yksilön ansaitsemat tulot käytetään heidän päivittäisten menojensa rahoittamiseen sekä sijoitusten rahoittamiseen. Joitakin yleisimpiä tulotyyppejä ovat palkat, itsenäisen ammatinharjoittamisen tuotot, palkkiot ja bonukset. .

Koska osingonmaksun koko on pienempi kuin takaisinostoon, se antaa yritykselle mahdollisuuden säilyttää konservatiivinen pääomarakenne neljännesvuosittain eikä vain pitää suuria kasoja kassaa Rahoituksessa ja kirjanpidossa rahalla tarkoitetaan rahaa (valuuttaa), joka on helposti käytettävissä. Se voidaan pitää fyysisessä muodossa, digitaalisessa muodossa tai sijoittaa lyhytaikaiseen rahamarkkinatuotteeseen. Taloustieteessä käteisellä tarkoitetaan vain fyysisessä muodossa olevaa rahaa. .

Lähde: Compustat

Miksi takaisinosto?

Takaisinostot ovat selvästi verotehokkaampi tapa palauttaa pääoma Pääoma on mikä tahansa, joka lisää kykyä tuottaa arvoa. Sitä voidaan käyttää arvon kasvattamiseen useissa eri luokissa, kuten taloudellisessa, sosiaalisessa, fyysisessä, henkisessä jne. Liiketoiminnassa ja taloustieteessä kaksi yleisintä pääomatyyppiä ovat taloudellinen ja inhimillinen. osakkeenomistajille, koska sijoittaja Akkreditoitu sijoittaja Akkreditoitu sijoittaja viittaa yksityishenkilöön tai institutionaaliseen sijoittajaan, joka on täyttänyt tietyt Yhdysvaltain arvopaperimarkkinaviraston (SEC) asettamat vaatimukset. Akkreditoidut sijoittajat saavat ostaa arvopapereita, joita ei ole muiden sijoittajien saatavilla ja joita ei ole rekisteröity missään sääntelyviranomaisessa. ei aiheuta ylimääräisiä veroja takaisinostoprosessista. Välittömät verot Suorat verot ovat yksi verotyyppi, jonka henkilö maksaa suoraan tai suoraan hallitukselle, kuten tulovero, äänestysvero, maavero, ja sitä sovelletaan vain osakkeiden tosiasialliseen myyntiin, kun taas osingot verottavat veroja vaihteluväli 15% - 20%. Joissakin maissa osingonmaksuihin liittyy myös osinkojen jakovero (DDT), mikä tarkoittaa, että jokaisesta osakkeenomistajalle maksetusta 1,00 dollarista yrityksen on maksettava 1,20 tai 1,30 dollaria DDT-korosta riippuen. Tämä prosessi suosii takaisinostoja enemmän kuin käteisosinkoja.

Takaisinostojen edut

- Se estää osakkeen arvon laskun vähentämällä varastotarjontaa

- Ulkona olevien osakkeiden laskun myötä yhtiön osakekohtainen tulos (EPS) paranee. Tämä on hyvä osoitus yhtiön kannattavuudesta ja voi nostaa osakekurssia pitkällä aikavälillä.

Alla oleva esimerkki osoittaa vaikutuksen osakekohtaiseen tulokseen, jos yritys ostaa takaisin 20% osakkeistaan, eli osakkeiden alentaminen 100 000: sta 80 000: een:

| Takaisinostot | Takaisinosto | |

|---|---|---|

| Voitto osakkeenomistajien käytettävissä | $1,000,000 | $1,000,000 |

| Osakkeiden lukumäärä | 100,000 | 80,000 |

| Osakekohtainen tulos | $10.00 | $12.50 |

- Sitä käytetään strategiastrategiana Yritys- ja liiketoimintastrategiaoppaat. Lue kaikki talous- ja yritysstrategiaa koskevat rahoitusartikkelit ja resurssit, tärkeät konseptit, jotka rahoitusanalyytikoille on sisällytettävä taloudelliseen mallintamiseen ja analyysiin. Ensimmäisen liikkeen etu, Porterin 5 joukkoa, SWOT, kilpailuetu, toimittajien neuvotteluvoima johdon toimesta osoittaakseen luottamuksensa yritykseen ja lähettääkseen viestin, että osaketta aliarvostetaan. Esimerkiksi, jos osakkeen kaupankäynti on 120 dollaria ja yritys ilmoittaa takaisinostosta 150 dollaria, se luo välittömästi arvoa osakkeenomistajilleen ja hinnalla on taipumus nousta ylöspäin.

- Se auttaa yritystä käyttämään liikaa käteistä, joka on käyttämättömänä mahdollisuuksien puutteen vuoksi. Tyhjäkäteinen käteinen ei tuota yritykselle lisätuloja. Tämä pätee Apple-kaltaisiin yrityksiin, joilla on liikaa rahaa.

- Jos promoottorit eivät osallistu takaisinostoprosessiin, se lisää promoottoreiden omistusta ja estää siten kilpailijoiden mahdollisen haltuunoton. Se tarjoaa myös johdolle / yritykselle paremman valvonnan ja parantaa päätöksentekoprosessia, koska yleisön omistamia osakkeita on vähemmän. Esimerkiksi päätöksentekoon liittyvien kysymysten ratkaisemiseksi Google loi kaksi osakelajia, joista toisella oli äänioikeus ja toisen ilman äänioikeutta.

- Osinko palauttaa käteistä kaikille osakkeenomistajille, kun taas osakkeiden takaisinosto palauttaa käteistä vain itse valitsemille osakkeenomistajille. Joten kun yritys maksaa osinkoa, kaikki saavat käteistä sen mukaan, mikä on heidän osuutensa osakkeista, tarvitsevatko he käteistä vai eivät. Osakkeiden takaisinostamisen yhteydessä sijoittajat päättävät kuitenkin, haluavatko he osallistua prosessiin vai eivät. Tämä antaa heille myös mahdollisuuden muuttaa omistusosuuttaan.

- Korkeampi osakekohtainen tulos laskisi P / E-suhdetta, jota tarkastellaan osakemarkkinoilla positiivisesti. Siten korkeammalla osakekohtaisella osuudella, alhaisemmalla P / E-suhteella ja korkeammalla ROA: lla pitäisi olla positiivinen vaikutus osakekurssiin.

- Takaisinosto tarjoaa myös likviditeettiä. Likviditeetti Rahoitusmarkkinoilla likviditeetti tarkoittaa sitä, kuinka nopeasti sijoitus voidaan myydä vaikuttamatta negatiivisesti sen hintaan. Mitä likvidimpi sijoitus on, sitä nopeammin se voidaan myydä (ja päinvastoin), ja sitä helpompaa on myydä se käypään arvoon. Kaiken muun ollessa tasavertaista, likvidimpiä omaisuuseriä käydään kauppaa korkeammalla ja epälikvidejä varoja alennuksella. mahdollisuudet ohutkauppaan.

Takaisinostojen haitat

- Se voi osoittaa, että yrityksellä ei ole kannattavia mahdollisuuksia sijoittaa, mikä saattaa lähettää huonon signaalin pitkäaikaisille sijoittajille, jotka etsivät pääoman arvonnousua.

- Se voi myös antaa negatiivisen signaalin yrityksen itseluottamuksesta, ja promoottorit voivat päättää myydä osuutensa.

- Takaisinostoprosessi on aikaa vievä ja edellyttää tietojen julkistamista pörsseille ja sääntelyelinten hyväksyntää. Siihen sisältyy myös sijoituspankkiirien palkkaaminen, josta tulee yritykselle kallis asia.

Tapaustutkimus

Johtava tietotekniikkayhtiö Accenture palauttaa 100% + vuotuisesta nettotuloksestaan osakkeenomistajilleen molemmilla tavoilla palauttaa pääomaa, eli osinkomaksujen ja takaisinostojen yhdistelmää, jolloin yhtiö pitää parempana takaisinostoja osinkoina noin 65% 35 prosenttiin viimeisten 3-4 vuoden aikana. Tämä on hieno osinko tai osake takaisinosto.

Alla on kuva yrityksen käteispalautuksesta osakkeenomistajille viimeisten 5 vuoden aikana:

| Määrä Yhdysvaltain dollareina | FY12 | FY13 | FY14 | FY15 | FY16 |

|---|---|---|---|---|---|

| Maksetut osingot ($) | 951 | 1,122 | 1,255 | 1,353 | 1,438 |

| Jaa takaisinosto ($) | 2,099 | 2,544 | 2,559 | 2,453 | 2,605 |

| Palautettu pääoma yhteensä ($) | 3,050 | 3,666 | 3,814 | 3,806 | 4,043 |

Lähde: Yritysraportit

Accenturen FY16-sijoitetun pääoman tuotto on ~ 47%, mutta jos yritys olisi noudattanut konservatiivista pääomarakennetta tai maksanut osinkoja takaisinosto-osuuden sijaan, sen ROE olisi ~ 13,4% painanut sen valtava rahapino.

Palautus voittaa

Edellä esitetty osinkojen ja osakkeiden takaisinostoa koskeva keskustelu on mielenkiintoinen foorumi optimaalisen pääomarakenteen ja sen vaikutuksen arvioimiseksi osakekursseihin, arvostuksiin jne. Näyttää kuitenkin kohtuulliselta päätellä, että takaisinosto on muutamista huolista ja poikkeustapauksista huolimatta win-win-tilanne sekä yrityksille että osakkeenomistajille.

Takaisinostoprosessi on kuitenkin hieman tylsä ja kallis, koska siihen liittyy useita hakemuksia ja hyväksyntöjä pörsseiltä. Yhtiö ja osakkeenomistajat voittavat yhtä lailla takaisinostotarjouksen, mikä tekee siitä houkuttelevan vaihtoehdon molemmille.

Edellä mainitun pohjalta on pidettävä mielessä, että takaisinostoja ei pitäisi tehdä mistään takamielisestä motiivista tai väärien signaalien lähettämisestä ja sekaannuksen luomisesta sidosryhmien mieleen tällä hallinnointiajalla.

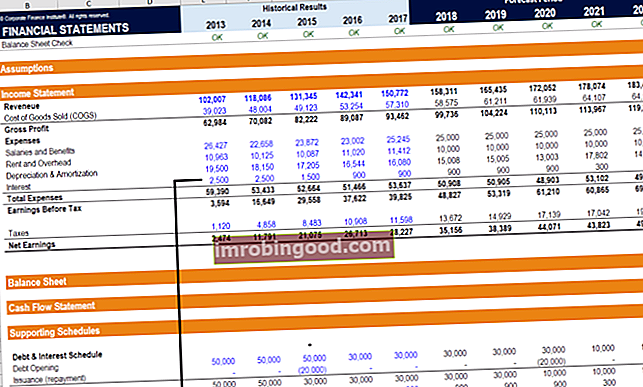

Sovellukset taloudellisessa mallinnuksessa

Taloudellisessa mallinnuksessa Mikä on taloudellinen mallinnus Taloudellinen mallinnus suoritetaan Excelissä yrityksen taloudellisen suorituskyvyn ennustamiseksi. Katsaus taloudelliseen mallintamiseen, miten ja miksi malli rakennetaan. , on tärkeää ottaa huomioon osingonmaksua ja osakkeiden takaisinostoa koskevat päätökset. Malleja on erityyppisiä. Rahoitusmallityypit Yleisimpiä rahoitusmalleja ovat: 3 lausuntomalli, DCF-malli, yritysjärjestelymalli, LBO-malli, budjettimalli. Löydä 10 parasta tyyppiä, joissa tätä päätöstä voidaan soveltaa, mukaan lukien:

- 3 laskentamalli 3 Laskennan malli 3 lausuntomalli yhdistää tuloslaskelman, taseen ja kassavirtalaskelman yhteen dynaamisesti yhdistettyyn rahoitusmalliin. Esimerkkejä, opas

- Diskontattu kassavirta (DCF) -malli DCF-mallikoulutuksen ilmainen opas DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapaasta kassavirrasta

- Yritysjärjestelymalli Sulautumismallin rakentaminen Sulautumismalli on analyysi kahdesta yrityksestä, jotka yhdistyvät muodostaen yhden liiketoimintayksikön, ja siihen liittyvästä vaikutuksesta talouteen. Opi vaiheet; miten

- LBO-malli LBO-malli LBO-malli on rakennettu Excelissä arvioimaan vipuvaikutteista ostotapahtumaa (LBO), joka on merkittävän määrän velkaa rahoittavan yrityksen hankinta.

Tee mallin oletuksia koskevassa osassa alue neljännesvuosittaisille / vuosittaisille osinkoille sekä takaisinostettavien osakkeiden arvo. Osingot virtaavat kertyneistä voittovaroista, mutta ulkona olevat osakkeet pysyvät ennallaan. Takaisinosto vähentää osakepääomatiliä ja vähentää mallissa liikkeeseen laskettujen osakkeiden määrää.

Lue lisää rahoituksen rahoitusmallinnuskursseilta!

Lisäresurssit

Tämä on ollut opas osinkoa ja osakkeiden takaisinostoa koskevaan keskusteluun. Voit jatkaa oppimista ja laajentaa tietämystäsi tutustumalla seuraaviin rahoitusresursseihin urasi edistämiseksi:

- Yritysrahoituspäätökset Yritysrahoitus Yleiskatsaus Yritysrahoitus käsittelee yrityksen pääomarakennetta, mukaan lukien sen rahoitus ja toimet, jotka johto toteuttaa kasvattaakseen yrityksen arvoa

- Sulautumiset ja yrityskaupat Sulautumiset Yritysostot Yritysjärjestelyt Tässä oppaassa perehdytään kaikkiin yritysjärjestelyjen vaiheisiin. Opi, miten fuusiot ja yritysostot toteutetaan. Tässä oppaassa hahmotellaan hankintaprosessi alusta loppuun, erityyppiset hankkijat (strategiset vs. taloudelliset ostot), synergioiden merkitys ja transaktiokustannukset

- DCF-taloudellisen mallinnuksen opas DCF-mallikoulutuksen ilmainen opas DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapaasta kassavirrasta

- Taloudellisen mallinnuksen parhaat käytännöt Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muusta.