Mortgage-backed Secure (MBS) on velkapaperi, joka on vakuudeksi kiinnityksellä tai kokoelmalla kiinnityksiä. MBS on omaisuusvakuudellinen arvopaperi, jolla käydään kauppaa jälkimarkkinoilla Vaihtoehtoiset sijoitusmarkkinat (AIM) Vaihtoehtoiset sijoitusmarkkinat (AIM) lanseerattiin 19. kesäkuuta 1995 Lontoon pörssin (LSE) osakemarkkinoina. Markkinat suunniteltiin, ja se antaa sijoittajille mahdollisuuden hyötyä asuntolainaliiketoiminnasta tarvitsematta suoraan ostaa tai myydä asuntolainoja.

Asuntolainat myydään laitoksille, kuten sijoituspankille Luettelo luettelosta 100 parhaasta sijoituspankista maailmassa aakkosjärjestyksessä. Luettelon tärkeimmät sijoituspankit ovat Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Blackstone, Rothschild, Scotiabank, RBC, UBS, Wells Fargo, Deutsche Bank, Citi, Macquarie, HSBC, ICBC, Credit Suisse, Bank of America Merril Lynch tai valtion laitos, joka pakkaa sen MBS: ään, joka voidaan myydä yksittäisille sijoittajille. MBS: ään sisältyvän asuntolainan on oltava peräisin valtuutetulta rahoituslaitokselta.

Kun sijoittaja ostaa asuntolainalla vakuudellisen arvopaperin, hän lainaa rahaa pääasiassa koti-ostajille. Vastineeksi sijoittaja saa oikeudet asuntolainan arvoon, mukaan lukien lainanottajan suorittamat korot ja pääomamaksut.

Myymällä omistamansa kiinnelainat mahdollistavat pankkien lainata asuntolainoja asiakkailleen vähemmän huolissaan siitä, pystyykö lainanottaja maksamaan lainaa takaisin. Pankki toimii välittäjänä MBS-sijoittajien ja kotiostajien välillä. MBS: n tyypillisiä ostajia ovat yksittäiset sijoittajat, yhtiöt Corporation Yhtiö on oikeushenkilö, jonka yksityiset henkilöt, osakkeenomistajat tai osakkeenomistajat ovat perustaneet voittoa tavoittelemaan. Yritykset voivat tehdä sopimuksia, nostaa kanne ja nostaa kanne, omistaa omaisuuttaan, maksaa liittovaltion ja osavaltion veroja ja lainata rahaa rahoituslaitoksilta. ja institutionaaliset sijoittajat.

Asuntolaina-arvopaperien tyypit

Asuntolainalla vakuudellisia vakuuksia on kaksi perustyyppiä: kiinnitysvakuudelliset vakuudet ja vakuudellinen kiinnitysvelvoite (CMO).

1. Läpäisevä MBS

Asuntolainojen takaama vakuus on yksinkertaisin MBS, joka on rakennettu luottamukseksi, joten pääoma ja koronmaksut välitetään sijoittajille. Sillä on tietty maturiteetti, mutta keskimääräinen käyttöikä voi olla alle ilmoitetun maturiteetin ikän.

Luottamusta, joka myy läpäisevää MBS: ää, verotetaan antajan luottamussääntöjen mukaan, mikä määrää, että läpivientivarmenteiden haltijoita olisi verotettava varmenteelle jaetun luottamuksen välittöminä omistajina.

2. Vakuudelliset asuntolainavelvoitteet (CMO)

Vakuudelliset asuntolainavelvoitteet käsittävät useita arvopapereita, joita kutsutaan myös eriksi. Jokaisella erällä on erilaiset maturiteetit ja prioriteetit pääoman ja koron saamisessa.

Erille annetaan myös erilliset luottoluokitukset. Vähiten riskialttiissa erissä tarjotaan matalimmat korot, kun taas riskialttiimmissa erissä on korkeammat korot, joten sijoittajat suosivat niitä yleensä paremmin.

Kuinka kiinnelainan takaama turvallisuus toimii

Kun haluat ostaa kodin, otat pankkiin antamaan sinulle asuntolainan. Jos pankki vahvistaa, että olet luottokelpoinen, se tallettaa rahat tilillesi. Sitten sinun on suoritettava säännöllisiä maksuja pankille asuntolainasopimuksen mukaisesti. Pankki voi päättää kerätä pääoma- ja korkomaksut tai myydä asuntolainan toiselle rahoituslaitokselle.

Jos pankki päättää myydä asuntolainan toiselle pankille, valtion laitokselle tai yksityiselle yksikölle, se käyttää myyntituotot uusien lainojen myöntämiseen. Asuntolainan ostava laitos yhdistää asuntolainan muihin kiinnityksiin, joilla on samanlaiset ominaisuudet, kuten korot ja maturiteetit.

Sitten se myy nämä kiinnitysvakuudelliset arvopaperit kiinnostuneille sijoittajille. Se käyttää myynnistä saatuja varoja ostamaan lisää arvopapereita ja vaihtamaan lisää MBS: ää avoimilla markkinoilla.

Hallituksen rooli MBS: ssä

Vastauksena 1930-luvun suureen masennukseen hallitus perusti liittovaltion asuntohallinnon (FHA) auttamaan asuinrakennusten kunnostamisessa ja rakentamisessa. Virasto auttoi kiinteäkorkoisen asuntolainan kehittämisessä ja standardoinnissa sekä sen käytön suosimisessa.

Vuonna 1938 hallitus perusti hallituksen tukeman viraston Fannie Maen ostamaan FHA: n vakuuttamat asuntolainat. Fannie Mae jaettiin myöhemmin Fannie Maeksi ja Ginnie Maeksi FHA-vakuutettujen asuntolainojen, Veteraanihallinnon ja Farmers Home Administration -vakuutettujen asuntolainojen tukemiseksi.,

Vuonna 1970 hallitus perusti toisen viraston, Freddie Macin, suorittamaan samanlaisia toimintoja kuin Fannie Mae.

Freddie Mac ja Fannie Mae ostavat molemmat suuria asuntolainoja myydäkseen sijoittajille. Ne takaavat myös näiden asuntolainojen takaamien arvopapereiden pääoman ja korkojen maksamisen ajoissa. Vaikka alkuperäiset lainanottajat eivät pysty suorittamaan maksuja ajoissa, molemmat laitokset suorittavat silti maksuja sijoittajille.

Hallitus ei kuitenkaan takaa Freddie Macille ja Fannie Maelle. Jos he laiminlyövät, hallitus ei ole velvollinen tulemaan heidän pelastuksekseen. Liittohallitus antaa kuitenkin takuun Ginnie Maelle. Toisin kuin kaksi muuta toimistoa, Ginnie Mae ei osta MBS: ää. Siten se on pienin riski kolmen viraston joukossa.

MBS: n rooli vuoden 2008 finanssikriisissä

Huonolaatuiset asuntolainan takaamat arvopaperit olivat yksi tekijöistä, jotka johtivat vuoden 2008 finanssikriisiin. Vaikka liittohallitus sääti MBS: n perustaneita rahoituslaitoksia, ei ollut lakeja, jotka itse hallitsisivat MBS: ää.

Sääntelyn puute tarkoitti sitä, että pankit saivat rahansa heti myymällä asuntolainoja heti lainojen myöntämisen jälkeen, mutta MBS: n sijoittajia ei olennaisesti suojattu lainkaan. Jos asuntolainan lainanottajat laiminlyöivät, ei ollut varmaa tapaa korvata MBS-sijoittajille.

Markkinat houkuttelivat kaikenlaisia asuntolainanantajia, mukaan lukien pankkien ulkopuoliset rahoituslaitokset. Perinteisten lainanantajien oli pakko laskea luottokelpoisuuttaan kilpaillakseen asuntolainaliiketoiminnasta.

Samaan aikaan Yhdysvaltain hallitus painosti luotonantajalaitoksia laajentamaan asuntolainarahoitusta korkeamman luottoriskin lainanottajille. Tämä johti valtavien määrien asuntolainojen syntymiseen, joilla oli suuri maksukyvyttömyysriski. Monet lainanottajat joutuivat kiinnityksiin, joihin heillä ei lopulta ollut varaa.

Kiinnitysvakuudellisten arvopapereiden vakaan tarjonnan ja kysynnän kasvaessa Freddie Mac ja Fannie Mae tukivat markkinoita aggressiivisesti laskemalla liikkeeseen yhä enemmän MBS: ää. Luotu MBS oli yhä huonolaatuisempia ja riskialttiimpia sijoituksia. Kun asuntolainanottajat alkoivat laiminlyödä velvoitteitaan, se johti MBS: n romahtamisen dominoefektiin, joka pyyhkäisi lopulta biljoonia dollareita Yhdysvaltojen taloudesta. Subprime-asuntolainan kriisin vaikutukset levisivät muihin maihin ympäri maailmaa.

Liittyvät lukemat

Toivomme, että nautit Finance-oppaan kiinnitysvakuudellisesta arvopaperista. Finance tarjoaa Financial Modeling & Valuation Analyst (FMVA) ™ FMVA® -sertifikaatin. Liity 350 600+ opiskelijaan, jotka työskentelevät yrityksissä, kuten Amazon, J.P.Morgan ja Ferrari -sertifikaattiohjelmassa, niille, jotka haluavat viedä uransa seuraavalle tasolle. Seuraavat resurssit ovat hyödyllisiä oppimisen jatkamiseksi ja urasi edistämiseksi:

- Oman pääoman markkinat Osakepääoman markkinat (ECM) Oman pääoman markkinat ovat pääomamarkkinoiden osajoukko, jossa rahoituslaitokset ja yritykset ovat tekemisissä rahoitusvälineiden kanssa

- Velkapääomamarkkinat Velkapääomamarkkinaryhmät (DCM) vastaavat pääomamarkkinaryhmien (DCM) vastuusta antaa neuvoja suoraan yritysten liikkeeseenlaskijoille velan hankinnassa yritysostojen yhteydessä, olemassa olevan velan uudelleenrahoittamisesta tai olemassa olevan velan uudelleenjärjestelystä. Nämä ryhmät toimivat nopeasti muuttuvassa ympäristössä ja tekevät tiivistä yhteistyötä neuvontakumppanin kanssa

- Omaisuusluokka Omaisuusluokka Omaisuusluokka on ryhmä vastaavia sijoitusvälineitä. Eri sijoitusvarojen luokat tai tyypit - kuten korkosijoitukset - ryhmitellään yhteen niiden taloudellisen rakenteen perusteella. Niillä käydään yleensä kauppaa samoilla rahoitusmarkkinoilla ja niihin sovelletaan samoja sääntöjä ja määräyksiä.

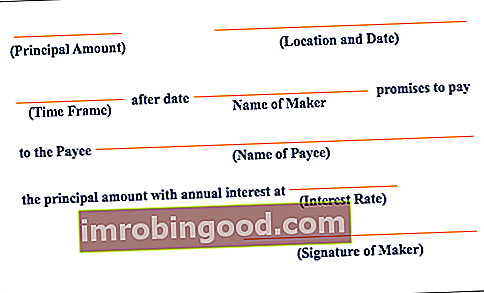

- Yksinkertainen korko Yksinkertainen korko Yksinkertainen koron kaava, määritelmä ja esimerkki. Yksinkertainen korko on koronlaskenta, jossa ei oteta huomioon yhdistämisen vaikutusta. Monissa tapauksissa korot yhdistyvät jokaisen määritetyn laina-ajanjakson kanssa, mutta yksinkertaisen koron tapauksessa se ei ole. Yksinkertaisen koron laskeminen on yhtä suuri kuin pääosa kerrottuna korolla kerrottuna jaksojen lukumäärällä.