Tämä opas tarjoaa yksityiskohtaisen vertailun pääomasijoitusrahaston uraprofiiliin Pääomasijoitusanalyytikot ja osakkuusyritykset tekevät samanlaista työtä kuin sijoituspankkitoiminnassa. Työ sisältää taloudellisen mallinnuksen, arvostuksen, pitkät työtunnit ja korkean palkan. Pääomasijoitus (PE) on sijoituspankkiirien (IB) yleinen urakehitys. IB: n analyytikot unelmoivat usein siirtymisestä ostopuolelle riskipääoma vs. enkeli- ja siemensijoittajat. Kolme sijoittajaryhmää on helppo sekoittaa, varsinkin kun ne ovat paljon päällekkäisiä ja erot eivät aina ole erittäin selkeitä. Alla on tärkeimmät asiat, jotka sinun on tiedettävä pääomasijoituksista, riskipääomasta ja enkeli- / siemensijoittajista.

Vertailutaulukko: Pääoma vs. riskipääoma vs. enkeli- ja siemensijoittajat

Helpoin tapa verrata näitä kolmea sijoittajaryhmää on tarkastella alla olevaa taulukkoa. Se tarjoaa erittelyn sijoittamiensa yritysten vaiheen, sijoituksen koon ja tyypin, riski- / tuottoprofiilien, johtoryhmien ja muun perusteella.

| Siemenet / Enkeli | Pääomasijoitus | Pääoma | |

|---|---|---|---|

| Liiketoiminnan vaihe | Perustaminen, käynnistys, ennakkotulo | Varhainen vaihe, ennen kannattavuutta | Puolivälistä myöhempään vaiheeseen, kannattava kassavirta |

| Sijoituksen koko ($) | 10000 dollaria muutamaan miljoonaan dollariin | Muutama miljoona kymmeniin miljooniin | Laaja valikoima: muutamasta miljoonasta miljardiin |

| Sijoitustyyppi | Oma pääoma, TURVALLINEN | Oma pääoma, vaihtovelkakirjalaina | Oma pääoma vipuvaikutuksella |

| Sijoitusryhmä | Yrittäjät / aiemmat perustajat | Sekoitus yrittäjiä ja pankkiireja / rahoitusta | Enimmäkseen pankkiireja / rahoitusalan ammattilaisia |

| Riskin taso | Äärimmäinen riski, suuri mahdollisuus menettää kaikki rahat | Suuri riski, kohtalainen mahdollisuus menettää kaikki rahat | Kohtalainen riski, pieni mahdollisuus menettää kaikki rahat |

| Palauta profiili | > 100x paluutavoitteet | > 10x paluutavoitteet | > 15% IRR |

| Toimialan painopiste | Vaihtelee kiinteästä kiinteään | Vaihtelee kiinteästä kiinteään | Vaihtelee kiinteästä kiinteään |

| Investointien seulonta | Perustajat, TAM, markkinaosuuspotentiaali, viraalisuus, # käyttäjää jne. | Perustajat, markkinaosuuspotentiaali, liikevaihto, katteet, kasvuvauhti | Käyttökate, kassavirta, IRR, finanssisuunnittelu |

| Esimerkkejä | Paul Buchheit / Y Combinator, AngelList, Techstars, Jeff Clavier | Andreessen Horowitz, Sequoian pääkaupunki, VantagePoint, Ylämaa | KKR, Carlyle Group, Blackstone, Apollo |

Liiketoiminnan vaihe - pääomasijoitus vs riskipääoma vs alkusijoittajat

Kuten nimistä käy ilmi, "siemen" - tai "enkeli" -sijoittajat ovat yleensä yrityksen ensimmäisiä sijoittajia, seuraavina ovat pääomasijoitusyhtiöt (ajatellaan "uutta yritystä") ja lopuksi pääomasijoitusyhtiöt.

Enkeli tai alkusijoittajat osallistuvat yrityksiin, jotka ovat niin varhaisessa vaiheessa, että ne saattavat olla ennakkotuloja, kun asiakkaita on vain vähän tai ei ollenkaan. Heillä voi olla yksinkertaisesti hyvin kehitetty liiketoimintasuunnitelma, prototyyppi, beetatesti, vähiten elinkelpoinen tuote (“MVP”) tai he voivat olla samanlaisella kehitystasolla. Joillakin yrityksillä voi kuitenkin olla tuloja Myyntituotot Myyntituotot ovat tuloja, jotka yritys saa tavaroiden myynnistä tai palvelujen tarjoamisesta. Kirjanpidossa termejä "myynti" ja "tuotot" voidaan käyttää ja usein käytetään keskenään samanlaisena. Tuotot eivät välttämättä tarkoita saatuja käteisiä. tai jopa kassavirran arviointi Ilmaiset arvostusoppaat oppivat tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailukelpoisten yritysanalyysien, diskontatun kassavirran mallinnuksen ja ennakkotapahtumien avulla, joita käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa (ei tarkoita, että ne ei voi on näitä asioita - vain, että heillä ei usein ole).

Pääomasijoitus (VC) yritykset sijoittavat tyypillisesti yrityksiin, jotka ovat todistaneet tulomallinsa, tai jos ei, niillä on ainakin huomattava ja nopeasti kasvava asiakaskunta, jonka tulostrategia on näkyvissä.

Pääomasijoitus (PE) yritykset sijoittavat, kun yritys on mennyt pidemmälle kuin tuottanut tuloja ja kehittynyt kannattavat marginaalit, vakaa kassavirta ja pystynyt hoitamaan merkittävän määrän velkaa. Lisätietoja erilaisista kassavirroista saat lukemalla lopullisen kassavirran oppaan Arvonmääritys ilmaiset arvostusoppaat oppimaan tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailukelpoisten yritysanalyysien, diskontatun kassavirran (DCF) mallinnuksen ja ennakkotapahtumien avulla, joita käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa.

Sijoituksen koko - pääomasijoitus vs riskipääoma / siemensijoittajat

Siemenet ja enkeli sijoittajilla ei todellakaan ole vähimmäiskokoa, mutta tyypillisesti se on vähintään 10000 - 100000 dollaria ja voi joissakin tapauksissa olla jopa muutama miljoona. Esimerkiksi Y Combinator sijoittaa tyypillisesti 120 000 dollaria 7 prosentin omistusosuuteen yrityksistä, jotka on hyväksytty sen kiihdytinohjelmaan.

Pääomasijoitus yritykset voivat sijoittaa monenlaisia arvoja riippuen toimialasta, yrityksestä ja monista muista tekijöistä. Nyrkkisääntönä voit olettaa, että pääomasijoitukset ovat keskimäärin miljoonan ja 20 miljoonan dollarin välillä.

Yksityinen pääoma Yritykset, jotka ovat myöhemmän vaiheen sijoittajia, tekevät tyypillisesti suurempia kauppoja, ja vaihteluväli voi olla valtava liiketoiminnan tyypistä riippuen. On putiikkeja, keskimarkkinoiden pääomasijoitusyhtiöitä, jotka tekevät 5 miljoonan dollarin kauppaa, kun taas massiiviset globaalit yritykset, kuten Blackstone ja KKR, tekevät miljardin dollarin kauppoja. Alue on niin laaja, että sen keskiarvo on melkein merkityksetön.

Sijoitustyyppi - Pääomasijoitus vs. riskipääoma ja siemen

Enkeli / siemen sijoittaja voi sijoittaa vain pääomaa, koska kohteena olevat yritykset ovat niin varhaisessa vaiheessa, etteivät ne sovellu velkoihin. Erittäin varhaisessa vaiheessa tehdyissä sopimuksissa he voivat käyttää SAFE-nimistä instrumenttia, joka tarkoittaa Syksinkertainen Aahneus Future Emäärä. Tämä on vaihtoehto vaihtovelkakirjalainalle. Vastineeksi rahalle yhtiö antaa sijoittajalle oikeuden ostaa osakkeita tulevassa osakekierroksessa (erityisillä hintaparametreilla). Suurin osa kaupoista tehdään kuitenkin yksinkertaisesti käteisenä osakkeina.

Riskipääomayritykset sijoittaa pääomaa, etuoikeutettuja osakkeita ja vaihtovelkakirjoja yrityksiin. He keskittyvät pääomaan ylöspäin, joten vaikka he sijoittavat vaihtovelkakirjoihin, heidän päämääränsä on lopulta omistaa oma pääoma. Etuosakkeet Etuosakkeen hinta Etuosakkeen hinta yritykselle on tosiasiallisesti hinta, jonka se maksaa vastineeksi osakkeiden liikkeeseenlaskusta ja myynnistä saamastaan tulosta. He laskevat etuoikeutettujen osakkeiden kustannukset jakamalla vuosittainen etuoikeutettu osinko osakekohtaisella markkinahinnalla. voi olla kaikenlaisia erityisiä oikeuksia ja etuoikeuksia suojata sijoittajia rajoittamalla heidän haittapuoliaan (ensin ulos) ja suojaamalla heitä tulevaisuudessa osakepääoman laimentumiselta (oikeudet / optiot / räikät).

PE-yritykset sijoittavat tyypillisesti pääomaa, mutta myös lainaa huomattavan määrän rahaa parantaakseen niiden vipuvaikutusta (sisäinen tuottoprosentti IRR Internal Return Rate (IRR) Sisäinen tuottoprosentti (IRR) on diskonttauskorko, joka tekee nettonykyarvosta Toisin sanoen se on odotettavissa oleva vuotuinen vuotuinen tuottoprosentti, joka hankitaan projektista tai investoinnista.) Ne voivat tehdä liiketoimen, joka tunnetaan nimellä vipuvaikutus. LBO: n vipuvaikutus (LBO). Vivutettu yritysosto (LBO) on liiketoimi, jossa yritys hankitaan käyttämällä velkaa pääasiallisena vastikkeena. LBO-kauppa tapahtuu tyypillisesti, kun pääomasijoitusyhtiö lainaa niin paljon kuin mahdollista useilta lainanantajilta (jopa 70-80% kauppahinnasta) sisäisen korkotuen saavuttamiseksi IRR> 20%, missä ne maksimoivat kuinka paljon velkaa he voivat käyttää kaupassa.

Sijoitustiimi - Pääomasijoitus vs Riskipääoma vs Angel Sijoittajat

Siemen tai enkeli sijoittajat ovat tyypillisesti yrittäjiä, jotka perustivat oman yrityksensa ja menestyivät menestyksekkäästi. Heidän pääosaamisensa on yrittäjän roolin ymmärtäminen liiketoiminnassa, ja heillä on usein hyvin erityistä tuotetietoa.

Pääomasijoitus sijoitusryhmät ovat usein sekoitus yrittäjiä ja entisiä sijoituspankkiireja. Mitä sijoituspankkiirit tekevät? Mitä sijoituspankkiirit tekevät? Sijoituspankkiirit voivat työskennellä 100 tuntia viikossa tutkimusta, taloudellista mallintamista ja esitysten rakentamista varten. Vaikka sijoituspankkitoiminta onkin halutuimpia ja taloudellisesti palkitsevimpia tehtäviä pankkialalla, se on myös yksi haastavimmista ja vaikeimmista urapoluista, opas IB: lle tai muun tyyppisille rahoitusalan ammattilaisille. Esimerkiksi a16z palkkaa laajan joukon yrittäjiä ja ammattilaisia, kuten voit nähdä heidän a16z-tiimiprofiileistaan.

Yksityinen pääoma yrityksiä painotetaan tyypillisesti entisiin sijoituspankkiiriin ja yritysten kehitykseen. Yrityskehitys Yrityskehitys on yritysryhmä, joka vastaa strategisista päätöksistä kasvattaa ja rakentaa liiketoimintaansa uudelleen, luoda strategisia kumppanuuksia, harjoittaa fuusioita ja yritysostoja ja / tai saavuttaa organisaation huippuosaaminen. Corp Dev käyttää myös mahdollisuuksia, jotka hyödyntävät yrityksen liiketoiminta-alustan arvoa. tyypit tai kokeneet yritysoperaattorit.

Riskin taso

Tämä osa on melko yksinkertainen. Mitä aikaisemmin yritys on, sitä suurempi riski on (yleisesti ottaen tietysti poikkeuksia).

Yksi asia, joka voi vääristää riskitasoa, on vipuvaikutus ja finanssisuunnittelu. Vaikka pääomasijoitusyritykset Top 10 pääomasijoitusyhtiöt Kuka on 10 parasta pääomasijoitusyhtiötä maailmassa? Luettelomme kymmenestä suurimmasta PE-yrityksestä, lajiteltu kerätyn pääoman mukaan. Yhteiset strategiat P.E. sisältää vipuvaikutteiset yritysostot, riskipääoman, kasvupääoman, vaikeuksissa olevat investoinnit ja mezzanine-pääoman. voivat tyypillisesti sijoittaa matalamman riskin yrityksiin, jos ne käyttävät liiallista vipuvaikutusta hankkiessaan merkittävän oman pääoman, sijoituksista voi tulla erittäin riskialttiita.

Palauta tavoitteet

Kaikki kolme sijoittajaryhmää yrittävät ansaita korkeimman mahdollisen riskikorjatun tuoton. Se on itsestään selvää.

Eri riskiprofiilien perusteella voimme kuitenkin havaita, että keskimäärin siemensijoitukset voivat palata 100x tai enemmän työskennellessään (ne menevät usein nollaan), kun taas myöhemmän vaiheen VC-tuotto voi olla enemmän kuin 10x (vähemmän niistä menee nollaan) ). Liikuntarajoitteisten yritysten tavoite on 20% tai suurempi IRR (vain hyvin pieni osa sijoituksista menee nollaan).

Toimialan painopiste

Kolmen sijoittajaryhmän välillä ei ole todellista, tunnistettavissa olevaa toimialan eroa.

Pääomasijoitukset vs. riskipääoma vs enkeli- / siemensijoittajat vaihtelevat toimialoittain niin laajasti, että niitä voidaan arvioida vain yrityksittäin yrityksen perusteella.

Investointien seulonta

Enkelit ja siemensijoittajat keskittyvät enemmän kvalitatiivisiin tekijöihin, kuten perustajiin, korkean tason syihin, miksi yrityksen pitäisi olla menestys, ja ideoihin tuotteiden ja markkinoiden sopivuudesta.

VC: t ovat myös keskittyneet hyvin perustajiin, mutta yleensä tässä vaiheessa on harkittavissa konkreettisempia mittareita, kuten tulojen suoritusnopeus, keskimääräinen tulo käyttäjää kohden, asiakkaan elinikäinen arvo, marginaalit jne. Lisätietoja on luettelossa Internetin käynnistysarviointitiedoista. Käynnistyksen arvostusmittarit (Internet-yrityksille) Käynnistyksen arviointitiedot Internet-yrityksille. Tässä oppaassa hahmotellaan 17 tärkeintä verkkokaupan arvostusmittaria, joita Internet alkaa arvioida

PE yritykset tarkastelevat tärkeimpiä taloudellisia mittareita, mukaan lukien käyttökate, kassavirta, vapaa kassavirta. Arvostus Ilmaiset arvostusoppaat oppivat tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailukelpoisten yritysanalyysien, diskontatun kassavirran (DCF) mallinnuksen ja ennakkotapahtumien avulla, joita käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa ja lopulta mitä IRR: n sisäinen korko of Return (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee projektin nykyarvosta nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista. he uskovat voivansa saavuttaa.

Saat lisätietoja tutustumalla liiketoiminnan arvostuksen perusteiden kurssille nyt!

Esimerkkejä PE-, VC- ja Angel / Seed -yrityksistä

Katsotaanpa yrityksiä, jotka toimivat pääomasijoituksissa vs. riskipääoma vs enkeli- ja siemensijoitukset.

Siemenvaihe:

- Y-yhdistin

- Techstars

- Puomin käynnistys

- Maven Ventures

- Yksilöt, kuten Jeff Bezos ja Marissa Mayer

Venture Captial -yritykset:

- Oak Investment Partners

- VantagePoint

- Highland Capital Partners

- Greylock Partners

- Google Ventures

- Andreessen Horowitz

Pääomasijoitusyhtiöt:

- Carlyle-ryhmä

- Kohlberg Kravis Roberts (KKR)

- Blackstone Group

- Apollo Global Management

Taloudellinen mallinnus pääomasijoituksissa vs. riskipääoma ja enkeli- / siemensijoittajat

Kuten näette, pääomasijoitusten ja pääomasijoitusten välillä on paljon eroja. Ensisijainen tunnistettavissa oleva ero tulee tosiasiallisesti niiden yritysten vaiheeseen, joihin ne sijoittavat. Kaikella muulla on taipumus hämärtyä näiden kolmen luokan välillä.

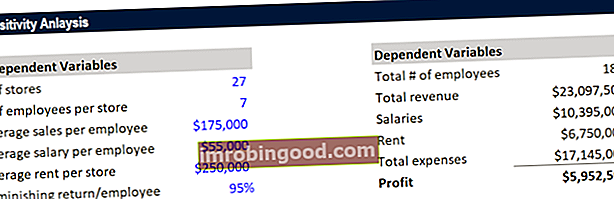

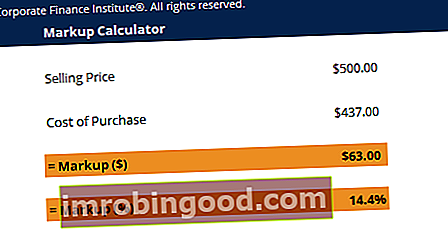

Kun on kyse taitojoukoista ja urapoluista kaikissa kolmessa tyyppisessä yrityksessä, tarvitaan laaja-alaista taloudellista mallintamista koskevaa asiantuntemusta Mikä on taloudellinen mallinnus Taloudellinen mallinnus suoritetaan Excelissä yrityksen taloudellisen suorituskyvyn ennustamiseksi. Katsaus taloudelliseen mallintamiseen, miten ja miksi malli rakennetaan. ja arvostusmenetelmät Arvostusmenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa.

Jos etsit etua sijoituspalveluyritysten työmarkkinoilta, muista tutustua online-taloudellisen mallinnuksen kursseihimme, joissa opit rakentamaan alla olevan kaltaisia malleja tyhjästä.

Lisää resursseja

Talouden tehtävänä on auttaa sinua edistämään urasi. Tämä pääomasijoitus vs riskipääoma vs enkeli- ja siemensijoittajat -opas on suunniteltu auttamaan uraasi rahoitusanalyytikkona. Nämä lisäresurssit saattavat olla hyödyllisiä:

- Pääomasijoitusuraprofiili Pääomasijoitusuraprofiili Pääomasijoitusanalyytikot ja osakkuusyritykset tekevät samanlaista työtä kuin sijoituspankkitoiminnassa. Työ sisältää taloudellisen mallinnuksen, arvostuksen, pitkät työtunnit ja korkean palkan. Pääomasijoitus (PE) on sijoituspankkiirien (IB) yleinen urakehitys. IB: n analyytikot unelmoivat usein siirtymisestä ostopuolelle,

- Luettelo 10 parhaasta pääomasijoitusyhtiöstä Top 10 pääomasijoitusyhtiöt Kuka on 10 parasta pääomasijoitusyhtiötä maailmassa? Luettelomme kymmenestä suurimmasta PE-yrityksestä, lajiteltu kerätyn pääoman mukaan. Yhteiset strategiat P.E. sisältää vipuvaikutteiset yritysostot, riskipääoman, kasvupääoman, vaikeuksissa olevat investoinnit ja mezzanine-pääoman.

- Arvostusmenetelmät Arvostusmenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista