Käyttökate tarkoittaa Earnings Before Minänterest, Tkirveet, Depreciation ja Amortization ja on mittari, jota käytetään yrityksen toiminnan arvioimiseksi. Sitä voidaan pitää rahavirran sijaisena. Kassavirta Kassavirta on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai lasku. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. Koko yrityksen toiminnasta löytyy useita CF-tyyppejä.

Kuva: Taloudellisen analyysin kurssi.

Käyttökatemittari on vaihtelu liiketulosta (EBIT EBIT Guide EBIT tarkoittaa tulosta ennen korkoja ja veroja ja on yksi viimeisistä tuloslaskelman välisummista ennen nettotuloja. Liikevoittoa kutsutaan toisinaan myös liiketuloksi ja kutsutaan näin, koska se havaitaan vähentämällä kaikki toimintakulut (tuotanto- ja muut kuin tuotantokustannukset) myyntituloista.), joka sulkee pois muut kuin kulut ja tietyt muut kuin käteiset kulut. Näiden vähennysten tarkoituksena on poistaa tekijät, joista yritysten omistajilla on harkintavaltaa, kuten velkarahoitus, pääomarakenne, poistomenetelmät Poistokulut Poistokuluja käytetään vähentämään laitoksen, omaisuuden ja laitteiden arvoa vastaamaan niiden käyttöä, ja kulumista ajan myötä. Poistokuluja käytetään vastaamaan paremmin pitkäaikaisen omaisuuserän kustannuksia ja arvoa sen suhteessa sen tuottamaan tuloon. ja verot (jossain määrin). Sitä voidaan käyttää yrityksen taloudellisen tuloksen esittelemiseen ottamatta huomioon sen pääomarakennetta.

Käyttökate keskittyy yrityksen operatiivisiin päätöksiin, koska se tarkastelee yrityksen kannattavuutta. Nettotuotot Nettotuotot ovat avainerä paitsi tuloslaskelmassa, myös kaikissa kolmessa ydintilinpäätöksessä. Vaikka tulos saavutetaan tuloslaskelmassa, nettotulosta käytetään myös sekä taseessa että kassavirtalaskelmassa. ennen pääomarakenteen vaikutusta, vipuvaikutus ja muut kuin käteiserät, kuten poistot, otetaan huomioon.

IFRS-standardit eivät ole IFRS-standardien käytössä tunnettuja mittareita. IFRS-standardit ovat kansainvälisiä tilinpäätösstandardeja (International Financial Reporting Standards, IFRS), jotka koostuvat joukosta kirjanpitosääntöjä, jotka määräävät, miten liiketoimet ja muut kirjanpitotapahtumat on raportoitava tilinpäätöksessä. Ne on suunniteltu ylläpitämään uskottavuutta ja avoimuutta finanssimaailmassa tai Yhdysvaltain GAAP-standardissa. Itse asiassa tietyillä sijoittajilla, kuten Warren Buffet, on erityisen halveksiva Warren Buffett - EBITDA Warren Buffett on tunnettu siitä, että hän ei pidä EBITDA: sta. Warren Buffett hyvitetään sanomalla "Onko johto sitä mieltä, että hampaiden keiju maksaa CapExistä?" Tälle mittarille, koska se ei ota huomioon yrityksen omaisuuden poistoja. Esimerkiksi, jos yrityksellä on paljon poistokelpoisia laitteita (ja näin ollen suuri määrä poistokustannuksia), näiden käyttöomaisuushyödykkeiden ylläpitokustannuksia ei oteta huomioon.

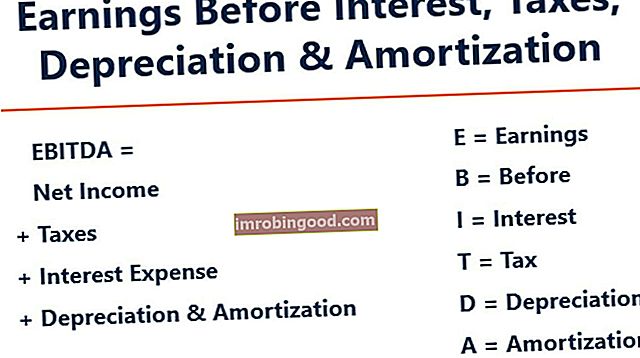

EBITDA-kaava

Tässä on kaava EBITDA: n laskemiseksi:

Käyttökate = nettotuotot + korot + verot + poistot + poistot

TAI

Käyttökate = liikevoitto + poistot + poistot

Alla on selitys kaavan jokaisesta komponentista:

Kiinnostuksen kohde

Korkokorkokulut Korkokulut syntyvät yrityksestä, joka rahoittaa velka- tai pääomaleasingillä. Korko on tuloslaskelmassa, mutta se voidaan laskea myös velka-aikataulun kautta. Aikataulussa on esitettävä kaikki tärkeimmät velat, jotka yrityksellä on taseessa, ja laskettava korko kertomalla se on jätetty käyttökatteen ulkopuolelle, koska se riippuu yrityksen rahoitusrakenteesta. Se tulee rahasta, jonka se on lainannut liiketoimintansa rahoittamiseen. Eri yhtiöillä on erilaiset pääomarakenteet Pääomarakenne Pääomarakenne viittaa yrityksen käyttämän velan ja / tai oman pääoman määrään toiminnan rahoittamiseksi ja varojen rahoittamiseksi. Yrityksen pääomarakenne, joka johtaa erilaisiin korkomenoihin. Näin ollen yritysten suhteellista kehitystä on helpompi verrata lisäämällä takaisin kiinnostusta ja jättämällä huomiotta pääomarakenteen vaikutus liiketoimintaan. Huomaa, että korkomaksut ovat verovähennyskelpoisia, mikä tarkoittaa, että yritykset voivat hyödyntää tätä etua niin sanotussa yhteisöverosuojasarjassa. Verosuoja. Verosuoja on sallittu vähennys verotettavasta tulosta, mikä vähentää velkaa. Näiden kilpien arvo riippuu yrityksen tai yksityishenkilön tosiasiallisesta verokannasta. Yhteiset vähennyskelpoiset kulut sisältävät poistot, poistot, kiinnelainamaksut ja korkokulut.

Verot

Verot Tuloverojen kirjanpito Tuloverot ja niiden kirjanpito on yrityksen rahoituksen avainalue. Käsitteellinen käsitys tuloverojen kirjanpidosta antaa yritykselle mahdollisuuden ylläpitää taloudellista joustavuutta. Verot ovat monimutkainen kenttä, jota on helppo selata, ja hämmentää usein jopa taitavimpia finanssianalyytikkoja. vaihtelevat ja riippuvat alueesta, jolla yritys toimii. Ne ovat verosääntöjen funktio, jotka eivät todellakaan ole osa johtoryhmän suorituskyvyn arviointia, ja siksi monet finanssianalyytikot FMVA®-sertifiointi liittyy 350600+ opiskelijaan, jotka työskentelevät yrityksissä, kuten Amazon, JP Morgan ja Ferrari, haluavat lisätä ne takaisin verrattaessa yrityksiä.

Poistot ja poistot

Poistot Poistokulut Poistokuluja käytetään vähentämään laitosten, käyttöomaisuuden ja laitteiden arvoa vastaamaan niiden käyttöä ja kulumista ajan myötä. Poistokuluja käytetään vastaamaan paremmin pitkäaikaisen omaisuuserän kustannuksia ja arvoa sen suhteessa sen tuottamaan tuloon. ja poistot (D & A) riippuvat yrityksen tekemistä historiallisista investoinneista eivätkä liiketoiminnan nykyisestä suorituskyvystä. Yritykset sijoittavat pitkäaikaiseen käyttöomaisuuteen Pitkäaikaiset varat Pitkäaikaiset varat ovat varoja, joita yritys käyttää tuotantoprosessissaan ja joiden taloudellinen vaikutusaika on yleensä yli vuosi. Tällaisia varoja voidaan myös pitää "kiinteinä varoina", koska ne voivat maksaa suuren osan yrityksen kiinteistä tuotantokustannuksista. (kuten rakennukset tai ajoneuvot), jotka menettävät arvon kulumisen vuoksi. Poistot perustuvat osaan yhtiön aineellista käyttöomaisuutta heikentymisestä. Poistot syntyvät, jos omaisuus on aineeton. Aineettomat hyödykkeet Aineettomat hyödykkeet IFRS-standardien mukaan aineettomat hyödykkeet ovat tunnistettavissa olevia, ei-monetaarisia varoja, joilla ei ole fyysistä sisältöä. Kuten kaikki varat, myös aineettomat hyödykkeet ovat sellaisia, joiden odotetaan tuottavan taloudellista tuottoa yritykselle tulevaisuudessa. Pitkäaikaisena omaisuuseränä tämä odotus ulottuu yli vuoden. kuten patentit poistetaan, koska niiden käyttöikä (kilpailusuoja) on rajoitettu ennen niiden voimassaolon päättymistä.

D & A: han vaikuttavat voimakkaasti oletukset taloudellisesta vaikutusajasta, pelastusarvosta, pelastusarvosta Pelastusarvo on arvio, jonka arvo omaisuuserän arvo on sen käyttöiän lopussa. Pelastusarvo tunnetaan myös romuarvona tai jäännösarvona, ja sitä käytetään poistokustannusten laskennassa. Arvo riippuu siitä, kuinka kauan yritys aikoo käyttää omaisuutta ja kuinka kovaa omaisuuserää käytetään. Esimerkiksi, jos a ja poistomenetelmä Poistomenetelmät Yleisimpiä poistomenetelmiä ovat tasapoisto, kaksinkertainen lasku, tuotantoyksiköt ja vuosien summa. On olemassa useita kaavoja omaisuuserän poistojen laskemiseksi. Poistokuluja käytetään kirjanpidossa aineellisen hyödykkeen hankintamenon kohdistamiseen sen taloudelliseen vaikutusaikaan. käytetty. Tämän vuoksi analyytikot saattavat huomata, että liiketulot ovat erilaiset kuin heidän mielestään lukujen pitäisi olla, ja siksi D & A: ta tukevat EBITDA-laskelmat.

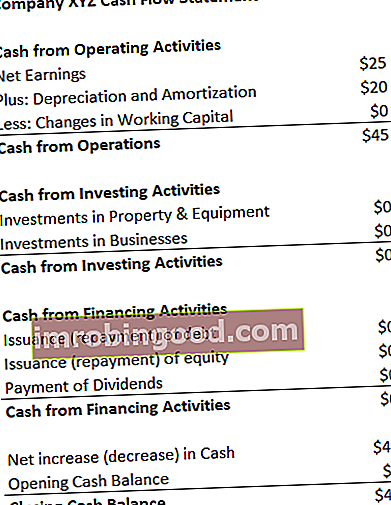

D & A-kustannukset voidaan sijoittaa yrityksen kassavirtalaskelmaan kohtaan Liiketoiminnan rahavirta. Operatiivinen kassavirta Operatiivinen kassavirta (OCF) on yrityksen säännöllisen liiketoiminnan tietyn ajanjakson aikana tuottama rahamäärä. Operatiivisen kassavirran kaava on nettotuotot (muodostavat tuloslaskelman alareunan) sekä mahdolliset muut kuin käteiserät ja käyttöpääoman muutosten oikaisut. Koska poistot ovat ei-käteiskustannuksia. Muut kuin käteiskulut Muut kuin käteiskulut näkyvät tuloslaskelmassa, koska kirjanpitoperiaatteet edellyttävät niiden kirjaamista huolimatta siitä, ettei niistä tosiasiallisesti makseta käteisellä. , se lisätään takaisin (kulu on tästä syystä yleensä positiivinen luku) kassavirtalaskelmassa.

Esimerkki: XYZ: n poistot ovat 20 dollaria.

Miksi käyttää käyttökatetta?

Käyttökatemittaria käytetään yleisesti kassavirran sijaisena. Rahavirta Kassavirta on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai lasku. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. CF-tyyppejä on monenlaisia. Se voi antaa analyytikolle nopean arvion yrityksen arvosta sekä arvostusalueen kertomalla se usealla arviointikertoimella EBITDA-kerroin EBITDA-kerroin on taloudellinen suhde, joka vertaa yrityksen yritysarvoa sen vuotuiseen käyttökatteeseen. Tätä moninkertaista käytetään määrittämään yrityksen arvo ja vertaamaan sitä muiden vastaavien yritysten arvoon. Yrityksen käyttökatekerroin tarjoaa normalisoidun osuuden pääomarakenteen eroista, jotka on saatu oman pääoman tutkimusraporteista. Oman pääoman tutkimusraportti Oman pääoman tutkimusraportti on analyytikon laatima asiakirja, joka antaa sijoittajille suosituksen ostaa, pitää hallussaan tai myydä yrityksen osakkeita . , toimialatapahtumat tai yrityskauppojen sulautumiset ja yrityskaupat Tässä yritysoppaassa perehdytään kaikkiin yritysjärjestelyjen vaiheisiin. Opi, miten fuusiot ja yritysostot toteutetaan. Tässä oppaassa hahmotellaan hankintaprosessi alusta loppuun, erilaiset hankkijat (strategiset vs. taloudelliset ostot), synergioiden merkitys ja transaktiokustannukset.

Lisäksi, kun yritys ei tuota voittoa, nettotuotot nettotuotot ovat avainerä paitsi tuloslaskelmassa myös kaikissa kolmessa ydintilinpäätöksessä. Vaikka tulos saavutetaan tuloslaskelmassa, nettotulosta käytetään myös sekä taseessa että kassavirtalaskelmassa. , sijoittajat voivat kääntyä käyttökatteen puoleen arvioidakseen yritystä. Monet pääomasijoitusyhtiöt käyttävät tätä mittaria, koska se on erittäin hyvä vertailemaan saman alan samanlaisia yrityksiä. Yritysten omistajat vertailevat sitä kilpailijoidensa kanssa.

Haitat

Käyttökatetta ei tunnista GAAP- tai IFRS-standardien mukaisesti. IFRS-standardit IFRS-standardit ovat kansainvälisiä tilinpäätösstandardeja (IFRS), jotka koostuvat joukosta kirjanpitosääntöjä, jotka määrittelevät, miten liiketoimet ja muut kirjanpitotapahtumat on raportoitava tilinpäätöksessä. Ne on suunniteltu säilyttämään uskottavuus ja avoimuus rahoitusmaailmassa. Jotkut ovat skeptisiä (kuten Warren Buffett Warren Buffett - EBITDA Warren Buffett tunnetaan hyvin siitä, että se ei pidä EBITDA: sta. Warren Buffett hyvitetään sanomalla "Onko johto sitä mieltä, että hampaat maksavat CapExistä?") Sen käytöstä, koska se esittelee yritystä ikään kuin se ei ole koskaan maksanut korkoa tai veroja, ja se osoittaa, että omaisuus ei ole koskaan menettänyt luonnollista arvoaan ajan myötä (ei poistoja tai investointeja Investoinnit Investoinnit Investoinnit tarkoittavat varoja, joita yritys käyttää pitkäaikaisten tuotteiden ostamiseen, parantamiseen tai ylläpitoon. Pitkäaikaiset varat ovat yleensä fyysisiä ja niiden taloudellinen vaikutusaika on useampi kuin yksi tilikausi. vähennetty).

Esimerkiksi nopeasti kasvava valmistava yritys voi näyttää kasvavan myynnin ja käyttökatteen vuosi vuodelta (YoY YoY (vuosi vuodelta) YoY tarkoittaa vuotta vuodelta ja on eräänlainen taloudellinen analyysi, jota käytetään aikasarjatietojen vertailussa. , trendien havaitseminen). Laajentua nopeasti se hankki useita käyttöomaisuuksia ajan myötä ja kaikki rahoitettiin velalla. Vaikka näyttää siltä, että yrityksellä on vahva huippuluokan kasvu, sijoittajien tulisi tarkastella myös muita mittareita, kuten investointeja, kassavirtaa ja nettotuloja.

Video Selitys käyttökatteesta

Alla on lyhyt video-opas tuloista ennen korkoja, veroja, poistoja ja poistoja. Lyhyt oppitunti käsittelee useita tapoja laskea se ja antaa yksinkertaisia esimerkkejä.

Video: Rahoitusanalyytikoiden koulutusohjelma FMVA®-sertifikaatti Liity yli 350 600 opiskelijaan, jotka työskentelevät yrityksissä, kuten Amazon, J.P.Morgan ja Ferrari.

Arvioinnissa käytetty käyttökate (EV / EBITDA useita)

Kun verrataan kahta yritystä, EV-käyttökatetta / käyttökatetta EV / EBITDA käytetään arvioinnissa vertaamaan vastaavien yritysten arvoa arvioimalla niiden yritysarvo (EV) ja käyttökate kerrottuna keskiarvoon. Tässä oppaassa jaetaan EV / EBTIDA-monikerros sen eri komponentteihin ja opastetaan, kuinka sen laskeminen vaiheittain voidaan antaa sijoittajille yleinen käsitys siitä, onko yritys yliarvostettu (korkea suhde) vai aliarvostettu. (pieni suhde). On tärkeää verrata luonteeltaan samanlaisia yrityksiä (sama ala, toiminta, asiakkaat, marginaalit, kasvuvauhti jne.), Koska eri toimialoilla on huomattavasti erilaiset keskimääräiset suhdeluvut (korkean kasvun toimialojen korkeat, matalan kasvun matalat) teollisuudessa).

Mittaria käytetään laajalti liiketoiminnan arvostuksessa. Arvostusmenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, pääomatutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa, ja ne saadaan jakamalla yrityksen yritysarvo käyttökatteella.

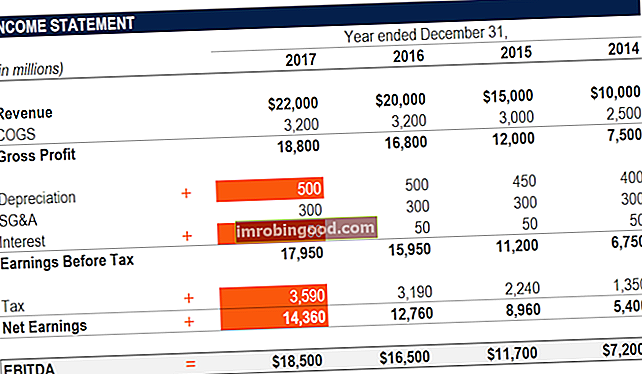

Kuva: Finance's Business Valuation -kurssi.

EV / EBITDA Esimerkki:

Yritys ABC ja Company XYZ ovat kilpailevia ruokakauppoja, jotka toimivat New Yorkissa. ABC: n yritysarvo on 200 miljoonaa dollaria ja käyttökate 10 miljoonaa dollaria, kun taas XYZ: llä on yritysarvo Yritysarvo Yritysarvo Yritysarvo eli yrityksen arvo on yrityksen koko arvo, joka on sama kuin sen oma pääomaarvo plus nettovelka plus mahdolliset vähemmistöosuus, käytetään arvostuksessa. Se tarkastelee koko markkina-arvoa eikä vain oman pääoman arvoa, joten kaikki omistusosuudet ja saamiset sekä velasta että omasta pääomasta sisältyvät. 300 miljoonaa dollaria ja käyttökate 30 miljoonaa dollaria. Mikä yritys on aliarvostettu EV / EBITDA-perusteella?

Yritys ABC: Yritys XYZ:

EV = 200 miljoonaa dollaria EV = 300 miljoonaa dollaria

Käyttökate = 10 miljoonaa dollaria Käyttökate = 30 miljoonaa dollaria

EV / käyttökate = $ 200M / $ 10M = 20x EV / EBITDA = $ 300M / $ 30M = 10x

EV / EBITDA-perusteella yritys XYZ on aliarvostettu, koska sen suhde on pienempi.

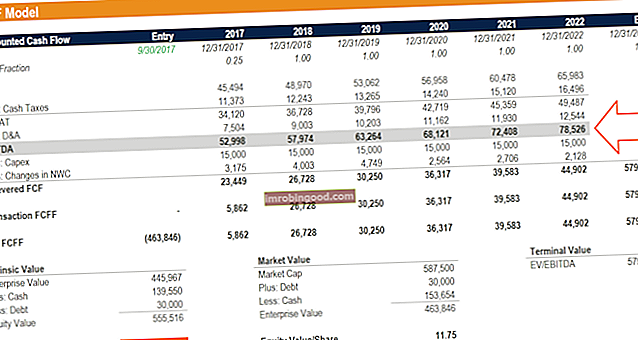

EBITDA taloudellisessa mallinnuksessa

Käyttökatetta käytetään usein taloudellisessa mallinnuksessa Mikä on taloudellinen mallinnus Taloudellinen mallinnus suoritetaan Excelissä yrityksen taloudellisen tuloksen ennustamiseksi. Katsaus taloudelliseen mallintamiseen, miten ja miksi malli rakennetaan. lähtökohtana vapauttamattoman vapaan kassavirran laskemiselle. Tulos ennen korkoja, veroja, poistoja ja poistoja on niin usein viitattu metriikka finanssissa, että on hyödyllistä käyttää sitä vertailupisteenä, vaikka rahoitusmalli arvostaa liiketoimintaa vain sen vapaan kassavirran (Free Cash Flow, FCF) perusteella Vapaa kassavirta (FCF) mittaa yrityksen kykyä tuottaa mitä sijoittajat välittävät eniten: käytettävissä olevat rahat jaetaan harkinnanvaraisesti.

Kuva: Talouden videopohjaiset taloudellisen mallinnuksen kurssit.

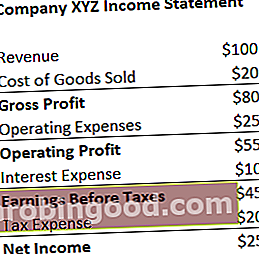

Esimerkki laskennasta # 1

Yritys XYZ vastaa 20 dollarin poistosta osana toimintakulujaan. Laske niiden tulos ennen korkoveroja Poistot:

Käyttökate = Nettotulot + verokulut + korkokulut + poistot

= $25 + $20 + $10 + $20

= $75

Käyttökate = Tulot - Myytyjen tavaroiden kustannukset - Käyttökustannukset + Poistot

= $100 – $20 – $25 + $20

= $75

Lataa ilmainen malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

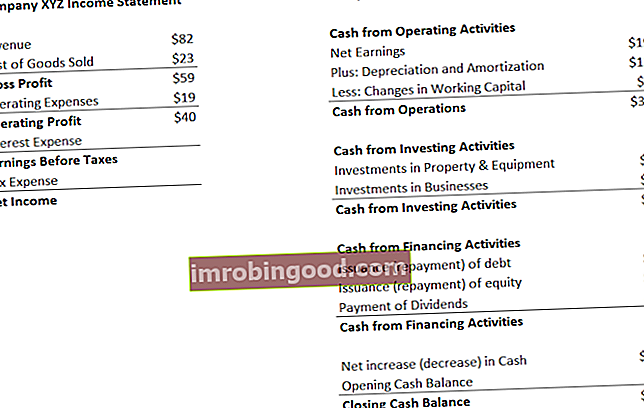

Esimerkki laskennasta # 2

Yrityksen XYZ: n poistot aiheutuvat niiden koneiden käytöstä, jotka pakkaavat myymänsä makeiset. He maksavat 5% korkoa velanhaltijoille ja veroaste on 50%. Mikä on XYZ: n tulos ennen korkoveroja poistot?

Ensimmäinen askel: Täytä tuloslaskelma Tuloslaskelmamalli Ilmainen tuloslaskelma malli ladattavaksi. Luo oma tuloslaskelma vuotuisten ja kuukausittaisten mallien avulla toimitettuun Excel-tiedostoon. Tiedosto sisältää tulot, myytyjen tuotteiden kustannukset, bruttovoiton, markkinoinnin, myynnin, G&A: n, palkat, palkat, korkomenot, poistot, poistot, verot, nettotuotot

Korkokulut = 5% * 40 dollaria (liikevoitto) = 2 dollaria

Tulos ennen veroja = 40 dollaria (liikevoitto) - 2 dollaria (korkokulut) = 38 dollaria

Verokulut = 38 dollaria (tulos ennen veroja) * 50% = 19 dollaria

Nettotulo = 38 dollaria (tulos ennen veroja) - 19 dollaria (verokulu) = 19 dollaria

* Huomaa: nettotuotot löytyvät myös kassavirtalaskelmasta, poistojen ja poistojen yläpuolelta.

Toinen vaihe: Selvitä poistot

Kassavirtalaskelmassa Kassavirtalaskelma Kassavirtalaskelma (jota kutsutaan myös kassavirtalaskelmaksi) on yksi kolmesta avainasemassa olevasta tilinpäätöksestä, jotka raportoivat tietyn ajanjakson aikana tuotetut ja kulutetut rahat (esim. kuukausi, neljännes tai vuosi). Rahavirtalaskelma toimii siltana tuloslaskelman ja taseen välillä, kuluksi on ilmoitettu 12 dollaria.

Koska kustannukset kohdistuvat karkkeja pakkaaviin koneisiin (poistuva omaisuus auttaa suoraan varastojen tuottamisessa), kustannukset ovat osa niiden myytyjen tuotteiden kustannuksia (COGS) Myytyjen tavaroiden kustannuksia (COGS) Myytyjen tavaroiden kustannuksia ( COGS) mittaa tavaroiden tai palvelujen tuotannosta aiheutuvia "suoria kustannuksia". Se sisältää materiaalikustannukset, välittömät työvoimakustannukset ja suorat tehtaan yleiskustannukset, ja se on suoraan verrannollinen tuloihin. Kun tulot kasvavat, tavaroiden tai palvelujen tuottamiseen tarvitaan enemmän resursseja. COGS on usein.

Kolmas vaihe: Laske tulos ennen korkoveroja poistot

Käyttökate = Nettotulot + verokulut + korkokulut + poistot

= $19 + $19 + $2 + $12

= $52

Käyttökate = Tuotot - Myytyjen tavaroiden kustannukset - Käyttökustannukset + Poistot

= $82 – $23 – $19 + $12

= $52

Lisää resursseja

Toivomme, että tämä on ollut hyödyllinen opas käyttökatteeseen - Tulos ennen korkoveroja Poistot ja poistot. Jos etsit uraa yritysrahoituksessa, tämä on mittari, josta kuulet paljon. Jotta jatkat oppimista, suosittelemme näitä lisärahoitusresursseja:

- EBIT vs. EBITDA EBIT vs EBITDA EBIT vs EBITDA - kaksi hyvin yleistä mittaria, joita käytetään rahoituksessa ja yrityksen arvostuksessa. On tärkeitä eroja, hyviä ja huonoja puolia ymmärrettäväksi. EBIT tarkoittaa: Tulos ennen korkoja ja veroja. Käyttökate tarkoittaa: tulos ennen korkoja, veroja, poistoja ja poistoja. Esimerkkejä ja

- Arvostusmenetelmät Arvostusmenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista

- Kuinka olla hyvä talousanalyytikko Analyytikko Trifecta®-opas Lopullinen opas siitä, miten olla maailmanluokan finanssianalyytikko. Haluatko olla maailmanluokan rahoitusanalyytikko? Haluatko seurata alan johtavia parhaita käytäntöjä ja erottua joukosta? Analyytikko Trifecta -niminen prosessi koostuu analytiikasta, esityksestä ja pehmeistä taidoista