Lainausprosessiin sisältyy joukko toimintoja, jotka johtavat pankkilainahakemuksen hyväksymiseen tai hylkäämiseen. Pankin lainaosasto työllistää erilaisia luoton ammattilaisia, joilla on ainutlaatuiset roolit ja vastuut, jotka täydentävät toisiaan lainausprosessin loppuun saattamiseksi.

Lainat ovat yksi rahoituslaitosten ensisijaisista tulonlähteistä. Pankit ansaitsevat rahaa veloittamalla korkeamman koron kuin mitä he maksavat tallettajille. Lainasta perittävän koron määrä riippuu lainan määrästä, lainan kestosta, luottopisteistä Luottopisteet Luottopisteet ovat luku, joka edustaa yksilön taloudellista ja luottokelpoisuutta ja kykyä saada taloudellista apua luotonantajilta. Luotonantajat käyttävät luottopisteitä arvioidakseen mahdollisen lainanottajan pätevyyttä lainalle ja lainan erityisehtoja. , arvioitu riskitaso muun muassa. Luotonantoprosessin tärkeydestä johtuen pankit osoittavat paljon resursseja luotto-osastolle voidakseen lainata luottokelpoisille lainanottajille. Tämän seurauksena he pystyvät suojautumaan asiakkaiden maksuhäiriöistä johtuvilta tappioilta.

Nopea yhteenveto

- Luottoluotonanto on pitkä prosessi, johon osallistuvat erilaiset luottolaitoksen ammattilaiset tiedonkeruun vaiheesta varojen hyväksymiseen ja myöhempään maksamiseen.

- Tärkeimpiin luottoanalyyseihin osallistuviin luoton ammattilaisiin kuuluvat luottotutkimusanalyytikot, vakuutuksenantajat ja vanhemmat luottopäälliköt.

- Jokainen rahoituslaitos noudattaa omia luottotarkastuksia koskevia menettelytapojaan, jota ohjaavat varainhoitosääntöjen lait.

Kuinka lainausprosessi toimii

Pankit tarjoavat erityyppisiä lainoja aina yksittäisistä lainoista yrityslainoihin. Pankin lainanhoitajat analysoivat lainahakemuksia yksilötasolla. Pankkiluoton voi aloittaa pankissa työskentelevä lainapäällikkö tai mahdolliset lainanottajat, jotka ottavat yhteyttä pankkiin rahoituksen saamiseksi.

Lainanhoitajat vastaavat pankin liiketoiminnan turvaamisesta ja suhteiden kehittämisestä asiakkaisiin pankin puolesta. He voivat kääntyä yksityishenkilöiden ja yritysten omistajien puoleen tarjoamalla lainaa. Potentiaaliset asiakkaat voivat päättää hyväksyä, hylätä tai lykätä lainatarjouksen myöhempään tulevaisuuteen.

Asiakkaat voivat myös pyytää pankilta luottoa rahoittamaan omaisuuden hankinta, käyttöpääoma Käyttöpääoman sykli Yrityksen käyttöpääomasykli on aika, joka kuluu koko nettokäyttöpääoman (lyhytaikaiset varat vähennettynä lyhytaikaisilla veloilla) muuntamiseen Käteinen raha. Yritykset yrittävät yleensä hallita tätä kiertoa myymällä varastoja nopeasti, keräämällä tuloja nopeasti ja maksamalla laskut hitaasti kassavirran optimoimiseksi. tai muita tuloja tuottavia hankkeita. Molemmissa lainanantomenetelmissä osaston luottovirkailijoiden on suoritettava potentiaalisten lainanottajien taustatarkastukset tarkastelemalla heidän luottomaksuhistoriaansa, rahoitettavan hankkeen elinkelpoisuutta, luoton riittävyyttä hankkeen rahoittamiseen, aiempia tapahtumia pankin kanssa ja muut rahoituslaitokset jne.

Tavoitteena on arvioida asiakkaan luottokelpoisuus ja kyky käyttää luottoa, jos sitä jatketaan, riittävän kassavirran tuottamiseksi lainan ja liiketoiminnan kustannusten kattamiseksi.

Luottoammattilaiset, jotka arvioivat pankkilainoja

1. Vakuutuksenantaja

Vakuutuksenantaja on lainanhoitaja, joka arvioi lainahakemuksen selvittääkseen, onko se kannattava pankille. Vakuutuksenantaja arvioi asiakkaan taloudellisen historian tarkistaakseen, onko kyseessä riskin arvo. Riskitaso määritetään käyttämällä asiakkaan aikaisempaa vuorovaikutusta pankin tai muiden rahoituslaitosten kanssa.

Vakuutuksenantaja arvioi asiakkaan kykyä maksaa pyydetty laina takaisin taloudellisen kyvyn ja kassavirran perusteella. Lainan käyttötarkoitusta kysytään myös sen selvittämiseksi, onko se elinkelpoinen ja onko lainanottaja kykenevä tuottamaan riittävästi kassavirtaa. Vakuutuksenantaja tarkistaa asiakkaan luottohistorian, vakuudet Vakuus on omaisuus tai omaisuus, jonka yksityishenkilö tai yhteisö tarjoaa lainanantajalle lainan vakuudeksi. Sitä käytetään tapana saada laina, joka toimii suojana lainanantajan mahdollisilta menetyksiltä, jos lainanottaja laiminlyö maksunsa. ja kapasiteetti.

Asiakkaan tulee pystyä osoittamaan, että hänellä on riittävästi kapasiteettia selvittää mahdolliset nykyiset lainansa ja maksaa luotot takaisin kokonaisuudessaan ilman mitään ongelmia. Vakuutuksenantajan on tarkistettava potentiaalisen luotonsaajan aiemmat maksutiedot pyytämällä luottotietoja hyvämaineiselta luottoluokituslaitokselta. Raportti sisältää tietoja asiakkaan luottotilasta, aiemmista lainoista ja luottokorteista sekä niiden takaisinmaksuhistoriasta, maksuhäiriöistä, markkinoiden sulkemisesta ja takaisinostosta, työsuhteesta jne.

Kaikki yllä olevat tiedot auttavat vakuutuksenantajaa määrittämään asiakkaan riskitason ja onko se riskin arvoinen. Vakuutuksenantaja arvioi myös lainan vakuuden ja miten sen arvioitu arvo verrataan käytetyn lainan arvoon. Vakuuden omistajuus on selvitettävä ja omistusasiakirjat talletettava pankille.

2. Luottoanalyytikko

Luottoanalyytikot ovat erottamaton osa pankin tai muun rahoituslaitoksen lainaosastoa. He vastaavat luottoanalyysimenettelystä, jota tarkastellaan erikseen jokaiselle lainanottajalle. Luottoanalyytikko Luottoanalyytikkopalkka Luottoanalyytikkopalkka on Yhdysvalloissa 45 010 - 56 208 dollaria. Luottoanalyytikon keskipalkka, jolla on yhden tai kolmen vuoden työkokemus, on 51 500 dollaria, ja kaikki koulutustaso, todistukset, taidot ja vuosien työkokemus ovat avainasemassa palkan määrittämisessä. voidaan osoittaa tietylle lainanottajalle. Heidän tehtävänään on varmistaa, että toimitetut asiakirjat ovat oikeita. Heidän tehtävänään on myös tarkistaa, onko asiakkaan rahoitettavalla liiketoiminnalla tai tarkoituksella taloudellinen kyky tuottaa riittävät kassavirrat velan hoitamiseksi ja lainanottajan tulojen tuottamiseksi.

Luottoanalyysiä voidaan tarvita vierailulle asiakkaan toimitiloissa osana lainan arviointiprosessia. Sivustokäynnin päätarkoitus on tarkistaa, että lainahakemuslomakkeessa annetut tiedot ovat paikkansa ja että lainan tarkoitus on toteuttamiskelpoinen.

Luottoanalyytikko tarkistaa myös vakuuden omistajuuden ja vahvistaa, että vakuuden arvioitu arvo on tarkka. Tarkastus tehdään joko tilaamalla arviointi tai vertaamalla omaisuuden arvo saman omaisuuden arvoon muissa yrityksissä tai alan standardien kanssa.

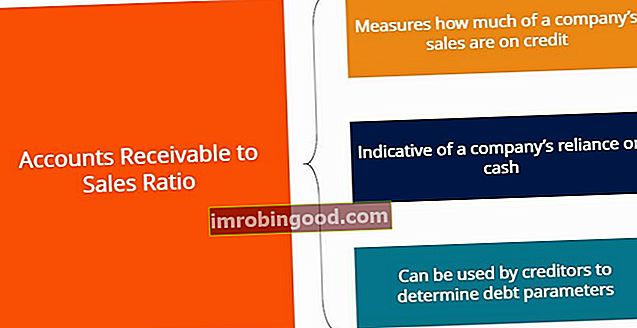

Muita tekijöitä, joita analyytikko pitää, ovat lainanottajan kyky maksaa laina kokonaisuudessaan takaisin, omistajan pääomasijoitus liiketoiminnassa ja liiketoimintaympäristön tila, jossa asiakkaan liiketoiminnalla on kotipaikka. Luottoanalyytikko ottaa myös lainanottajan luottopisteet huomioon lainanantoon liittyvän luottoriskin tason määrittämisessä.

Luottoanalyytikko antaa luotonsaajan luottokelpoisuutta koskevien havaintojensa perusteella luottokomitealle suosituksen lainan hyväksymisestä ja jos se hyväksytään, jatkettavan luoton määrä ja lainan ehdot.

Lisää resursseja

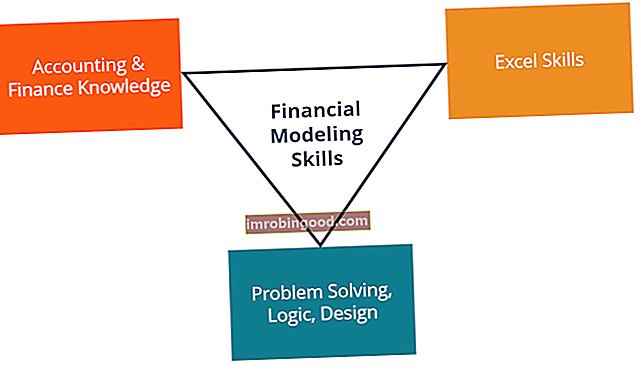

Finance on maailmanlaajuisen finanssimallinnus- ja arvostusanalyytikon (FMVA) ™ virallinen toimittaja. FMVA®-sertifiointi . Alla olevista lisäresursseista on hyötyä urasi jatkamiseksi:

- Luottoriskien analyysi Luottoriskien analyysi Luottoriskien analyysiä voidaan ajatella luotonjakomenettelyn jatkamisena. Kun henkilö tai yritys hakee lainaa pankista tai rahoituslaitoksesta, lainanantajalaitos analysoi lainaan liittyvät mahdolliset edut ja kustannukset.

- Lähtötason luottoanalyytikko Lähtötason luottoanalyytikko Lähtötason luottoanalyytikko on finanssialan ammattilainen, joka on pääasiassa vastuussa yksilöiden tai yritysten ja organisaatioiden luottokelpoisuuden ja taloudellisen kirjanpidon arvioimisesta heidän riskitasonsa ja maksukyvynsä selvittämiseksi. takaisinlainat

- Luottotyypit Luottotyypit Kolme pääluottotyyppiä ovat uusiutuva luotto, erä ja avoin luottotyyppi. Luotto antaa ihmisille mahdollisuuden ostaa tavaroita tai palveluja lainatulla rahalla.

- Vaihtuvakorkoiset lainat Vaihtuvakorkoiset lainat Vaihtuvakorkoiset lainat ovat lainatyyppejä, joiden korko muuttuu markkinakoron muutosten mukaan. Toisin kuin kiinteäkorkoinen laina, jossa lainanottajat