Arvioitaessa yritystä jatkuvana yrityksenä on kolme tärkeintä arvostusmenetelmää, joita alan ammattilaiset käyttävät: (1) DCF-analyysi, (2) vertailukelpoinen yritysanalyysi ja (3) ennakkotapahtumat. Nämä ovat yleisimpiä arvostusmenetelmiä, joita käytetään sijoituspankkitoiminnassa Investointipankkitoiminta Investointipankkitoiminta on pankin tai rahoituslaitoksen jako, joka palvelee hallituksia, suuryrityksiä ja laitoksia tarjoamalla merkintäsitoumuksia (pääoman hankinta) ja fuusioita ja yritysostoja (M&A). Sijoituspankit toimivat välittäjinä, pääomasijoitustutkimuksessa, pääomasijoituksissa, yrityskehityksessä, fuusioissa ja yritysostoissa (yritysjärjestelyjen ja yritysjärjestelyjen yritysostoprosessi Tämä opas vie sinut läpi kaikki yrityskauppaprosessin vaiheet. Lisätietoja sulautumisten ja yritysostojen toteuttamisesta. , hahmotellaan hankintaprosessi alusta loppuun, erilaiset hankkijat (strategiset vs. taloudelliset ostot), synergioiden merkitys ja transaktiokustannukset), vipuvaikutteiset ostot (LBO Leveraged Buyout (LBO) A leveraged buyout (LBO) ) on liiketoimi, jossa yritys hankitaan käyttämällä velkaa pääasiallisena vastikkeena. LBO-kauppa tapahtuu tyypillisesti, kun pääomasijoitusyhtiö lainaa niin paljon kuin pystyy useilta lainanantajilta (jopa 70-80% sisäinen korkotuotto IRR> 20%) ja useimmat rahoitusalat.

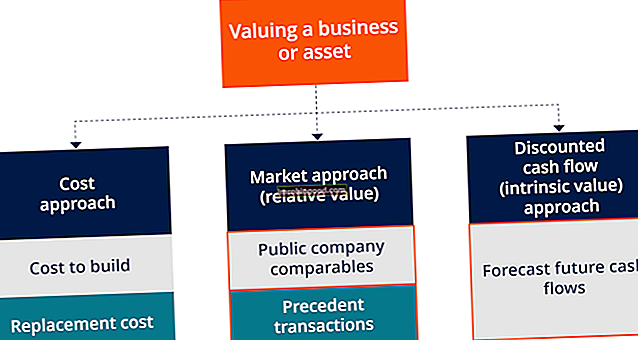

Kuva: Finance's Business Valuation -kurssi.

Kuten yllä olevasta kaaviosta käy ilmi, yritystä tai omaisuuserää arvostettaessa on kolme laajaa luokkaa, joista kukin sisältää omat menetelmänsä. Kustannusmenetelmässä tarkastellaan, mitä maksaa jonkin rakentaminen, eikä rahoitusalan ammattilaiset käytä tätä menetelmää yrityksen arvostamiseen jatkuvana yrityksenä. Seuraava on markkinamalli, tämä on muoto suhteellinen arvostus ja käytetään usein teollisuudessa. Se sisältää vertailukelpoisen analyysin ennakkotapahtumat. Lopuksi diskontatun kassavirran (DCF) lähestymistapa on eräänlainen sisäinen arvostus ja se on yksityiskohtaisin ja perusteellisin tapa arvostusmallinnuksessa.

Menetelmä 1: Vertailukelpoinen analyysi ("Comps")

Vertailukelpoinen yritysanalyysi Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhteita ja käytetään niiden avulla toisen yrityksen arvon (kutsutaan myös ”kaupankäynnin kerrannaisiksi” tai “vertaisryhmäanalyysiksi” tai ”oman pääoman kompensaatioiksi” tai ”julkisten markkinoiden kerrannaisiksi”) arvon laskemiseksi. suhteellinen arvostusmenetelmä, jossa verrataan yrityksen nykyarvoa muihin vastaaviin yrityksiin tarkastelemalla kaupankäynnin kerrannaisia, kuten P / E, EV / EBITDA EBITDA Multiple EBITDA-kerroin on taloudellinen suhde, joka vertaa yrityksen yritysarvoa sen vuotuiseen käyttökatteeseen . Tätä moninkertaista käytetään määrittämään yrityksen arvo ja vertaamaan sitä muiden vastaavien yritysten arvoon. Yrityksen käyttökatekerroin tarjoaa normalisoidun suhteen pääomarakenteen eroille tai muille suhdeluvuille. Käyttökatteen (EBITDA) käyttökate tai tulos ennen korkoja, veroja, poistoja ja poistoja on yrityksen voitto ennen minkään näiden nettovähennysten tekemistä. Käyttökate keskittyy yrityksen operatiivisiin päätöksiin, koska siinä tarkastellaan yrityksen kannattavuutta ydinliiketoiminnasta ennen pääomarakenteen vaikutusta. Kaava, esimerkit ovat yleisin arvostusmenetelmä.

Comps-arvostusmenetelmä tarjoaa yritykselle havainnoitavan arvon sen perusteella, mitä yritykset ovat tällä hetkellä arvoisia. Comps ovat yleisimmin käytetty lähestymistapa, koska ne on helppo laskea ja aina ajan tasalla. Logiikka seuraa, että jos yritys X käy kauppaa 10-kertaisella P / E-suhteella ja yrityksen Y tulos on 2,50 dollaria osaketta kohden, yrityksen Y osakkeen on oltava 25,00 dollaria osaketta kohden (olettaen, että osakkeet ovat täysin vertailukelpoisia).

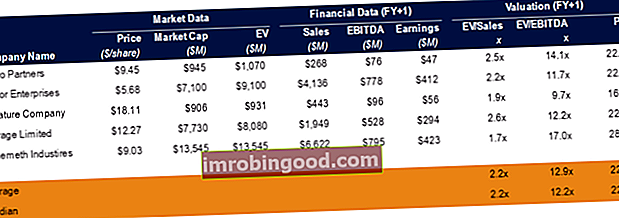

Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, joka tarkastelee samankaltaisten julkisten yritysten suhdelukuja ja käyttää niitä toisen liiketoiminnan arvon johtamiseen Esimerkki Comps-taulukko

Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, joka tarkastelee samankaltaisten julkisten yritysten suhdelukuja ja käyttää niitä toisen liiketoiminnan arvon johtamiseen Esimerkki Comps-taulukko

Menetelmä 2: Ennakkotapahtumat

Ennakkotapahtumien analyysi Precedent transaktioanalyysi Precedent transaktioanalyysi on yrityksen arvostusmenetelmä, jossa aikaisempia yritysjärjestelyjä käytetään vastaavan liiketoiminnan arvostamiseen tänään. Tätä arvostusmenetelmää kutsutaan yleisesti "ennakkotapauksiksi", ja sen avulla arvioidaan koko liiketoimintaa osana analyytikoiden yleisesti laatimaa sulautumista / yritysostoa. Tämä on toinen suhteellisen arvostuksen muoto, jossa verrataan kyseistä yritystä muihin yrityksiin, joita on viime aikoina myydään tai hankitaan samalla toimialalla. Nämä kauppa-arvot sisältävät ostohinnan, joka sisältyy hintaan, josta ne on hankittu.

Nämä arvot edustavat yrityksen kokonaisarvoa. Ne ovat hyödyllisiä yritysjärjestelyissä, mutta ne voivat helposti vanhentua eivätkä enää heijasta nykyisiä markkinoita ajan myötä. Niitä käytetään harvemmin kuin Comps tai markkinoiden moninkertaiset.

Ennakkotapahtumien analyysi Precedent transaktioanalyysi on yrityksen arvostusmenetelmä, jossa aikaisempia yritysjärjestelyjä käytetään arvostamaan vertailukelpoista liiketoimintaa tänään. Tätä arvostusmenetelmää kutsutaan yleisesti "ennakkotapauksiksi", jotta voidaan arvioida koko liiketoimintaa osana analyytikoiden yleisesti laatimaa sulautumista / yritysostoa.

Ennakkotapahtumien analyysi Precedent transaktioanalyysi on yrityksen arvostusmenetelmä, jossa aikaisempia yritysjärjestelyjä käytetään arvostamaan vertailukelpoista liiketoimintaa tänään. Tätä arvostusmenetelmää kutsutaan yleisesti "ennakkotapauksiksi", jotta voidaan arvioida koko liiketoimintaa osana analyytikoiden yleisesti laatimaa sulautumista / yritysostoa.

Menetelmä 3: DCF-analyysi

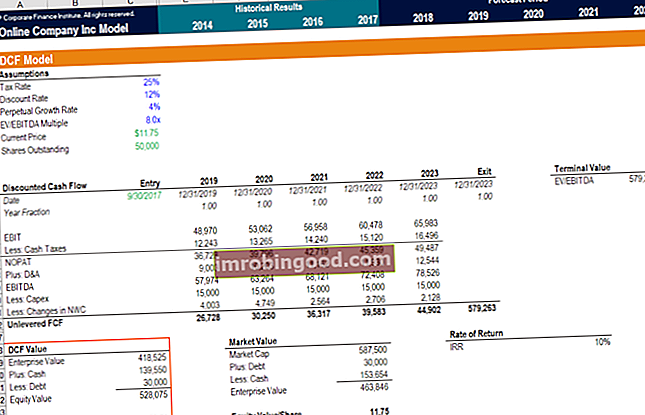

Diskontattu kassavirta (DCF) DCF-mallikoulutuksen ilmainen opas DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapauttamattomasta vapaasta kassavirta-analyysistä, joka on sisäinen arvo Sisäinen arvo Yrityksen (tai minkä tahansa sijoitusvakuuden) sisäinen arvo on kaikkien odotettavissa olevien tulevien kassavirtojen nykyarvo, diskontattu asianmukaisella diskonttokorolla. Toisin kuin suhteelliset arvostusmuodot, joissa tarkastellaan vertailukelpoisia yrityksiä, sisäisessä arvostuksessa tarkastellaan vain yrityksen sisäistä arvoa yksinään. lähestymistapa, jossa analyytikko ennustaa yrityksen vapaan kassavirran. kassavirta kassavirta on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai väheneminen. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. Tulevaisuuteen on olemassa useita CF-tyyppejä ja alennukset sen takaisin tänään yrityksen painotetulla keskimääräisellä kapasiteettikustannuksella (WACC WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattava WACC-laskin).

DCF-analyysi tehdään rakentamalla rahoitusmalli Exceliin, ja se vaatii paljon yksityiskohtia ja analyyseja. Se on yksityiskohtaisin kolmesta lähestymistavasta, vaatii eniten oletuksia ja tuottaa usein korkeimman arvon. DCF-mallin valmisteluun tarvittavat ponnistelut johtavat kuitenkin usein myös tarkimpaan arviointiin. DCF-mallin avulla analyytikko voi ennustaa arvon eri skenaarioiden perusteella ja jopa suorittaa herkkyysanalyysin.

Suuremmille yrityksille DCF-arvo on yleensä osien analyysi, jossa eri liiketoimintayksiköt mallinnetaan erikseen ja lisätään yhteen. Lisätietoja on rahoituksen DCF-mallin infografiikassa DCF Analysis Infographic How disconnected cash flow (DCF) todella toimii. Tässä DCF-analyysin infografiassa käydään läpi DCF-mallin rakentamisen eri vaiheet Excelissä. .

DCF-arvostusmalli

DCF-arvostusmalli

Kuva: Finance's Business Valuation -kurssi.

Jalkapallokentän kaavio (yhteenveto)

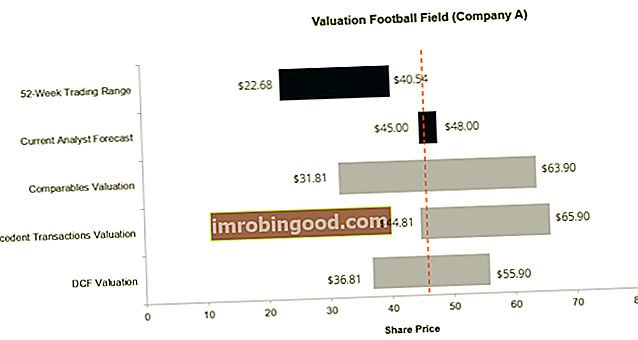

Sijoituspankkiirit muodostavat usein jalkapallokentän kaavion. Jalkapallokentän kaavion malli Jalkapallokentän kaaviota käytetään yrityksen arvojen näyttämiseen. Lataa ILMAINEN Excel-jalkapallokentän kaavion malli ja opi tekemään se. tiivistää yrityksen arvoväli eri käytettyjen arvostusmenetelmien perusteella. Alla on esimerkki jalkapallokentän kaaviosta, joka sisältyy tyypillisesti sijoituspankkikirjaan Investment Banking Pitch Book Kuinka tehdä sijoituspankkikirja. Tämä opas opettaa sinulle mitä sisältää, miten tehdä IB-pikakirja, ja tarjoaa esimerkkejä dioista.

Kuten näette, kaaviossa esitetään yhteenveto yrityksen 52 viikon kaupankäyntialueesta (osakekurssi olettaen, että se on julkista), analyytikoiden osakevalikoiman hintaluokasta, vertailukelpoisen arvostusmallinnuksen arvojen vaihteluvälistä, ennakkotapahtumien analyysin alue ja lopuksi DCF-arvostusmenetelmä. Keskellä oleva oranssi katkoviiva edustaa kaikkien menetelmien keskiarvoa.

Jalkapallokentän kaavion malli Jalkapallokentän kaaviota käytetään näyttämään yrityksen arvoalue. Lataa ILMAINEN Excel-jalkapallokentän kaavion malli ja opi tekemään se.

Jalkapallokentän kaavion malli Jalkapallokentän kaaviota käytetään näyttämään yrityksen arvoalue. Lataa ILMAINEN Excel-jalkapallokentän kaavion malli ja opi tekemään se.

Kuva: Ilmainen jalkapallokentän kaavion jalkapallokentän kaavion malli Tätä jalkapallokentän kaavion mallia voidaan käyttää yhteenvetämään yrityksen arvoja eri arviointimenetelmien perusteella. Jalkapallokentän kaavion tarkoituksena on osoittaa, kuinka paljon joku saattaa olla valmis maksamaan yrityksestä, hankkiko se sitten kaiken sen, osan tai jopa yhden osakkeen (riippuen th.

Lisää arvostusmenetelmiä (video)

kustannuslähestymistapa, jota ei käytetä niin yleisesti yritysrahoituksessa, tarkastelee, mitä se todella maksaa tai maksaisi yrityksen uudelleen rakentaminen. Tämä lähestymistapa jättää huomiotta kaiken arvonluonnin tai kassavirran tuottamisen ja tarkastelee asioita vain "kustannus = arvo" -linssin kautta.

Toinen jatkuvaa toimintaa harjoittavan yrityksen arvostusmenetelmä on nimeltään kyky maksaa analyysi. Tämä lähestymistapa tarkastelee enimmäishintaa, jonka hankkijaosapuoli voi maksaa liiketoiminnasta, mutta silti osuu johonkin tavoitteeseen. Esimerkiksi, jos pääomasijoitusrahaston ura-profiili Yksityisen pääoman analyytikot ja osakkuusyritykset tekevät samanlaista työtä kuin sijoituspankkitoiminnassa. Työ sisältää taloudellisen mallinnuksen, arvostuksen, pitkät työtunnit ja korkean palkan. Pääomasijoitus (PE) on sijoituspankkiirien (IB) yleinen urakehitys. IB: n analyytikot haaveilevat usein "siirtymistä" ostopuolelle, yrityksen on saavutettava estonopeus. Esteen korko Määritelmä Este, joka tunnetaan myös pienimpänä hyväksyttävänä tuottoprosenttina (MARR), on vaadittu vähimmäistuotto tai tavoitekorko, jonka sijoittajat odottavat saavansa sijoitukselta. Korko määritetään arvioimalla pääomakustannukset, riskit, liiketoiminnan laajentamisen nykyiset mahdollisuudet, vastaavien sijoitusten tuottoprosentit ja muut 30 prosentin tekijät, mikä on korkein hinta, jonka se voi maksaa yrityksestä?

Jos yritys ei jatka toimintaansa, a selvitystilan arvo arvioidaan yhtiön omaisuuden hajottamisen ja myynnin perusteella. Tämä arvo on yleensä hyvin alennettu, koska siinä oletetaan, että varat myydään mahdollisimman nopeasti kenellekään ostajalle.

Muita arvostusresursseja

Meillä on kaikki tarvitsemasi resurssit saadaksesi lisätietoja yrityksen arvostamisesta tai valmistautumisesta yritysrahoituksen uraan. Tässä on joitain suosituimmista arvostusmenetelmiin liittyvistä lähteistä:

- Arviointi-infografia Arviointi-infografiikka Olemme vuosien varrella viettäneet paljon aikaa liiketoiminnan arvostamiseen ja työskentelyyn monenlaisissa liiketoimissa. Tämä arvostusinfografia - miten arvostetaan yritystä

- Päätearvo DCF Päätearvokaava DCF Päätearvokaavaa käytetään yrityksen arvon laskemiseen ennustejakson jälkeen DCF-analyysissä. Se on tärkeä osa rahoitusmallia

- Painotettu keskimääräinen pääomakustannus WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen

- Kuinka saada työtä sijoituspankkiin Kuinka saada työtä sijoituspankkiin? Tässä oppaassa kerrotaan, miten pääset sijoituspankkitoimintaan käyttämällä kolmea parasta taktiikkaa: verkostoituminen ja jatkaminen, haastattelun valmistelu ja tekniset taidot

- Excel-kaavat rahoitusta varten Excel Formulas Cheat Sheet Finance -yrityksen Excel-kaavat-huijauslehti antaa sinulle kaikki tärkeimmät kaavat taloudellisen analyysin ja mallinnuksen tekemiseksi Excel-laskentataulukoissa. Jos haluat tulla Excel-taloudellisen analyysin päälliköksi ja asiantuntijaksi rahoitusmallien rakentamisessa, olet tullut oikeaan paikkaan.