Kaupankäynnin kerrannaiset ovat eräänlainen taloudellinen mittari, jota käytetään yrityksen arvostuksessa. Yritystä arvostettaessa kaikki luottavat suosituimpaan arvostusmenetelmään, eli diskontattu kassavirta (diskontattu kassavirta) diskontattu kassavirta DCF-kaava diskontatun kassavirran DCF-kaava on kunkin ajanjakson kassavirran summa jaettuna yhdellä plus diskonttauskorko korotettu ajanjakson # voimaan. Tämä artikkeli jakaa DCF-kaavan yksinkertaisiin termeihin esimerkkien ja videon kanssa laskelmasta. Kaavaa käytetään yrityksen arvon määrittämiseen, mutta ostajien ja pankkiirien on ehdottomasti tarkasteltava, miten markkinat havaitsevat saman toimialan tietyn osakkeen, jolla on samanlaiset varat ja markkinat. Tästä syystä "Trading Multiples" otetaan huomioon ja suhteellinen arvo lasketaan.

Kaupankäynnin kerrannaisia käytetään ymmärtämään, miten samanlaiset yritykset arvostetaan osakemarkkinoilla Osakepääomamarkkinat (ECM). Pääomamarkkinat ovat pääomamarkkinoiden osajoukko, jossa rahoituslaitokset ja yritykset ovat vuorovaikutuksessa kaupankäynnin kohteena olevien rahoitusinstrumenttien kanssa tulojen, EBITDA: n kerrannaisina. , Osakekohtainen tulos, liikevoitto jne. Vertailun lähtökohtana on, että ne olettavat osakemarkkinoiden olevan tehokkaita.

Kaupankäynnin kerrannaisia kutsutaan myös vertaisryhmäanalyysiksi, "julkisten markkinoiden kerrannaisiksi" ja "vertailukelpoinen yritysanalyysi vertailukelpoinen yritysanalyysi" vertailukelpoisen yritysanalyysin suorittamiseksi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhdelukuja ja käytetään niitä toisen liiketoiminnan arvon johtamiseen.

Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhdelukuja ja käytetään niitä toisen liiketoiminnan arvon johtamiseen

Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samankaltaisten julkisten yhtiöiden suhdelukuja ja käytetään niitä toisen liiketoiminnan arvon johtamiseen

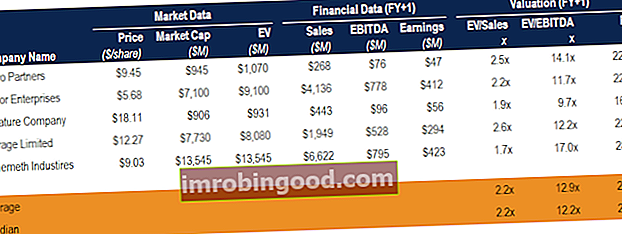

Esimerkki:

"Telecom Company -yrityksen arvostuksen" löytämiseksi British Telecomin, Vodafonen, France Telecomin, Telefonican ja vastaavien yritysten kaupankäynnin kerrannaiset tulisi nähdä, koska ne edustavat samanlaista liiketoimintayhdistelmää ja liiketoimintamalli Trading Multiples Trading Multiples ovat tyyppiä yrityksen arvostuksessa käytettyjen taloudellisten mittareiden Yritystä arvostettaessa kaikki luottavat suosituimpaan menetelmään.

Kuinka tunnistaa vertailukelpoiset yritykset?

Alla olevien parametrien saamiseksi on löydettävä vertailukelpoiset ja samanlaiset yritykset kuin arvostettava yritys. Yksi nopeimmista tavoista ottaa huomioon harvat yritykset on tarkastella kohteen kilpailijoita.

- Business Mix

- Tarjotut tuotteet ja palvelut

- Asiakastyyppi

- Maantieteellinen sijainti

- Koko

- Tulot

- Omaisuus

- Käyttökateprosentit

Esimerkki:

Jos joku haluaa arvostaa suurta Yhdysvalloissa sijaitsevaa teknologiayritystä, todennäköiset kaupankäynnin moninkertaiset arvot ovat seuraavat: (Tiedot ovat syyskuulta 2017)

| Yhtiö | Markkina-arvo (miljoonia) | EV / tuotto (FY1) | EV / käyttökate (FY1) |

|---|---|---|---|

| Aakkoset Inc. | $654,520 | 5,2x | 13,0x |

| Amazon | $469,931 | 2,6x | 24,6x |

| $499,580 | 11,8x | 19,3x | |

| Omena | $847,356 | 3,9x | 12,4x |

Eri kerrannaisanalyysi:

- EV / tulot Yritysarvo (EV) tuottamaan useita kertoja Yritysarvo (EV) tuoton kerrannaisena on arvostusmittari, jota käytetään yrityksen arvon jakamiseen jakamalla yrityksen arvo (oma pääoma plus velka vähennettynä käteisellä) sen vuotuisilla tuloilla. EV to Revenue multiple -tulostinta käytetään yleisesti - Tämä on yksi suosituimmista kerrannaisista, joita käytetään eri toimialoilla, koska tulolukuja on vaikea manipuloida. Tästä moninkertaisesta tulee merkitystä etenkin silloin, kun yrityksen käyttökate on negatiivinen, koska moninkertainen EV / EBITDA ei ole merkityksellinen. Internetin ja verkkokaupan aloittelevien yritysten käyttökate on yleensä negatiivinen alkuvuosina. EV / Revenue on silti huono mittari, koska kahdella samankaltaisella yrityksellä voi olla suuri ero toiminnassaan, mikä heijastuu niiden käyttökatteeseen. EV / Revenue on välillä 1,0x - 3,0x.

- EV / EBITDA EV / EBITDA EV / EBITDA: ta käytetään arvioinnissa vertaamaan vastaavien yritysten arvoa arvioimalla niiden yritysarvo (EV) ja EBITDA-kerroin keskiarvoon nähden. Tässä oppaassa jaetaan EV / EBTIDA-monikerros sen eri komponentteihin ja opastetaan, miten se lasketaan vaihe vaiheelta. - Tämä on yksi yleisimmin käytetyistä kerrannaisista ja se toimii vapaiden kassavirtojen välittäjänä. EV / EBITDA on usein välillä 6,0x - 15,0x.

- EV / EBIT EV / EBIT-suhde Yrityksen arvon suhde tulokseen ennen korkoja ja veroja (EV / EBIT) on mittari, jota käytetään määrittämään, onko osake hinnoiteltu liian korkealle vai liian matalalle - liikevoitto saadaan poistojen oikaisun jälkeen, koska se heijastaa todellista kustannuksia ja ottaa huomioon yrityksen omaisuuden kulumisen. Ei-pääomavaltaisten yritysten, kuten konsultointi- tai teknologiayritysten, käyttökate ja käyttökate ovat jonkin verran lähellä ja siten moninkertaiset, kuten EV / EBITDA ja EV / EBIT, ovat samanlaiset. Koska EBIT on pienempi kuin käyttökate, moninkertainen on suurempi ja on välillä 10,0x - 20,0x.

- EV / käytetty pääoma - Tämä ei ole yksi suosituimmista tavoista laskea kerrannaisia, mutta pääomavaltaiset yritykset käyttävät sitä edelleen. Sijoitettu pääoma määrää potentiaalisen tuloksen, mutta siinä ei oteta huomioon kannattavuuseroja.

- P / E-hintatulosuhde Hintatulosuhde (P / E-suhde) on suhde yrityksen osakekurssiin ja osakekohtaiseen tulokseen. Se antaa sijoittajille paremman käsityksen yrityksen arvosta. P / E osoittaa markkinoiden odotukset ja on hinta, jonka sinun on maksettava nykyisten (tai tulevien) tulojen yksikköä kohti - Tässä arvostusmittarissa otetaan huomioon hinta osoittajassa ja osakekohtainen tulos nimittäjässä. P / E-kerroin on samanlainen kuin oman pääoman arvo nettotulossa, jolloin se jaetaan täysin laimennetuilla osakkeilla. Tämä useita vaihtelee välillä 12,0x30,0x.

- PEG-suhde PEG-suhde PEG-suhde on yrityksen P / E-suhde jaettuna ennustetulla tuloskasvulla (siten "PEG"). Se on hyödyllinen sopeutumiselle nopeasti kasvaville yrityksille. Suhde mukauttaa perinteistä P / E-suhdetta ottamalla huomioon tulevaisuudessa odotettavissa olevan osakekohtaisen tuloksen kasvuvauhdin. Esimerkkejä ja opas PEG: lle - Se on yksinkertaisesti P / E-suhde jaettuna EPS: n kasvunopeudella ja on usein välillä 0,5 - 3,5x. Parasta tässä menetelmässä on se, että se ottaa huomioon yrityksen kasvunäkymät ja ottaa huomioon sen kasvuvauhdin. Kasvuvaiheessa olevalla yrityksellä on enemmän arvoa kuin kypsyysvaiheessa olevalla yrityksellä.

Lue lisää vertailukelpoisen yritysanalyysin suorittamisoppaastamme Vertailukelpoinen yritysanalyysi Kuinka tehdä vertailukelpoinen yritysanalyysi. Tämä opas näyttää askel askeleelta kuinka luoda vertailukelpoinen yritysanalyysi ("Comps"), sisältää ilmaisen mallin ja monia esimerkkejä. Comps on suhteellinen arvostusmenetelmä, jossa tarkastellaan samanlaisten julkisten yhtiöiden suhdelukuja ja käytetään niiden avulla toisen liiketoiminnan arvon johtamiseen tai oppaasemme yritysjärjestelyjen ennakkotapahtumien ennakkotapahtumien analysoinnista. arvostavat vertailukelpoista liiketoimintaa tänään. Tätä arvostusmenetelmää kutsutaan yleisesti "ennakkotapauksiksi", jotta voidaan arvioida koko liiketoimintaa osana analyytikoiden yleisesti valmistamaa sulautumista / yritysostoa.

Muut resurssit

- Arvostusmenetelmät Arviointimenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa

- Moninkertaisten analyysi Monien analyysi Monien analyysi tarkoittaa yrityksen arvostamista kerrannaisilla. Siinä verrataan yrityksen moninkertaista vertaisyrityksen kanssa.

- Markkinariskipreemio Markkinariskipreemia Markkinariskipreemio on lisätuotto, jonka sijoittaja odottaa pitävänsä riskialtista markkinaportfoliota riskittömien omaisuuserien sijaan.

- Yritysarvo yhteensä Yritysarvo Yritysarvo eli yrityksen arvo on yrityksen koko arvo, joka on sama kuin sen oma pääoma-arvo plus nettovelka plus mahdollinen vähemmistöosuus, jota käytetään arvostuksessa. Se tarkastelee koko markkina-arvoa eikä vain oman pääoman arvoa, joten kaikki omistusosuudet ja saamiset sekä velasta että omasta pääomasta sisältyvät.