Jos haluat oppia Excel-rahoitusta, olet tullut oikeaan paikkaan. Finanssissa tehtävämme on auttaa sinua edistämään uraasi rahoitusanalyytikkona ... ja Excelin asiantuntijana oleminen on iso osa sitä.

Tässä oppaassa olemme eritelleet mielestämme tärkeimmät Excel-toiminnot rahoitusalan ammattilaisille. Jos työskentelet läpi tämän luettelon, olemme varmoja, että olet hyvin valmistautunut olemaan maailmanluokan rahoitusanalyytikko. Analyytikko Trifecta®-opas Lopullinen opas siitä, miten olla maailmanluokan rahoitusanalyytikko. Haluatko olla maailmanluokan rahoitusanalyytikko? Haluatko seurata alan johtavia parhaita käytäntöjä ja erottua joukosta? Analyytikko Trifecta -niminen prosessi koostuu analytiikasta, esityksestä ja Excelin pehmeistä taidoista.

Top 10 Excel-toimintoa rahoitukseen

Tässä on kymmenen tärkeintä tehtävää ja kaavaa, jotka sinun on tiedettävä, selkeät ja yksinkertaiset. Noudata tätä opasta ja olet valmis ratkaisemaan kaikki taloudelliset ongelmat Excelissä. On huomattava, että vaikka kukin näistä kaavoista ja funktioista on hyödyllinen itsenäisesti, niitä voidaan käyttää myös yhdistelmissä, jotka tekevät niistä vielä tehokkaampia. Esitämme nämä yhdistelmät aina kun mahdollista.

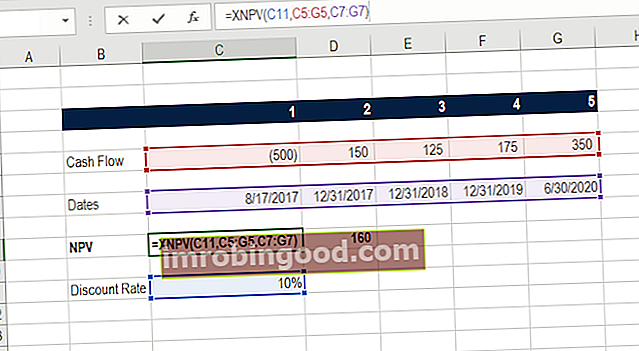

# 1 XNPV

Kaava: = XNPV (diskonttausaste, kassavirrat, päivämäärät)

Excelin rahoitusalan ammattilaisten ykkönen on oltava XNPV. Kaikissa arvostusanalyyseissä, joiden tarkoituksena on määrittää yrityksen arvo, on määritettävä kassavirta-sarjan nykyinen nettoarvo (NPV).

Toisin kuin Excelin tavallinen NPV-toiminto, XNPV ottaa huomioon kassavirtojen tietyt päivämäärät ja on siten paljon hyödyllisempi ja tarkempi.

Saat lisätietoja tutustumalla ilmaiseen Excel Crash -kurssillemme.

# 2 XIRR

Kaava: = XIRR (kassavirrat, päivämäärät)

Toinen tärkeä tehtävä on läheisesti XNPV: hen liittyvä, XIRR XIRR vs IRR Miksi käyttää XIRR vs IRR. XIRR määrittää jokaiselle yksittäiselle kassavirralle tietyt päivämäärät, mikä tekee siitä tarkemman kuin IRR, kun rakennetaan rahoitusmalli Exceliin. , joka määrittää kassavirta-sarjan sisäisen tuottoprosentin tietyinä päivinä.

XIRR-arvoa tulisi aina käyttää tavallisessa IRR-kaavassa, koska kassavirtojen väliset ajanjaksot eivät todennäköisesti ole täysin samat.

Lisätietoja on oppaassamme, jossa verrataan XIRR: ää ja IRR: ää Excelissä XIRR vs IRR. Miksi käyttää XIRR: ää vs IRR: ää. XIRR määrittää jokaiselle yksittäiselle kassavirralle tietyt päivämäärät, mikä tekee siitä tarkemman kuin IRR, kun rakennetaan rahoitusmalli Exceliin. .

# 3 Peili

Kaava: = MIRR (kassavirrat, lainakustannukset, uudelleeninvestointiprosentti)

Tässä on toinen muunnos sisäisestä tuottoprosentista Sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee projektin nykyisestä nettoarvosta (NPV) nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista. se on erittäin tärkeää rahoitusalan ammattilaisille. M tarkoittaa modifioitua, ja tämä kaava on erityisen hyödyllinen, jos yhdestä sijoituksesta saadut rahat sijoitetaan eri sijoituksiin.

Kuvitelkaa esimerkiksi, sijoitetaanko yksityisen yrityksen kassavirta valtion joukkovelkakirjoihin.

Jos liiketoiminta on tuottavaa ja tuottaa 18% IRR: n sisäisen tuoton (IRR), sisäinen tuottoaste (IRR) on diskonttokorko, joka tekee projektin nykyarvosta nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista. , mutta matkan varrella oleva raha sijoitetaan uudelleen joukkolainaan vain 8 prosentilla, yhdistetty IRR: n sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee nettoarvosta projekti nolla. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista. on paljon alle 18% (se on 15%, kuten alla olevassa esimerkissä on esitetty).

Alla on esimerkki MIRR-toiminnasta.

Saat lisätietoja tutustumalla ilmaiseen Excel Crash -kurssillemme.

# 4 PMT

Kaava: = PMT (kurssi, jaksojen lukumäärä, nykyarvo)

Tämä on erittäin yleinen toiminto Excelissä kiinteistöalan taloudellisen mallinnuksen parissa työskenteleville rahoitusalan ammattilaisille. REFM REFM-kurssimme on suunniteltu kouluttamaan sinua rakentamaan kiinteistöjen kehitysrahoitusmalli Excelissä. Hanki REFM-kurssi nyt. Kaava on helpoimmin ajateltavissa asuntolainan laskimena.

Kun otetaan huomioon korko, useita ajanjaksoja (vuosia, kuukausia jne.) Ja lainan kokonaisarvo (esim. Asuntolaina), voit helposti selvittää, kuinka paljon maksut ovat.

Muista, että tämä tuottaa kokonaismaksun, joka sisältää sekä pääoman että korot.

Katso alla oleva esimerkki, joka osoittaa, mitkä ovat vuosittaiset ja kuukausimaksut miljoonan dollarin asuntolainalle, jonka korko on 30 vuotta ja korko 4,5%.

Saat lisätietoja tutustumalla kiinteistöjen taloudellisen mallinnuksen kurssillemme!

# 5 IPMT

Kaava: = IPMT (kurssi, nykyinen jakso #, jaksojen kokonaismäärä, nykyarvo)

IPMT laskee kiinteän velan koron osan. Tämä Excel-toiminto toimii erittäin hyvin yllä olevan PMT-toiminnon yhteydessä. Erottamalla kunkin jakson korkomaksut voimme sitten saavuttaa kunkin jakson pääomamaksut ottamalla PMT: n ja IMPT: n eron.

Alla olevassa esimerkissä voimme nähdä, että korkomaksu vuonna 5 on 41 844 dollaria 30 vuoden lainalle, jonka korko on 4,5%.

# 6 VAIKUTUS

Kaava: = VAIKUTUS (korko, kausien lukumäärä vuodessa)

Tämä rahoitustoiminto Excelissä palauttaa efektiivisen vuotuisen koron ei-vuotuiselle korotukselle. Tämä on erittäin tärkeä tehtävä Excelissä rahoitusalan ammattilaisille, etenkin lainanantajalle.

Esimerkiksi kuukausittain laskettava 20,0 prosentin vuosikorko on tosiasiallisesti 21,94 prosentin vuosikorko.

Katso yksityiskohtainen esimerkki tästä Excel-toiminnosta alla.

# 7 DB

Kaava: = DB (kustannukset, jäännösarvo, käyttöikä / jaksojen lukumäärä, nykyinen jakso)

Tämä on loistava Excel-toiminto kirjanpitäjille Kirjanpito Julkiset tilitoimistot koostuvat kirjanpitäjistä, joiden tehtävänä on palvella yrityksiä, yksityishenkilöitä, hallituksia ja voittoa tavoittelemattomia organisaatioita laatimalla tilinpäätös, verot ja rahoitusalan ammattilaiset. Jos haluat välttää suuren laskevan saldon (DB) poistoaikataulun laatimisen Poistoaikataulu Taloudellisessa mallinnuksessa vaaditaan poistoaikataulu yhdistää kolme tilinpäätöstä (tuotot, tase, kassavirta) Excelissä, Excel voi laskea poistokustannuksesi joka kausi tällä kaavalla.

Alla on esimerkki siitä, kuinka tätä kaavaa käytetään DB-poistojen määrittämiseen.

Taloudellisessa mallinnuksessa Mikä on taloudellinen mallinnus Taloudellinen mallinnus suoritetaan Excelissä yrityksen taloudellisen suorituskyvyn ennustamiseksi. Katsaus taloudelliseen mallintamiseen, miten ja miksi malli rakennetaan. analyytikot laativat yleensä poistoaikataulun manuaalisesti. Saat lisätietoja tutustumalla taloudellisen mallinnuksen kursseihimme.

# 8 HINTA

Kaava: = RATE (kausien lukumäärä, kuponkimaksu kaudella, joukkovelkakirjan hinta, joukkovelkakirjan nimellisarvo, tyyppi)

RATE-funktiota voidaan käyttää arvopaperin tuotto erääntymiseen. Tästä on hyötyä määritettäessä joukkovelkakirjan ostamisesta ansaittua keskimääräistä vuotuista tuottoprosenttia.

# 9 FV

Kaava: = FV (kurssi, jaksojen lukumäärä, maksut, lähtöarvo, tyyppi)

Tämä toiminto on loistava, jos haluat tietää, kuinka paljon rahaa sinulla on tulevaisuudessa, kun otetaan huomioon alkusaldo, säännölliset maksut ja korotettu korko.

Alla olevassa esimerkissä näet, mitä tapahtuu 25 miljoonalle dollarille, jos se kasvaa 4,5 prosentilla vuodessa 30 vuoden ajan ja saa miljoona dollaria vuodessa lisäyksinä kokonaissaldoon. Tulos on 154,6 miljoonaa dollaria.

Saat lisätietoja tutustumalla Advanced Excel Formulas -kurssillemme.

# 10 KALMA

Kaava: = SLOPE (riippuva muuttuja, riippumaton muuttuja)

Rahoitusalan ammattilaisten on usein laskettava beeta-vapauttamaton beeta / omaisuuserä beeta-vapauttamaton beeta (omaisuuserä-beeta) on yrityksen tuoton volatiliteetti ottamatta huomioon yrityksen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä plus verotettu oikaistu velka omaan pääomaan (volatiliteetti) suoritettaessa arvostusanalyysiä ja taloudellista mallintamista. Vaikka voit napata osakkeen beetan Bloomberg Financial Data -palvelusta. Mistä löytää tietoja analyytikoille - Bloomberg, CapitalIQ, PitchBook, EDGAR, SEDAR ja muita rahoitusanalyytikoiden rahoituslähteitä verkossa tai CapIQ CapIQ CapIQ (lyhenne sanoista Capital IQ) on markkinoinnin tiedustelualusta, jonka on suunnitellut Standard & Poor's (S&P). Alustaa käytetään laajalti monilla yritysrahoituksen alueilla, mukaan lukien sijoituspankkitoiminta, pääomatutkimus, omaisuudenhoito ja paljon muuta. Capital IQ -alusta tarjoaa tutkimusta, dataa ja analyysejä yksityisistä, julkisista, usein on paras tapa rakentaa analyysi itse Exceliin.

Excelin kaltevuusfunktion avulla voit helposti laskea beeta-vapauttamaton beeta / omaisuuserä beeta-vapauttamaton beeta (omaisuuserä-beeta) on yrityksen tuoton volatiliteetti ottamatta huomioon sen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä plus verotettu velka omaan pääomaan, ottaen huomioon osakkeen viikoittaiset tuotot ja indeksi, johon haluat verrata sitä.

Alla oleva esimerkki näyttää tarkalleen kuinka beeta lasketaan Excelissä taloudelliseen analyysiin.

Saat lisätietoja tutustumalla arvostuskursseihimme verkossa.

Lataa ilmainen malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Lisää Excel for Finance -resursseja

Toivomme, että tämä on ollut hyödyllinen opas Excel for Finance -ohjelmaan. Finanssilla tehtävämme on auttaa kaikkia rahoitusanalyytikkoja olemaan maailmanluokan. Alla olevat rahoitusresurssit ovat erittäin arvokkaita auttamaan sinua tällä tiellä.

Asiaankuuluvia resursseja ovat:

- Edistyneet Excel-kaavat Edistyneiden Excel-kaavojen on oltava tiedossa Nämä edistyneet Excel-kaavat ovat tärkeitä tietää ja vievät taloudellisen analyysin taitosi uudelle tasolle. Sinun on tiedettävä edistyneet Excel-toiminnot. Opi 10 parasta Excel-kaavaa, joita jokainen maailmanluokan talousanalyytikko käyttää säännöllisesti. Nämä taidot parantavat taulukkolaskentaasi millä tahansa uralla

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista

- Kuinka olla paras talousanalyytikko Analyytikko Trifecta®-opas Lopullinen opas siitä, miten olla maailmanluokan finanssianalyytikko. Haluatko olla maailmanluokan rahoitusanalyytikko? Haluatko seurata alan johtavia parhaita käytäntöjä ja erottua joukosta? Analyytikko Trifecta -niminen prosessi koostuu analytiikasta, esityksestä ja pehmeistä taidoista

- Interaktiivinen talousurakartta