Muokattu sisäinen tuottoprosentti (MIRR) on Excelin toiminto, joka ottaa huomioon rahoituskustannukset (pääomakustannukset) ja kassavirran uudelleeninvestointiprosentin. Arvostus Ilmainen arvostusoppaat oppivat tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailukelpoisen yritysanalyysin, diskontatun kassavirran (DCF) mallinnuksen ja ennakkotapahtumien avulla, joita käytetään investointipankkitoiminnassa, pääomatutkimuksessa, projektista tai yrityksestä investoinnin aikana horisontti.

Sisäinen palautusprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee projektin nykyarvosta nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista. (IRR) olettaa, että kaikki sijoituksesta saadut kassavirrat sijoitetaan uudelleen samalla nopeudella. Muokatun sisäisen tuottoprosentin (MIRR) avulla voit asettaa erilaisen uudelleeninvestointiprosentin vastaanotetuille kassavirroille. Lisäksi MIRR saa aikaan yhden ratkaisun mille tahansa kassavirrasarjalle, kun taas IRR: llä voi olla kaksi ratkaisua sarjaan kassavirtoja, jotka vaihtelevat negatiivisen ja positiivisen välillä.

Saat lisätietoja käynnistämällä Advanced Excel Formulas -kurssimme nyt!

Mikä on muokatun sisäisen tuottoprosentin (MIRR) kaava Excelissä?

Excelin MIRR-kaava on seuraava:

= MIRR (kassavirrat, rahoitusaste, uudelleeninvestointiaste)

Missä:

- Kassavirrat - Yksittäiset kassavirrat jokaisesta sarjan jaksosta

- Rahoitusaste - Lainanoton kustannukset tai korkokulut negatiivisten kassavirtojen sattuessa

- Uudelleensijoitusaste - Yhdistyvä tuottoprosentti, johon positiivinen kassavirta sijoitetaan uudelleen

Esimerkki muokatusta sisäisestä tuottoprosentista

Alla on esimerkki, joka tarjoaa selkeimmän esimerkin siitä, kuinka MIRR eroaa tavallisesta IRR: stä.

Seuraavassa esimerkissä kuvitellaan kahta erilaista projektia. Molemmissa tapauksissa sijoituksen koko elinkaaren aikana vastaanotettujen käteisvarojen kokonaismäärä on sama - ainoa ero on näiden kassavirtojen ajoitus.

Tässä ovat keskeiset oletukset:

- Alkuinvestointi: 1000 dollaria (sama molemmissa projekteissa)

- Suurin positiivinen kassavirta: 1750 dollaria (sama molemmissa tapauksissa)

- Suurimman kassavirran ajoitus: viime vuosi projektissa 1; ensimmäinen vuosi projektissa 2

- MIRR: n uudelleeninvestointiaste: 0%

Saat lisätietoja käynnistämällä Advanced Excel Formulas -kurssimme nyt!

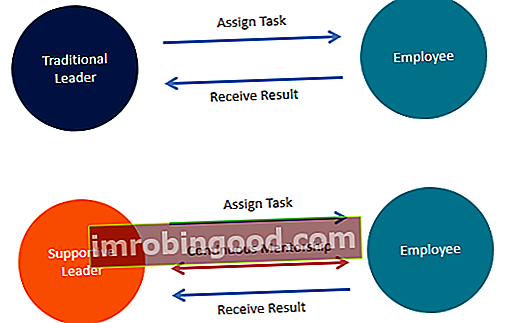

Kuten yllä olevasta kuvasta näet, MIRR: n ja IRR: n laskemassa tuotossa on merkittävä ero projektissa # 2. Projektissa # 1 ei ole eroa.

Eritetään syyt miksi.

MIRR-projekti # 1

Projektissa nro 1 käytännössä kaikki kassavirrat vastaanotetaan projektin lopussa, joten uudelleeninvestointiasteella ei ole merkitystä.

On tärkeää näyttää tämä tapaus havainnollistamaan selvästi, että uudelleensijoituksella ei ole väliä, kun projektilla on vain yksi lopullinen kassavirta. Esimerkkejä ovat nollakuponkilaina tai vipuvaikutus (LBO) LBO: n ostopuoli. Tämä artikkeli koskee nimenomaan yritysrahoituksen ostopuolen LBO-yhtiöitä. Viputetulla yritysostolla pääomasijoitusyhtiö käyttää mahdollisimman paljon vipuvaikutusta liiketoiminnan hankkimiseen ja oman pääoman sijoittajien sisäisen tuoton maksimoimiseksi. LBO: n ostopuolen yksiköitä ovat pääomasijoitusyhtiöt, henkivakuutusyhtiöt, hedge-rahastot, eläkerahastot ja sijoitusrahastot. missä kaikki kassavirrat käytetään velan hoitamiseen, kunnes yritys myydään yhdeksi suureksi kertasummaksi.

MIRR-projekti # 2

Projektissa nro 2 sitä vastoin olennaisilta osin kaikki kassavirran arvostuksen ilmaiset arvostusoppaat oppivat tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailukelpoisten yritysanalyysien, diskontatun kassavirran (DCF) mallinnuksen ja ennakkotapahtumien avulla, joita käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, ensimmäisenä vuonna. Tämä tarkoittaa, että uudelleeninvestointiprosentilla on suuri merkitys projektin IRR: ssä.

Koska asetamme MIRR: n uudelleeninvestointiasteeksi 0%, voimme tehdä äärimmäisen esimerkin asian havainnollistamiseksi.

Sijoituksen elinaika on 7 vuotta, joten katsotaanpa, mitä kukin tulos sanoo.

MIRR sanoo, että jos sijoittaisit 1000 dollaria 8 prosentilla 7 vuoden ajaksi, sinulla olisi 1756 dollaria projektin loppuun mennessä. Jos lasket yhteen kassavirrat esimerkissä, saat 1756 dollaria, joten tämä on oikein.

Joten miksi IRR-tulos 75% sanoo? Ei ole selvää, että jos investoit 1000 dollaria 8 prosentilla 7 vuoden ajaksi, sinulla olisi 50 524 dollaria.

Muistakaa, että IRR on diskonttokorko, joka määrittää nettonykyarvon (NPV) NPV-kaavan A oppaan NPV-kaavaan Excelissä suoritettaessa taloudellista analyysiä. On tärkeää ymmärtää tarkasti, kuinka NPV-kaava toimii Excelissä ja sen takana oleva matematiikka. NPV = F / [(1 + r) ^ n] missä, PV = nykyarvo, F = tulevaisuuden maksu (kassavirta), r = diskonttauskorko, n = sijoituksen tulevaisuuden jaksojen lukumäärä nollaan. Joten mitä IRR-tapaus sanoo, on yksinkertaisesti se, että alentamalla 1750 dollarin kassavirta ensimmäisenä vuonna, on alennettava 75%, jotta saavutetaan 0 dollarin NPV.

Mikä on parempi, IRR tai MIRR?

Vastaus on, että se riippuu siitä, mitä yrität näyttää ja mikä on takeaway. Voi olla hyödyllistä tarkastella molempia tapauksia ja pelata erilaisilla uudelleeninvestointiprosenteilla MIRR-skenaariossa.

Yksi asia, joka voidaan lopullisesti sanoa, on se, että MIRR tarjoaa enemmän hallintaa ja on tarkempi.

Saat lisätietoja käynnistämällä Advanced Excel Formulas -kurssimme nyt!

MIRR-sovellus taloudellisessa mallinnuksessa

Taloudellisessa mallinnuksessa ja erityisesti pääomasijoitus- ja sijoituspankkitoiminnassa IRR-vakiotoiminto on yleinen käytäntö. Syynä tähän on se, että liiketapahtumia tarkastellaan erillään eikä toisen kerrostetun sijoitusoletuksen vaikutuksesta.

MIRR vaatii lisäoletuksen, joka voisi tehdä kaksi erilaista liiketointa vähemmän vertailukelpoiseksi.

Hallitse rahoitusmallin rakentamisen taito käynnistämällä rahoitusmallinnuskurssimme nyt!

Muokatun sisäisen tuottoprosentin käytön haittapuoli

MIRR: n käytöllä on joitain haittapuolia, joista suurin on lisäoletusten tekemisen monimutkaisuus siitä, mihin korkorahastoihin sijoitetaan uudelleen. Lisäksi sitä ei käytetä läheskään yhtä laajalti kuin perinteistä IRR: ää, joten se vaatii enemmän seurustelua, sisäänostoa ja selittämistä useimmille yrityksille Corporate Information Legal Corporate Finance Institute (Finance) -yrityksen juridiset tiedot. Tämä sivu sisältää tärkeitä juridisia tietoja rahoituksesta, mukaan lukien rekisteröity osoite, veronumero, yrityksen numero, perustamistodistus, yrityksen nimi, tavaramerkit, lakimies ja kirjanpitäjä. , pankit Pankki (myynti-puoli) -urat Pankit, jotka tunnetaan myös nimellä Jälleenmyyjät tai yhdessä Myynti-puolina, tarjoavat laajan valikoiman rooleja, kuten sijoituspankki, osaketutkimus, myynti ja kauppa, kirjanpitoyritykset Kirjanpito Julkiset tilitoimistot koostuvat kirjanpitäjistä jonka tehtävänä on palvella yrityksiä, yksityishenkilöitä, hallituksia ja voittoa tavoittelemattomia organisaatioita laatimalla tilinpäätös, verot ja laitokset. Buy Side Analyst Ostopuolen analyytikko on analyytikko, joka työskentelee rahastonhoitajien kanssa sijoitusrahastoyrityksissä, talousneuvontayrityksissä ja muissa yrityksissä, kuten hedge-rahastot, trustit ja omat kauppiaat. Nämä yritykset ostavat suuria osuuksia arvopapereita rahastojen hallintaa varten. Ostopuolen analyytikkojen suositukset ovat luottamuksellisia.

Lisäresurssit

Toivomme, että tämä on ollut hyödyllinen opas muokatulle sisäiselle tuottoprosentille, kuinka sitä käytetään Excelissä ja mitkä ovat sen edut ja haitat.

Lisää oppimista ja kehittämistä varten suosittelemme seuraavia lisärahoitusresursseja:

- XIRR vs IRR XIRR vs IRR Miksi käyttää XIRR vs IRR. XIRR määrittää jokaiselle yksittäiselle kassavirralle tietyt päivämäärät, mikä tekee siitä tarkemman kuin IRR, kun rakennetaan rahoitusmalli Exceliin.

- XNPV vs. NPV

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista

- Analyytikko Trifecta® Analyytikko Trifecta® -opas Lopullinen opas siitä, miten olla maailmanluokan talousanalyytikko. Haluatko olla maailmanluokan rahoitusanalyytikko? Haluatko seurata alan johtavia parhaita käytäntöjä ja erottua joukosta? Analyytikko Trifecta -niminen prosessi koostuu analytiikasta, esityksestä ja pehmeistä taidoista