Kun yritys ostaa toisen liiketoiminnan, se on usein perusteltua väitteellä, että sijoitus luo synergiaa. Ensisijainen synergian lähde yrityskaupassa Sulautumiset ja yritysostot Yritysjärjestelyt Tässä oppaassa perehdytään kaikkiin yritysjärjestelyjen vaiheisiin. Opi, miten fuusiot ja yritysostot toteutetaan. Tässä oppaassa hahmotellaan hankintaprosessi alusta loppuun, erilaiset hankkijat (strategiset vs. taloudelliset ostot), synergioiden merkitys ja transaktiokustannukset oletetaan, että kohdeyritys hallitsee erikoistunutta resurssia, joka tulee arvokkaammaksi, jos se yhdistetään hankkivan yrityksen resursseihin. On olemassa kaksi päätyyppiä, operatiivinen synergia ja taloudellinen synergia, ja tämä opas keskittyy jälkimmäiseen.

Lisätietoja M & A-mallinnuskurssista

Synergioiden tyypit

Synergia voidaan luokitella kahteen muotoon: operatiivinen synergia ja taloudellinen synergia.

1. Toiminnan synergia

Toiminnalliset synergiat luovat strategisia etuja, jotka johtavat korkeampaan sijoitetun pääoman tuottoon ja kykyyn tehdä enemmän investointeja ja kestävämpiä ylituotoja ajan myötä. Lisäksi toiminnalliset synergiat voivat tuottaa mittakaavaetuja, jolloin hankkiva yritys voi säästää kustannuksia nykyisissä toiminnoissa, joko suurkaupan alennuksilla lisääntyneestä ostovoimasta tai kustannussäästöistä poistamalla tarpeettomat liiketoimintalinjat.

Arvoja sisältävien synergioiden tyypit ovat:

- Horisontaalinen integraatio: Mittakaavaedut Mittakaavaedut Mittakaavaedut viittaavat kustannusetuihin, joita yritys kokee tuotannon tason nostamisen yhteydessä. Etu syntyy yksikköyksikköä koskevien kiinteiden kustannusten ja tuotetun määrän välisen käänteisen suhteen vuoksi. Mitä suurempi tuotetun tuotannon määrä, sitä pienemmät kiinteät yksikkökustannukset. Tyypit, esimerkit, ohjeet, jotka vähentävät kustannuksia, tai lisääntyneestä markkinavoimasta, joka lisää voittomarginaaleja Nettovoittomarginaali Nettovoittomarginaali (tunnetaan myös nimellä "Voittomarginaali" tai "Nettovoittomarginaali") on taloudellinen suhde, jota käytetään laskettaessa prosenttiosuus yrityksen tuottamasta kokonaistulosta. Se mittaa yrityksen saaman nettotuloksen määrää tuotettua dollaria kohti. ja myynti Myyntituotot Myyntituotot ovat tuoton, jonka yritys saa tavaroiden myynnistä tai palvelujen tarjoamisesta. Kirjanpidossa termejä "myynti" ja "tuotot" voidaan käyttää ja usein käytetään keskenään samanlaisena. Tuotot eivät välttämättä tarkoita saatuja käteisiä. .

- Pystysuuntainen integrointi: Kustannussäästöt arvoketjun kokonaisvaltaisemmasta hallinnasta.

- Toiminnallinen integraatio: Kun yritys, jolla on vahvuuksia yhdellä toiminnallisella alueella, hankkii toisen yrityksen, jolla on vahvuuksia eri toiminnallisella alueella, mahdolliset synergiaedut syntyvät erikoistumisesta kullekin toiminnalliselle alueelle.

2. Taloudellinen synergia

Taloudelliset synergiat tarkoittavat yritysostoa, joka luo veroetuja, lisää velkakapasiteettia ja monipuolistamisetuja. Veroetuuksien osalta hankkijaosapuolella voi olla alhaisemmat tuloverot johtuen suuremmista poistoista tai yhdistetyistä liiketappioiden siirroista. Toiseksi suuremmalle yritykselle voi koitua enemmän velkaa, mikä vähentää sen kokonaispääomakustannuksia. Ja lopuksi monipuolistaminen voi alentaa oman pääoman kustannuksia, varsinkin jos kohde on yksityinen tai läheisessä omistuksessa oleva yritys.

Taloudellisen synergian arviointi -arkin käyttäminen

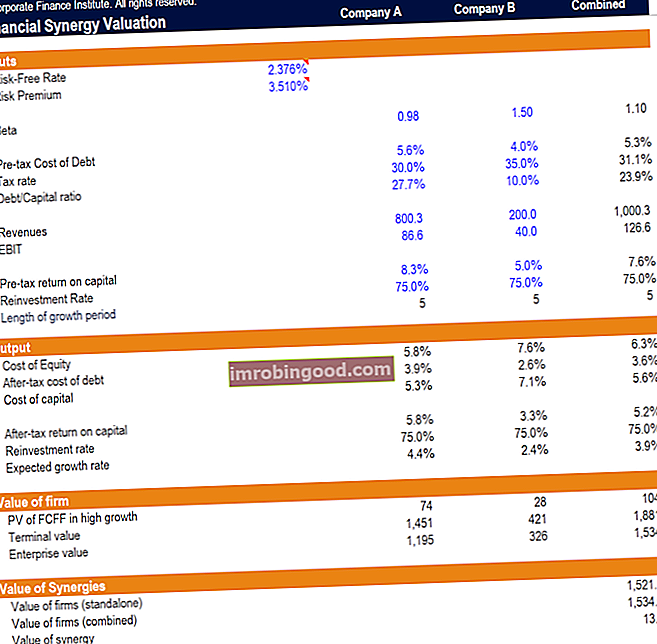

Synergy Valuation Excel -mallin avulla voit - beetalla, ennen veroja velan kustannuksella, verokannalla, velkaantumisasteella, tuotoilla, liiketuloilla (EBIT), ennen veroja ennen pääoman tuottoa, uudelleensijoitusasteella ja kasvukauden pituudella - laskea sulautuman globaalin synergian arvo.

Lataa ilmainen Excel-malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Vaiheet taloudellisen synergian arvostamiseksi

- Syötä oletukset riskittömästä korosta ja riskipreemiosta Osakeriskipreemia Osakeriskipreemio on oman pääoman / yksittäisen osakkeen tuoton ja riskittömän tuottoprosentin ero. Se on korvaus sijoittajalle korkeamman riskin ottamisesta ja sijoittamisesta omaan pääomaan riskittömien arvopapereiden sijaan. . Laskentataulukon oletus sisältää lähteet perusoletuksiin, käyttäen Yhdysvaltain 10 vuoden valtionkorkoa riskittömän koron ja Yhdysvaltain riskipreemion välittäjänä osoitteesta market-risk-premia.com

- Syötä sekä kohde- että vastaanottavien yritysten panokset. Mallia ohjaavat edellä kuvatut muuttujat.

- Yhdistetyn yrityksen taloudelliset mittarit lasketaan seuraavasti:

- Beeta Beeta Sijoitusarvopaperin (eli osakkeen) beeta (β) mittaa sen tuottojen volatiliteettia suhteessa koko markkinoihin. Sitä käytetään riskin mittarina ja se on olennainen osa pääomavarojen hinnoittelumallia (CAPM). Yrityksellä, jolla on korkeampi beeta, on suurempi riski ja myös suurempi odotettu tuotto. :

- Arvioi sekä kohde että vastaanottavien yritysten vapauttamattomat betat

- Arvioi vapauttamaton beeta Unlevered Beta / Asset Beta Unlevered Beta (Asset Beta) on yrityksen tuottojen volatiliteetti ottamatta huomioon yrityksen taloudellista vipuvaikutusta. Se ottaa huomioon vain omaisuutensa. Se vertaa vapauttamattoman yrityksen riskiä markkinoiden riskiin. Se lasketaan ottamalla oman pääoman beeta ja jakamalla se yhdellä yhdistetyllä yrityksellä yhdellä verolla oikaistulla velalla omaan pääomaan ottamalla yrityksen arvon painotettu keskiarvo

- Arvioi yhdistetyn yrityksen vipuvaikutus beeta käyttämällä yhdistetyn yrityksen velkaantumisastetta

- Beeta Beeta Sijoitusarvopaperin (eli osakkeen) beeta (β) mittaa sen tuottojen volatiliteettia suhteessa koko markkinoihin. Sitä käytetään riskin mittarina ja se on olennainen osa pääomavarojen hinnoittelumallia (CAPM). Yrityksellä, jolla on korkeampi beeta, on suurempi riski ja myös suurempi odotettu tuotto. :

- Velan kustannukset ennen veroja Lainan kustannukset Lainan hinta on tuotto, jonka yritys antaa velanhaltijoilleen ja velkojilleen. Velan kustannuksia käytetään WACC-laskelmissa arvostusanalyyseihin. : Molempien yritysten velan EV-painotettu keskiarvo ennen veroja

- Veroprosentti: Molempien yritysten EV-painotettu keskimääräinen verokanta

- Velan ja pääoman suhde: EV: n painotettu keskimääräinen velan ja pääoman suhde

- Tulot: Molempien yritysten tulojen summa

- EBIT: Molempien yritysten liikevoitto EBIT Guide EBIT tarkoittaa tulosta ennen korkoja ja veroja ja on yksi viimeisistä tuloslaskelman välisummista ennen nettotuloja. Liikevoittoa kutsutaan joskus myös liiketoiminnan tuotoksi, ja sitä kutsutaan tälle, koska se saadaan vähentämällä kaikki toimintakulut (tuotanto- ja muut kuin tuotantokustannukset) myyntituloista.

- Pääoman tuotto ennen veroja ROIC ROIC tarkoittaa sijoitetun pääoman tuottoa ja on kannattavuusaste, jolla pyritään mittaamaan yrityksen tuottama prosenttiosuus sijoitetusta pääomasta. : EV: n painotettu keskimääräinen pääoman tuotto ennen veroja

- Uudelleeninvestointiaste: molempien yritysten EV-painotettu keskimääräinen uudelleeninvestointiaste

- Tulososassa lasketaan perusoletukset, joita käytetään arvostamaan sekä yrityksiä itsenäisinä että yhdistettyinä:

- Pääomakustannuksissa käytetään WACC-kaavaa. WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen, jota käytetään tulevien kassavirtojen alentamiseen

- Odotettu kasvuvauhti, joka arvioidaan pääoman verotetun tulon ja oletetun uudelleeninvestointikoron tulona.

- Arviointiosassa lasketaan molempien yritysten yritysarvo itsenäisenä ja yhdistettynä:

- Vapaiden kassavirtojen nykyarvo Lopullinen kassavirtaopas (EBITDA, CF, FCF, FCFE, FCFF) Tämä on lopullinen kassavirtaopas, jolla ymmärretään EBITDA: n, toiminnan kassavirran (CF), vapaan kassavirran (FCF) erot ), Vapauttamaton vapaa kassavirta tai vapaa kassavirta yritykselle (FCFF). Opi kaava kunkin laskemiseksi ja johda ne tuloslaskelmaan, taseeseen tai kassavirtalaskelmaan erillisille yrityksille. Yhdistetty lasketaan ottamalla NOPAT NOPAT NOPAT tarkoittaa lyhytaikaista nettotulosta verojen jälkeen ja edustaa yrityksen teoreettista tuottoa toiminnasta. (EBIT * 1 - verokanta) ja kertomalla se uudelleeninvestointiprosentilla. Kasvavan annuiteettikaavan nykyarvoa sovelletaan, kasvatetaan käyttämällä odotettua kasvuvauhtia ja diskontataan edellä lasketulla pääomakustannuksella.

- Molempien yritysten itsenäinen ja yhdistetty terminaaliarvo lasketaan soveltamalla kasvavaa ikuisuuden kaavaa terminaalin vuoden vapaaseen kassavirtaan.

- Yritysarvo on sekä yritysten erillisten että yhdistettyjen vapaiden kassavirtojen nykyarvojen ja lopullisten arvojen nykyarvon summa. Päätearvo Päätearvoa käytetään yrityksen arvostamiseen. Loppuarvo on ennustejakson jälkeen, ja se olettaa yrityksen jatkuvan. .

- Taloudellisten synergioiden arvo määritetään ottamalla sekä yritysten että niiden yhdistettyjen yritysten arvojen ero.

Avain takeaway

Edellä kuvatun arvostusmenetelmän avulla voimme määrittää yhdistetyn yrityksen taloudelliset synergiat. Analyysin perusteella taloudellisen synergian ensisijainen veturi on hyöty, joka saadaan yhdistämällä molempien yritysten rahoituskustannukset. Taloudellisten synergioiden arvoa voidaan analysoida edelleen löytämällä osuus synergian arvosta, joka johtuu edellä käsitellyistä erityisistä synergialähteistä.

Lisäresurssit

Kiitos, että luet tämän taloudellisen synergian arvioinnin oppaan. Nämä lisäresurssit ovat hyödyllisiä jatkaaksesi oppimista ja urasi etenemistä:

- Sulautumisen seurausten analyysi Sulautumisen seurausten analyysi Sulautumisen seurausten analyysi arvioi sulautumisen tai yrityskaupan taloudellisia vaikutuksia yritykseen. Nämä on harkittava huolellisesti ennen

- Arvostusmenetelmät Arviointimenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa

- Rahoitusmallien tyypit Rahoitusmallien tyypit Yleisimpiä rahoitusmalleja ovat: 3 lausuntomalli, DCF-malli, yritysjärjestelymalli, LBO-malli, budjettimalli. Löydä 10 parasta tyyppiä

- Ryhdy sertifioiduiksi rahoitusanalyytikoiden nimitysoppaiksi rahoituspalvelujen nimityksiin. Tämä osa kattaa kaikki tärkeimmät rahoituksen nimitykset CPA: sta FMVA: han. Nämä merkittävät nimitykset kattavat uran kirjanpidossa, rahoituksessa, sijoituspankkitoiminnassa, FP & A: ssa, valtiovarainministeriössä, IR: ssä, yrityksen kehittämisessä ja taidoissa, kuten taloudellisessa mallinnuksessa,