Tämä myyntihinnan pariteetti Put-call-pariteetti Put-call-pariteetti on tärkeä käsite optioiden hinnoittelussa, joka osoittaa, kuinka myynti-, puhelu- ja kohde-etuuden hintojen on oltava yhdenmukaisia keskenään. Tämä yhtälö muodostaa yhteyden osto- ja myyntioptioiden hintojen välillä, joilla on sama kohde-etuus. laskin näyttää eurooppalaisen osto-option, myyntioptioiden välisen suhteen: Osto- ja myyntioptiot Optio on eräänlainen johdannaissopimus, joka antaa haltijalle oikeuden, mutta ei velvoitetta, ostaa tai myydä omaisuuseriä tiettyyn päivämäärään (viimeinen voimassaolopäivä) ) tiettyyn hintaan (lakohinta). Vaihtoehtoja on kahden tyyppisiä: puhelut ja puhelut. Yhdysvaltain optioita voidaan käyttää milloin tahansa, ja niiden kohde-etuudet Omaisuusluokka Omaisuusluokka on ryhmä vastaavia sijoitusvälineitä. Eri sijoitusvarojen luokat tai tyypit - kuten korkosijoitukset - ryhmitellään yhteen niiden taloudellisen rakenteen perusteella. Niillä käydään yleensä kauppaa samoilla rahoitusmarkkinoilla ja niihin sovelletaan samoja sääntöjä ja määräyksiä. . Syöttämällä tietoja näet, mitä näiden muuttujien tulisi olla, jos tätä pariteettisuhdetta pidettäisiin.

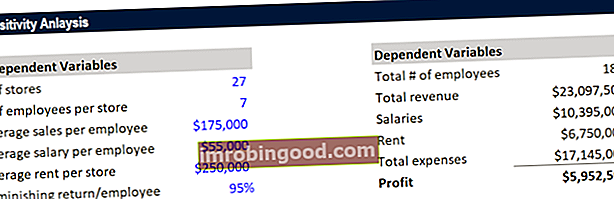

Alla on nopea esikatselu Finanssin put-call-pariteettilaskurista:

Jos haluat ladata Finanssin ilmaisen myynti- ja pariteettilaskurin, tutustu Finance Marketplace: Put-call-pariteettilaskuriin Put-call-pariteettilaskin Tämä myynti- ja pariteettilaskin osoittaa suhde myyntioptioiden, osto-optioiden ja niiden kohde-etuuden välillä.

Tietoja Put-Call-pariteetista

Tämä pariteetti osoittaa, kuinka eurooppalainen osto-optio, myyntioptio ja niiden kohde-etuudet liittyvät toisiinsa. Tämä pariteetti koskee vain eurooppalaisia optioita, joilla on sama kohde-etuus, aloitushinta ja viimeinen voimassaolopäivä. Tämä käsite on tärkeä optioiden hinnoittelussa Optiohinnoittelumallit Optiohinnoittelumallit ovat matemaattisia malleja, jotka käyttävät tiettyjä muuttujia optioiden teoreettisen arvon laskemiseen. Teoreettinen arvo. Alla on yleinen versio yhtälöstä:

Suhteen mukaan salkun, joka koostuu osto-option pitkästä positiosta ja myyntioptio-osuuden lyhyestä positiosta, tulisi olla yhtä pitkä kuin kohde-etuuden pitkä positio ja lyhyt positio toteutushinnassa Lainan hinta Lainan hinta on hinta, jolla optio-oikeuden haltija voi käyttää optiota ostaa tai myydä kohde-etuutena olevaa arvopaperia riippuen siitä, onko heillä osto- tai myyntioptio. Optio on sopimus, jolla on oikeus käyttää sopimusta tiettyyn hintaan, joka tunnetaan aloitushintana. . Tämä yhtälö voidaan järjestää uudelleen useilla tavoilla ratkaistakseen minkä tahansa tietyn muuttujan. Esimerkiksi myyntihinnan pariteetin mukaan osto-optiolla olevan pitkän kannan tulisi olla yhtä suuri kuin salkun, jolla on pitkä myyntioptio, pitkä kohde kohde-etuutena ja lyhyt positio ostohinnalla. Tätä salkua voidaan kutsua synteettiseksi ostovaihtoehdoksi. Syötä myyntipuhelulaskimessa syöttämällä myyntioptiota, kohde-etuutta ja alkuhintaa koskevat tiedot, voit helposti laskea, minkä myyntioptioiden tulisi perustua myyntihuutopariteettiin.

Tämä käsite on tärkeä ymmärtää, koska jos se ei pidä paikkaansa, se voi mahdollisesti johtaa arbitraasimahdollisuuteen Välimiesmenettely Arbitraasi on strategia hyödyntää hintaeroja saman omaisuuden eri markkinoilla. Jotta se tapahtuisi, on oltava tilanne, jossa on vähintään kaksi vastaavaa omaisuutta, joilla on erilaiset hinnat. Pohjimmiltaan arbitraasi on tilanne, josta elinkeinonharjoittaja voi hyötyä. Esimerkiksi, jos ostovaihtoehdon hinta on pienempi kuin synteettinen ostovaihtoehto, se tarkoittaisi väärin hinnoittelua ja voisit käyttää arbitraasistrategiaa. Tällöin myisit synteettisen ostovaihtoehdon ja ostat varsinaisen ostovaihtoehdon.