Tämä artikkeli jakaa alennetun kassavirran DCF-kaavan yksinkertaisiin termeihin. Opastamme sinut läpi laskutoimituksen vaihe vaiheelta, jotta voit laskea sen helposti itse. DCF-kaava vaaditaan taloudellisessa mallinnuksessa Mikä on taloudellinen mallinnus Taloudellinen mallinnus suoritetaan Excelissä yrityksen taloudellisen suorituskyvyn ennustamiseksi. Katsaus taloudelliseen mallintamiseen, miten ja miksi malli rakennetaan. yrityksen arvon määrittämiseksi rakennettaessa DCF-mallia DCF-mallikoulutuksen ilmainen opas DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapaasta kassavirrasta Excelissä.

Katso tämä lyhyt videoesitys DCF-kaavan toiminnasta.

Video: Talouden ilmainen yritysjohdon kurssi.

Mikä on diskontattu kassavirta DCF-kaava?

Diskontattu kassavirta (DCF) -kaava on yhtä suuri kuin kassavirran Valuation Free arvostusoppaat, joiden avulla tärkeimmät käsitteet voidaan oppia omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja kuinka arvostetaan yritystä vertailukelpoisella yritysanalyysillä, diskontatun kassavirran mallinnuksella ja ennakkotapahtumilla, joita käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, jaettuna yhdellä plus alennus korko (WACC WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1- Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen), joka on korotettu jaksonumeron voimaksi.

Tässä on DCF-kaava:

Missä:

CF = Kassavirta kaudella

r = korko tai diskonttokorko

n = jakson numero

Kaavan komponenttien analysointi

1. Kassavirta (CF)

Kassavirta Kassavirta Kassavirta (CF) on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai lasku. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. On olemassa monenlaisia CF-arvoja (CF), jotka edustavat ilmaisia käteismaksuja, jotka sijoittaja saa tiettynä ajanjaksona tietyn arvopaperin (joukkovelkakirjojen, osakkeiden jne.) Omistamisesta.

Rakennettaessa yrityksen rahoitusmallia CF on tyypillisesti ns. Vapauttamaton vapaa kassavirta Unlevered Free Cash Flow Unlevered Free Cash Flow on yrityksen teoreettinen kassavirta, olettaen että yritys on täysin velaton ilman korkokuluja. . Joukkovelkakirjalainaa arvioitaessa CF olisi korko- tai pääomamaksuja.

Lisätietoja erilaisista kassavirroista saat Finanssin kassavirtaoppaasta. Kassavirta Kassavirta on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai lasku. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. CF-tyyppejä on monenlaisia.

2. Alennuskorko (r)

Yritysten arvostusta varten diskonttokorko on tyypillisesti yrityksen painotettu keskimääräinen pääomakustannus WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen (WACC). Sijoittajat käyttävät WACC: tä, koska se edustaa vaadittua tuottoprosenttia, jonka sijoittajat odottavat sijoittavansa yritykseen.

Lainan diskonttokorko olisi yhtä suuri kuin arvopaperin korko.

3. Ajanjakson numero (n)

Jokainen kassavirta liittyy ajanjaksoon. Yleisiä ajanjaksoja ovat vuodet, vuosineljännekset tai kuukaudet. Aikajaksot voivat olla samat tai ne voivat olla erilaisia. Jos ne ovat erilaisia, ne ilmaistaan desimaaleina.

Mihin DCF-kaavaa käytetään?

DCF-kaavaa käytetään yrityksen tai arvopaperin arvon määrittämiseen. Se edustaa arvoa, jonka sijoittaja olisi valmis maksamaan sijoituksesta, kun otetaan huomioon sijoituksen vaadittu tuottoaste (diskonttauskorko).

Esimerkkejä DCF-kaavan käyttötavoista:

- Arvostaa koko yritystä

- Arvostaa projekti tai investointi yrityksen sisällä

- Arvoa joukkovelkakirjalaina

- Arvostaa yrityksen osakkeita

- Tuloja tuottavan kiinteistön arvostaminen

- Arvostaa yrityksen kustannussäästöaloitteen hyötyä

- Arvostaa mitä tahansa, joka tuottaa (tai jolla on vaikutusta) kassavirtaan

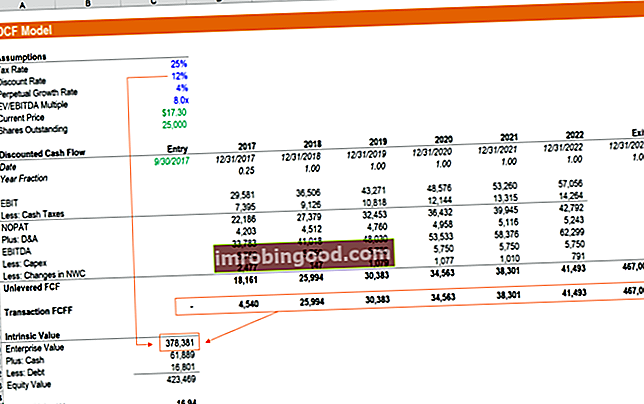

Alla on kuvakaappaus rahoitusmallissa käytettävästä DCF-kaavasta. Rahoitusmallien tyypit Yleisimpiä rahoitusmalleja ovat: 3 lausuntomalli, DCF-malli, yritysjärjestely- ja yritysmallimalli, LBO-malli, budjettimalli. Löydä 10 parhaan tyypin arvostaaksesi yritystä. Yritysarvo Yritysarvo Yritysarvo eli yrityksen arvo on yrityksen koko arvo, joka on sama kuin sen oma pääoma-arvo plus nettovelka plus mahdollinen vähemmistöosuus, jota käytetään arvostuksessa. Se tarkastelee koko markkina-arvoa eikä vain oman pääoman arvoa, joten kaikki omistusosuudet ja saamiset sekä velasta että omasta pääomasta sisältyvät. Liiketoiminnan osuus lasketaan käyttämällä = NPV () NPV-toimintoa NPV-toiminto on luokiteltu Excel Financial -toimintoihin. Se laskee kausittaisten kassavirtojen nykyarvon. NPV lasketaan sijoitukselle käyttämällä diskonttauskorkoa ja tulevia kassavirtoja. Taloudellisessa mallinnuksessa NPV-toiminto on hyödyllinen määritettäessä liiketoiminnan arvo, 12%: n diskonttokorko ja vapaa kassavirta yritykselle (FCFF) Free Cash Flow to Firm (FCFF) tai vapaa kassavirta yritykselle, on kassavirta kaikkien yrityksen rahoittajien käytettävissä. velanhaltijat, etuoikeutetut osakkeenomistajat, tavalliset osakkeenomistajat kullakin ennustejaksolla plus lopullinen arvo Päätearvo Päätearvoa käytetään yrityksen arvostuksessa. Loppuarvo on ennustejakson jälkeen, ja se olettaa yrityksen jatkuvan. .

Kuva: Finance's Business Valuation Modeling Course.

Lataa ilmainen malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Mitä alennetun kassavirran kaava kertoo sinulle?

Potentiaalisen sijoituksen arvioinnissa on tärkeää ottaa huomioon rahan aika-arvo tai vaadittu tuottoaste, jonka olet todennäköisesti saavan.

DCF-kaavassa otetaan huomioon, kuinka paljon tuottoa aiot ansaita, ja tuloksena oleva arvo on se, kuinka paljon olisit valmis maksamaan jostakin, saadaksesi täsmälleen tuottoasteen.

Jos maksat vähemmän kuin DCF-arvo, tuottosi on korkeampi kuin diskonttokorko.

Jos maksat enemmän kuin DCF-arvo, tuottoaste on alhaisempi kuin alennus.

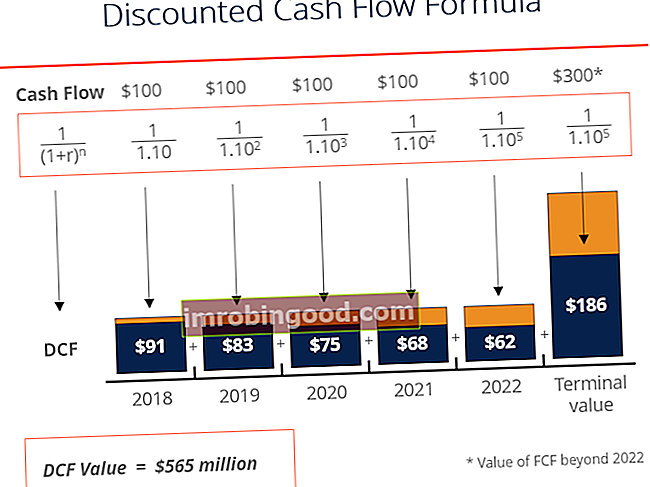

Kuva DCF-kaavasta

Alla on esimerkki siitä, kuinka alennetun kassavirran DCF-kaava toimii. Kuten alla olevasta esimerkistä näet, yhtäläisten kassavirtaerien arvo pienenee ajan myötä, koska diskonttauksen vaikutus vaikuttaa kassavirtoihin.

Kuva: Talouden ilmainen yritysjohdon kurssi.

Päätearvo

Yritystä arvostettaessa ennustettu kassavirran kassavirta (CF) on yrityksen, laitoksen tai yksityishenkilön rahamäärän kasvu tai lasku. Rahoituksessa termiä käytetään kuvaamaan käteisen määrää (valuuttaa), joka syntyy tai kulutetaan tiettynä ajanjaksona. On olemassa monenlaisia CF-tyyppejä, jotka yleensä ulottuvat noin viiteen vuoteen tulevaisuuteen, jolloin lopullinen arvo Knowledge Finance -opiskeluoppaat ovat loistava tapa parantaa rahoituksen, kirjanpidon, finanssimallinnuksen, arvostuksen, kaupankäynnin, taloustieteen ja lisää. käytetään. Syynä on se, että on vaikea tehdä luotettavaa arviota siitä, kuinka liike toimii niin pitkälle tulevaisuudessa.

Päätearvon laskemiseksi on kaksi yleistä tapaa:

- Poistu useista (jos yrityksen oletetaan myyvän)

- Jatkuva kasvu (missä liiketoiminnan oletetaan kasvavan kohtuullisella, kiinteällä kasvuvauhdilla ikuisesti)

Katso oppaastamme kuinka laskea DCF-pääte-arvo DCF-päätearvokaava DCF-päätearvokaavaa käytetään yrityksen arvon laskemiseen ennustejakson jälkeen DCF-analyysissä. Se on tärkeä osa rahoitusmallia oppia lisää.

DCF vs. NPV

Sijoituksen koko diskontattua kassavirtaa (DCF) kutsutaan myös nykyarvoksi (NPV) NPV Formula A -oppaaksi NPV-kaavaksi Excelissä suoritettaessa taloudellista analyysiä. On tärkeää ymmärtää tarkasti, kuinka NPV-kaava toimii Excelissä ja sen takana oleva matematiikka. NPV = F / [(1 + r) ^ n] missä, PV = nykyarvo, F = tulevaisuuden maksu (kassavirta), r = diskonttokorko, n = tulevaisuuden jaksojen lukumäärä. Jos rikkomme termin NPV, voimme nähdä, miksi näin on:

Netto = summa kaikki positiiviset ja negatiiviset kassavirrat

Nykyarvo = alennettu takaisin sijoitusajankohtaan

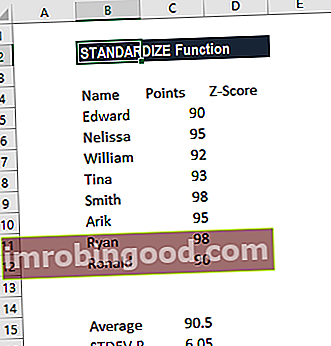

DCF-kaava Excelissä

MS Excelissä on kaksi kaavaa, joita voidaan käyttää diskontatun kassavirran laskemiseen, jota se kutsuu ”NPV: ksi”.

Säännöllinen NPV-kaava:

= NPV (diskonttokorko, kassavirtojen sarja)

Tässä kaavassa oletetaan, että kaikki saadut kassavirrat on jaettu tasa-arvoisiin ajanjaksoihin, olivatpa ne sitten vuosia, vuosineljännestä, kuukautta tai muuta. Diskonttauskorkon on vastattava kassavirta-aikoja, joten vuotuisiin kassavirtoihin sovellettaisiin 10 prosentin vuotuista diskonttokorkoa.

Aikakorjattu NPV-kaava:

= XNPV (diskonttauskorko, kaikkien kassavirtojen sarja, kaikkien kassavirtojen päivämäärät)

XNPV: n avulla on mahdollista diskontata epäsäännöllisinä ajanjaksoina vastaanotetut kassavirrat. Tämä on erityisen hyödyllistä taloudellisessa mallinnuksessa, kun yritys voidaan hankkia vuoden puolivälissä.

Esimerkiksi tämä alkuinvestointi voi olla 15. elokuuta, seuraava kassavirta 31. joulukuuta ja kaikki muut kassavirrat sen jälkeen vuoden välein. XNPV: n avulla voit helposti ratkaista tämän Excelissä.

Saat lisätietoja tutustumalla XNPV vs NPV -oppaaseen Excelissä.

Lisää hyödyllisiä resursseja

Talouden tehtävänä on auttaa sinua edistämään urasi. Tämän tehtävän mielessä olemme koonneet laajan valikoiman hyödyllisiä resursseja, jotka opastavat sinua matkalla kohti sertifioitua finanssimallinnusanalyytikkoa FMVA® Certification Join 350 600+ opiskelijaa, jotka työskentelevät yrityksissä, kuten Amazon, J.P.Morgan ja Ferrari.

Asiaankuuluvia resursseja ovat:

- Sisäinen tuottoprosentti Sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee projektin nykyisestä nettoarvosta (NPV) nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista.

- Arvostusmenetelmät Arviointimenetelmät Kun arvostetaan yritystä jatkuvana yrityksenä, käytetään kolmea tärkeintä arvostusmenetelmää: DCF-analyysi, vertailukelpoiset yritykset ja ennakkotapahtumat. Näitä arvostusmenetelmiä käytetään sijoituspankkitoiminnassa, oman pääoman tutkimuksessa, pääomasijoituksissa, yritysten kehittämisessä, fuusioissa ja yritysostoissa, vipuvaikutteisissa yritysostoissa ja rahoituksessa

- DCF-mallinnusvinkkejä DCF-mallikoulutuksen ilmainen opas DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapaasta kassavirrasta

- Taloudellisen mallinnuksen parhaat käytännöt Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muusta.