Treynor-suhde on salkun suorituskykymittari, joka sopeutuu systemaattiseen riskiin. Systemaattinen riski Systemaattinen riski on osa kokonaisriskiä, jonka aiheuttavat tekijät, jotka eivät ole tietyn yrityksen tai yksittäisen henkilön hallinnassa. Systemaattinen riski johtuu organisaation ulkopuolisista tekijöistä. Kaikki sijoitukset tai arvopaperit ovat järjestelmällisen riskin alaisia, joten se on hajauttamaton riski. . Toisin kuin Sharpe-suhde Sharpe-suhde Sharpe-suhde on riskikorjatun tuoton mittari, joka vertaa sijoituksen ylimääräistä tuottoa sen tuottojen keskihajontaan. Sharpe-suhdetta käytetään yleisesti mittaamaan sijoituksen suorituskyky sopeutumalla sen riskiin. , joka säätää tuottoa salkun keskihajonnalla, Treynor-suhde käyttää Portfolio Beta -menetelmää, joka on systemaattisen riskin mittari.

Nämä suhteet koskevat riskejä ja tuottoja. Riskit ja tuotot Sijoittamisessa riski ja tuotto korreloivat voimakkaasti. Potentiaalisen sijoitetun pääoman tuoton nousu liittyy yleensä lisääntyneeseen riskiin. Erilaisia riskejä ovat projektikohtainen riski, toimialakohtainen riski, kilpailuriski, kansainvälinen riski ja markkinariski. salkun suorituskyky ja ovat tuoton jaettuna riskillä. Treynor-suhde on nimetty Jack Treynorille, yhdysvaltalaiselle taloustieteilijälle, joka tunnetaan yhtenä pääomaomaisuuden hinnoittelumallin kehittäjistä.

Treynor-suhde

Alla olevasta kaavasta näet, että suhde koskee sekä salkun tuottoa että sen systemaattista riskiä. Puhtaasti matemaattisesta näkökulmasta kaava edustaa ylimääräisen tuoton määrää riskittömästä korosta systemaattisen riskin yksikköä kohti. Kuten Sharpe-suhde, se on tuotto / riski-suhde.

Treynor-suhde mittaa salkun kehitystä ja on osa pääoman hinnoittelumallia. Jos haluat lukea lisää beetan, beetan laskemisesta Sijoitusarvopaperin (eli osakkeen) beeta (β) on mitta sen tuoton volatiliteetista suhteessa koko markkinoihin. Sitä käytetään riskin mittarina ja se on olennainen osa pääomavarojen hinnoittelumallia (CAPM). Yrityksellä, jolla on korkeampi beeta, on suurempi riski ja myös suurempi odotettu tuotto. Napsauta tästä Beta-laskin Tämän beeta-laskimen avulla voit mitata yksittäisen osakkeen tuoton volatiliteettia suhteessa koko markkinoihin. Sijoitusarvopaperin (eli osakkeen) beeta (β) mittaa sen tuottojen volatiliteettia suhteessa koko markkinoihin. Sitä käytetään riskin mittarina ja se on olennainen osa korkoja.

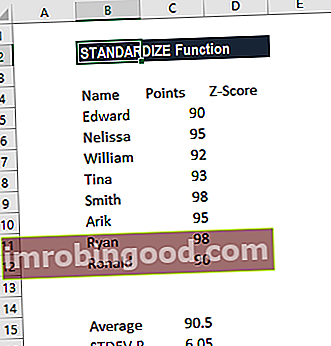

Treynor-suhde-esimerkki

Oletetaan, että vertailet kahta salkua, pääomasalkkua ja korkosalkkua. Olet tutkinut molempia salkkuja etkä voi päättää, mikä on parempi sijoitus. Päätät käyttää Treynor-suhdetta auttaaksesi valitsemaan parhaan sijoitussalkun.

Osakesalkun kokonaistuotto on 7% ja Korkosalkun kokonaistuotto on 5%. Riskittömän koron sijana käytämme Yhdysvaltain valtion velkasitoumusten tuottoa - 2%. Oletetaan, että osakesalkun beeta on 1,25 ja korkosalkun beeta on 0,7. Seuraavista tiedoista lasketaan kunkin salkun Treynor-suhde.

Yllä olevista tuloksista näemme, että oman pääoman salkun Treynor-suhde on hieman korkeampi. Siten voimme päätellä, että sijoitus on sopivampi salkku. Korkeampi suhde osoittaa suotuisamman riski / tuotto-skenaarion. Muista, että Treynor Ratio -arvot perustuvat aikaisempaan kehitykseen, jota ei ehkä toisteta tulevassa suorituskyvyssä.

Talousanalyytikkona on tärkeää, ettei sijoituspäätöksissäsi luoteta yhteen suhdelukuun. Muut taloudelliset mittarit tulisi ottaa huomioon ennen lopullisen päätöksen tekemistä.

Kun käytät Treynor-suhdetta, pidä mielessä:

- Beetan negatiivisille arvoille suhde ei anna merkityksellisiä arvoja.

- Kun verrataan kahta salkkua, suhde ei osoita arvojen eron merkitystä, koska ne ovat järjestysmerkkejä. Esimerkiksi Treynor-suhde 0,5 on parempi kuin yksi 0,25, mutta ei välttämättä kaksinkertainen.

- Osoitin on ylimääräinen tuotto riskittömään koroon. Nimittäjä on salkun beeta tai toisin sanoen sen systemaattisen riskin mitta.

Lisää resursseja

Finance tarjoaa Financial Modeling & Valuation Analyst (FMVA) ™ FMVA® -sertifikaatin. Liity 350 600+ opiskelijaan, jotka työskentelevät yrityksissä, kuten Amazon, J.P.Morgan ja Ferrari -sertifikaattiohjelmassa, niille, jotka haluavat viedä uransa seuraavalle tasolle. Seuraavat rahoitusresurssit ovat hyödyllisiä oppimisen jatkamiseksi ja urasi edistämiseksi:

- Pääomavarojen hinnoittelumalli (CAPM) Pääomavarojen hinnoittelumalli (CAPM) Pääomavarojen hinnoittelumalli (CAPM) on malli, joka kuvaa odotetun tuoton ja arvopapeririskin suhdetta. CAPM-kaava osoittaa, että arvopaperin tuotto on yhtä suuri kuin riskitön tuotto plus riskipreemia kyseisen arvopaperin beetan perusteella

- Sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee projektin nykyisestä nettoarvosta (NPV) nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista.

- Valtionlaskut (T-setelit) Valtionlaskut (T-setelit) Valtionlaskut (tai lyhytaikaiset T-setelit) ovat Yhdysvaltain valtiovarainministeriön liikkeeseen laskemia lyhytaikaisia rahoitusvälineitä, joiden maturiteetti vaihtelee muutamasta päivästä 52 viikkoon (yksi vuosi). Niitä pidetään turvallisimpien sijoitusten joukossa, koska niitä tukee Yhdysvaltojen hallituksen täysi usko ja luottamus.

- Taloudellisen mallinnuksen opas Ilmainen taloudellisen mallinnuksen opas Tämä taloudellisen mallinnuksen opas sisältää Excel-vinkkejä ja parhaita käytäntöjä oletuksista, ohjaimista, ennusteista, kolmen lausunnon linkittämisestä, DCF-analyysistä ja muista