Crossover Rate on tuottoprosentti (vaihtoehtoisesti kutsutaan painotetuksi keskimääräiseksi pääomakustannukseksi WACC WACC on yrityksen painotettu keskimääräinen pääomakustannus ja edustaa sen sekoitettua pääomakustannusta, mukaan lukien oma pääoma ja velka. WACC-kaava on = (E / V x Re) + ((D / V x Rd) x (1-T)). Tämä opas antaa yleiskuvan siitä, mikä se on, miksi sitä käytetään, miten se lasketaan, ja tarjoaa myös ladattavan WACC-laskimen), jolla Net Present Arvot DCF-analyysin infografiikka Kuinka diskontattu kassavirta (DCF) todella toimii. Tässä DCF-analyysin infografiassa käydään läpi DCF-mallin rakentamisen eri vaiheet Excelissä. Kahden hankkeen (NPV) arvo on sama. Se edustaa tuottoprosenttia, jolla yhden projektin nykyarvon profiili leikkaa toisen projektin nykyarvon.

Pääoman budjetointia koskevissa analyyseissä vaihtokurssia käytetään osoittamaan, kun yhdestä sijoitusprojektista tulee parempi kuin toinen tuottoprosentin (pääomakustannusten) muutoksen seurauksena.

Crossover-kaava

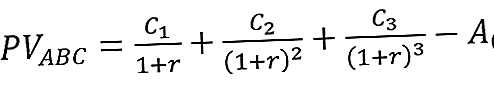

Harkitse seuraavaa esimerkkiä. Sijoittaja joutuu kohtaamaan kaksi sijoitusprojektia: Project ABC ja Project XYZ. Projekti ABC: llä on alkuinvestointi A0 ja tuottaa tasaisen tulovirran kolmen vuoden ajan. Kassavirtojen arvostus Ilmainen arvostus opastaa oppimaan tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailevien yritysanalyysien, diskontatun kassavirran (DCF) mallinnuksen ja ennakkotapahtumien avulla, joita käytetään sijoituspankkitoiminnassa, pääomatutkimuksessa, Project ABC: ltä ensimmäisen vuoden lopussa. , toinen ja kolmas vuosi merkitään C: llä1, C2ja C3, vastaavasti. Projektin ABC nykyinen nettoarvo on siis seuraava:

Projekti XYZ: llä on X: n alkuinvestointi0 ja tuottaa tasaisen tulovirran kahden vuoden ajan. Projektin XYZ kassavirrat ensimmäisen ja toisen vuoden lopussa on merkitty Z: llä1 ja Z2vastaavasti. Näin ollen Project XYZ: n nykyinen nettoarvo on seuraava:

Siirtymisnopeus määritellään tuottoprosentiksi, jolla NPVABC = NPVXYZ. Koska C1, C2, C3, A0, Z1, Z2ja X0 ovat kaikki tunnettuja, voimme ratkaista jakosuhteen.

Vaihtoehtoinen menetelmä jakosuhteen laskemiseksi

- Määritä kassavirrat Arvonmääritys Ilmaiset arvostusoppaat oppivat tärkeimmät käsitteet omaan tahtiisi. Nämä artikkelit opettavat sinulle liiketoiminnan arvostamisen parhaita käytäntöjä ja miten arvostetaan yritystä vertailemalla yritysanalyysejä, diskontatun kassavirran (DCF) mallintamista ja ennakkotapahtumia, joita käytetään kahden projektin sijoituspankkitoiminnassa, pääomatutkimuksessa.

- Selvitä ero kahden projektin alkuinvestoinneissa.

- Selvitä kahden projektin välinen ero kunkin ajanjakson kassavirrassa. (Projektin päättymisen jälkeen se tuottaa nolla kassavirtaa kaikilla seuraavilla kausilla).

- Kehitä IRR: n sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttauskorko, joka tekee projektin nykyisestä nettoarvosta (NPV) nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista. yhtälö laskemalla tuloksena olevien erilaisten kassavirtojen nykyarvon yhtälö nollaan.

- Ratkaise yhtälö r: lle.

Numeerinen esimerkki

Jatkaamme yllä olevaa esimerkkiä. Sijoittaja joutuu kohtaamaan kaksi sijoitusprojektia: Project ABC ja Project XYZ. Ensimmäinen projekti, Project ABC, maksaa 5 miljoonaa dollaria, ja sen kassavirta on 6 miljoonaa dollaria ensimmäisen vuoden lopussa, 4 miljoonaa dollaria toisen vuoden lopussa ja 2 miljoonaa dollaria kolmannen vuoden lopussa. Toinen projekti, Project XYZ, maksaa 8 miljoonaa dollaria, mutta toisen vuoden lopussa se tuottaa 25 miljoonaa dollaria kassavirtaa.

Olkoon yksinkertaisuuden vuoksi 1 + r = v. Siksi yllä oleva yhtälö pienenee seuraavaksi:

Voimme ratkaista yllä olevan yhtälön käyttämällä kuutiokaavaa. Koska se on kuutioyhtälö, sillä on 3 juurta, jotka tyydyttävät sen. Edellä olevalle yhtälölle v = -3,85, 1,76 ja 0,098. Siksi 1 + r = -3,85, 1,76 tai 0,098. Koska tuottoprosentti ei voi koskaan olla negatiivinen, voimme jättää huomiotta ensimmäisen ja kolmannen juuren. Siksi 1 + r = 1,76 tai r = 0,76 tai 76%.

Graafinen ratkaisu numeeriseen ongelmaan

Voimme saavuttaa yllä olevan ratkaisun käyttämällä ohjelmistoja, kuten Microsoft Excel Excel Resources Learn Excel online with 100's of free Excel tutorials, resources, guides & cheat sheet! Talouden resurssit ovat paras tapa oppia Excel omin ehdoin. ja piirrä NPV NPV Formula A -opas Excelin NPV-kaavaan taloudellisen analyysin suorittamisen yhteydessä. On tärkeää ymmärtää tarkasti, kuinka NPV-kaava toimii Excelissä ja sen takana oleva matematiikka. NPV = F / [(1 + r) ^ n] missä, PV = nykyarvo, F = tulevaisuuden maksu (kassavirta), r = diskonttokorko, n = jaksojen lukumäärä kahden eri projektin tulevissa profiileissa ja tarkkaile niiden risteyskohtaa.

| r | NPVABC | NPVXYZ |

| 0.05 | 6.070078825 | 14.67573696 |

| 0.1 | 5.26296018 | 12.66115702 |

| 0.15 | 4.556998438 | 10.90359168 |

| 0.2 | 3.935185185 | 9.361111111 |

| 0.25 | 3.384 | 8 |

| 0.3 | 2.892580792 | 6.792899408 |

| 0.35 | 2.452116039 | 5.717421125 |

| 0.4 | 2.055393586 | 4.755102041 |

| 0.45 | 1.69646152 | 3.890606421 |

| 0.5 | 1.37037037 | 3.111111111 |

| 0.55 | 1.07297506 | 2.405827263 |

| 0.6 | 0.80078125 | 1.765625 |

| 0.65 | 0.550825055 | 1.182736455 |

| 0.7 | 0.320578058 | 0.650519031 |

| 0.75 | 0.10787172 | 0.163265306 |

| 0.8 | -0.089163237 | -0.283950617 |

| 0.85 | -0.272145776 | -0.695398101 |

| 0.9 | -0.442484327 | -1.074792244 |

| 0.95 | -0.601409329 | -1.425378041 |

Edellä olevasta kaaviosta voimme nähdä, että kaksi NPV NPV Formula A -opasta NPV-kaavaan Excelissä taloudellisen analyysin suorittamisen yhteydessä. On tärkeää ymmärtää tarkasti, kuinka NPV-kaava toimii Excelissä ja sen takana oleva matematiikka. NPV = F / [(1 + r) ^ n] missä, PV = nykyarvo, F = tuleva maksu (kassavirta), r = diskonttokorko, n = tulevien profiilien jaksojen määrä leikkaa toisiaan noin r = 0,76 tai 76%, mikä on sama vastaus, jonka saimme kuutioyhtälön ratkaisemisen yhteydessä. Jos siis tuottoprosentti tai pääomakustannus on alle 0,76, projekti XYZ on parempi kuin projekti ABC. Jos tuottoprosentti on kuitenkin yli 0,76, projekti ABC on parempi kuin projekti XYZ.

Lataa ilmainen malli

Kirjoita nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Liittyvä lukeminen

Kiitos, että olet lukenut Finance-oppaan jakoasteesta. Rahoitus on virallinen maailmanlaajuinen finanssimallinnus- ja arvostusanalyytikon (FMVA) ™ FMVA® -sertifikaatti. Liity yli 350 600 yliopiskelijaan, jotka työskentelevät yrityksissä, kuten Amazon, J.P.Morgan ja Ferrari, jotka on suunniteltu muuttamaan kuka tahansa maailmanluokan rahoitusanalyytikkoksi.

- Edistyneiden Excel-kaavojen on tiedettävä Edistyneiden Excel-kaavojen on tiedettävä Nämä edistyneet Excel-kaavat ovat tärkeitä tietää ja vievät taloudellisen analyysin taitosi seuraavalle tasolle. Sinun on tiedettävä edistyneet Excel-toiminnot. Opi 10 parasta Excel-kaavaa, joita jokainen maailmanluokan talousanalyytikko käyttää säännöllisesti. Nämä taidot parantavat taulukkolaskentaasi millä tahansa uralla

- DCF-mallinnusopas DCF-mallikoulutuksen ilmainen opas DCF-malli on tietyntyyppinen rahoitusmalli, jota käytetään yrityksen arvostamiseen. Malli on yksinkertaisesti ennuste yrityksen vapaasta kassavirrasta

- IRR-opas Sisäinen tuottoprosentti (IRR) Sisäinen tuottoprosentti (IRR) on diskonttokorko, joka tekee projektin nykyarvosta nollan. Toisin sanoen se on odotettu yhdistetty vuotuinen tuottoprosentti, joka ansaitaan projektista tai investoinnista.

- XNPV-toiminto