Oikaistu bruttotulo (AGI) viittaa yksilön bruttotuloon vähennettynä erityisillä vähennyksillä. AGI on lähtökohta laskettaessa vero, jonka verovelvollinen maksaa Yhdysvalloissa. Internal Revenue Code (IRC) määrittelee kaksi käsitettä - bruttotulo ja oikaistu bruttotulo 26 Yhdysvalloissa. Vastaavasti 61 ja 62 §.

26 U.S.C: n § 61: n mukaan bruttotulolla bruttotulolla tarkoitetaan bruttotuloa henkilön ansaitsemasta kokonaistulosta ennen veroja ja muita vähennyksiä. Se sisältää kaikki yksilön kaikista lähteistä saamat tulot - mukaan lukien palkat, vuokratuotot, korkotuotot ja osingot. Yksittäisen verovelvollisen tulo määritellään tulona korvauksena, vihjeinä, liiketoiminnan tuotona, rojalteina, elinkorkoina, korkoina, vuokrina, kiinteistön korkoina jne.

Bruttotuloon tehdään muutama oikaisu, jotta saadaan oikaistu bruttotulo, joka soveltuu paremmin verotukseen. Oikaisut jakautuvat tiettyihin luokkiin, jotka määritellään 26 U.S.C. §61. Joitakin pääluokkia käsitellään jäljempänä.

Muutettu oikaistu bruttotulo (MAGI) vs. oikaistu bruttotulo

On tärkeää tehdä ero muokatun AGI: n ja AGI: n välillä, mikä on samankaltainen käsite ja vaikuttaa lopulliseen AGI-numeroon.

Muutettu oikaistu bruttotulo (MAGI) saadaan aikaan lisäämällä takaisin tietyt oikaistun bruttotulon laskennassa tehdyt vähennykset. MAGI: ta käytetään tarkistamaan, onko verovelvollinen oikeutettu tiettyihin vähennyksiin. Esimerkiksi, jos veronmaksaja ilmoittaa MAGI: n olevan yli 80 000 dollaria, he eivät ole oikeutettuja vähennyksiin opiskelulainoista maksetuista koroista.

Vähennysten tyypit

1. Kaupan ja liiketoiminnan vähennykset

Ne ovat vähennyksiä, joita sovelletaan yksittäisiin yritysten omistajiin. Yrittäjä Yrittäjä on henkilö, joka aloittaa, suunnittelee, perustaa ja johtaa uutta yritystä. Sen sijaan, että olisit työntekijä ja raportoisi esimiehelle palveluista, jotka suoritetaan omistajina eikä työntekijöinä.

2. Työntekijöiden kaupan ja liiketoiminnan vähennykset

Ne ovat vähennyksiä, joita työntekijät voivat vaatia palveluistaan, jotka suoritetaan osana kauppaa tai liiketoimintaa. IRC määrittelee monia tällaisia vähennyksiä, kuten:

- Työntekijöiden korvaamat kulut: Ne ovat veronmaksajalle aiheutuvia kuluja palvelujen suorittamisesta työntekijänä. Esimerkiksi työntekijä voi vaatia vähennyksiä, jos hän maksoi majoituksen työmatkalla ollessaan.

- Tietyt esiintyvien taiteilijoiden kulut: Esittävän taiteilijan kulut heidän esitystensä toimittamisesta. Esimerkiksi kiertävä taiteilija voi vaatia vähennyksiä matkakuluistaan.

- Tietyt virkamiesten kulut: Hallituksen virkamiehet voivat vaatia vähennyksiä tehtäviään hoitaessaan vain, jos virkamiehille maksetaan palkkio.

- Tietyt koulun opettajien kulut: Kouluopettajat voivat vaatia vähennyksiä tuloistaan kuluista, jotka aiheutuvat heidän palvelujensa tarjoamisesta kouluttajina. Esimerkiksi koulun opettaja voi vaatia vähennyksiä luokkahuoneessa käytettäväksi ostetuista paperitavaroista.

- Tietyt asevoimavarojen kulut: Yhdysvaltojen asevoimien reservien jäsenet voivat vaatia kuluja, jotka aiheutuvat tehtäviensä suorittamisesta, jos tällaiset tehtävät edellyttävät heidän matkustavan yli 100 mailin päässä kotoa.

3. Eläkesäästöt

Veronmaksajat, jotka maksavat henkilökohtaisia eläketilejä (IRA), voivat vaatia vähennyksiä 26 U.S.C. §219. Tällä hetkellä vähennyskelpoinen summa on enintään 5 000 dollaria alle 50-vuotiaille. 50-vuotiaat tai sitä vanhemmat veronmaksajat voivat vaatia vielä 1000 dollaria yhteensä enintään 6000 dollariin.

4. Seuraamukset säästötilin menettämisestä

Varojen nostamisesta säästötililtä aikaisemmin kuin määrätty päivä on usein seuraamuksia. Seuraamukset voidaan vähentää bruttotuloista. Se vähentää verorasitusta niille, joiden on ehkä käytettävä säästöjään hätätilanteen vuoksi.

5. Terveystalletustilit

Yksittäiset veronmaksajat, jotka maksavat Terveystallennustilille (HSA), voivat vaatia vähennyksiä raja-arvojen mukaisesti, jotka on määritelty U.S.C. 26 §: ssä 223. HSA on säästötili Säästötili Säästötili on tyypillinen tili pankissa tai luottoyhteisössä, jonka avulla henkilö voi tallettaa, turvata tai nostaa rahaa tarvittaessa. Säästötili maksaa yleensä jonkin verran korkoa talletuksista, vaikka korko onkin melko matala. missä määrä käytetään vain päteviin lääketieteellisiin kuluihin.

6. Korkeakoulujen kulut

Verovelvollinen voi vaatia vähennyksiä korkeakoulutuksesta tai yliopistosta maksetusta lukukausimaksusta. Mukaan 26 U.S.C. §222, veronmaksaja, jonka muokattu mukautettu bruttotulo on alle 65 000 dollaria, voi vaatia 4000 dollaria. Veronmaksaja, jolla on muunnettu oikaistu bruttotulo välillä 65000-80000 dollaria, voi vaatia 2000 dollaria. Henkilö, jolla on muokattu oikaistu bruttotulo yli 80 000 dollaria, ei voi tehdä vähennyksiä.

7. Opintolainojen korot

Vähennys on sallittu 26 U.S.C. § 221 opintolainojen koroista. Summa on yhtä suuri kuin vuoden aikana maksettu korko, kuitenkin enintään 2500 dollaria.

Lomake 1040

Lomake 1040 on lomake, jota verovelvollinen käyttää verojensa kirjaamiseen. Lomakkeen ensimmäinen erä on bruttotulo. Bruttotulojen laskemisen jälkeen lomakkeen liitteestä I tehdyt vähennykset vähennetään bruttotuloista, jotta saadaan oikaistu bruttotulo.

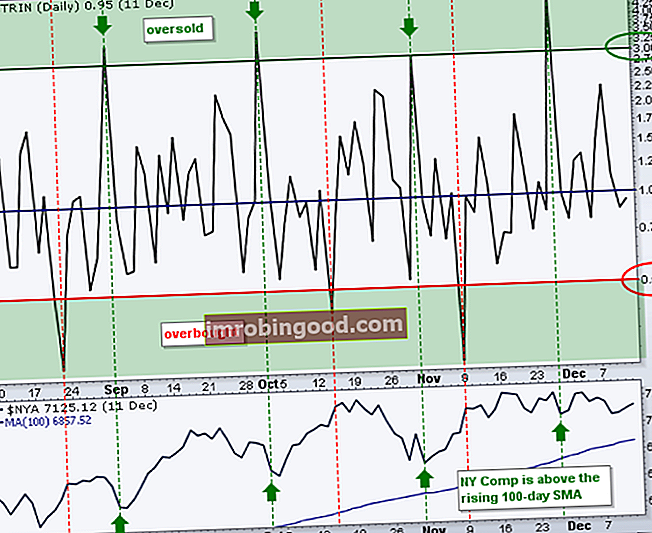

Aikataulu I on lomakkeen 1040 osa, jossa vaaditaan monia edellä käsitellyistä vähennyksistä. Alla olevassa kuvassa toistetaan lomake 1040 ja vastaava osa luettelosta I.

Liittyvät lukemat

Rahoitus on maailmanlaajuisen Certified Banking & Credit Analyst (CBCA) ™ CBCA ™ -sertifikaatin virallinen toimittaja Certified Banking & Credit Analyst (CBCA) ™ -sertifikaatti on maailmanlaajuinen luottotietojen analyytikoiden standardi, joka kattaa rahoituksen, kirjanpidon, luottotutkimukset, kassavirta-analyysit , kovenanttimallinnus, lainojen takaisinmaksut ja paljon muuta. sertifiointiohjelma, joka on suunniteltu auttamaan kaikkia tulemaan maailmanluokan rahoitusanalyytikoiksi. Alla olevista lisäresursseista on hyötyä urasi jatkamiseksi:

- Lomake 1040EZ Lomake 1040EZ Lomake 1040-EZ on eräänlainen Yhdysvaltain liittovaltion tuloverolomake, jonka Internal Revenue Service (IRS) tarjosi verovuoteen 2017 asti. Monet amerikkalaiset veronmaksajat käyttivät lomaketta liittovaltion tuloverojen ilmoittamiseen ja ilmoittamiseen. vuosi. Lomake 1040-EZ lopetettiin yhdessä lomakkeen 1040-A kanssa vuonna 2018.

- Kuinka käyttää IRS.gov-verkkosivustoa Kuinka käyttää IRS.gov-verkkosivustoa IRS.gov on Yhdysvaltain veronkantoviraston (Internal Revenue Service, IRS) virallinen verkkosivusto. Sivustoa käyttävät yritykset ja

- Pysyvät / tilapäiset erot verotuksen laskennassa Pysyvät / väliaikaiset erot verotuksen laskennassa Pysyvät erot syntyvät, kun sijoittajille osoitettu ero verotusta edeltävien verotulojen ja verotettavien tulojen välillä veroilmoituksissa ja verotuksessa. Varsinainen maksettava vero saadaan veroilmoituksesta. Tässä oppaassa tutkitaan näiden erojen vaikutusta verolaskennassa

- Aikataulu A Aikataulu A on tuloverolomake, jota käytetään Yhdysvalloissa eriteltyjen vähennysten ilmoittamiseen. Se on liitetty vuotuisia tuloveroja maksavien veronmaksajien lomakkeeseen 1040. Veronmaksajat voivat halutessaan hakea joko tavallisen veroilmoituksen vähennyksen tai eritellä vaatimukset täyttävät vähennykset riveittäin.